相続税の申告をご自身で行おうと考えた時、多くの人がぶつかる壁は「添付書類が多すぎる…」ということではないでしょうか。

相続税の申告には、国税庁が定めたフォーマット(相続税申告書)と一緒に、財産内容を記載するため集めたり確認した書類などを添付する必要があります。

その添付書類の種類は本当に様々であり、全て準備をするには相当の時間がかかります。

また、家族ごと、家族の中でも相続する財産ごとに準備する書類も異なってくるため、書類の準備をいっそう複雑にしています。

加えて、相続税の申告は相続開始後10か月以内という期限もあります。

ご遺族の方には相続税申告に限らず、葬儀や不動産の名義変更など各種手続きがありますので、それらと並行して相続税申告の準備をすることになります。

そこで、この記事ではご遺族の方の相続税の申告のご負担を少しでも軽減するべく、相続税の申告に必要となる添付書類について詳しく解説していきます。

この記事を最後まで読んでいただければ、相続税の申告書に添付しなければならない書類が財産別にわかります。

ご自身で相続税申告をしようとしている方のお悩みやご負担を少しでも減らし、スムーズに書類の準備ができますと幸甚です。

※当記事内でご紹介しております添付書類一覧表のダウンロードはこちらから

目次

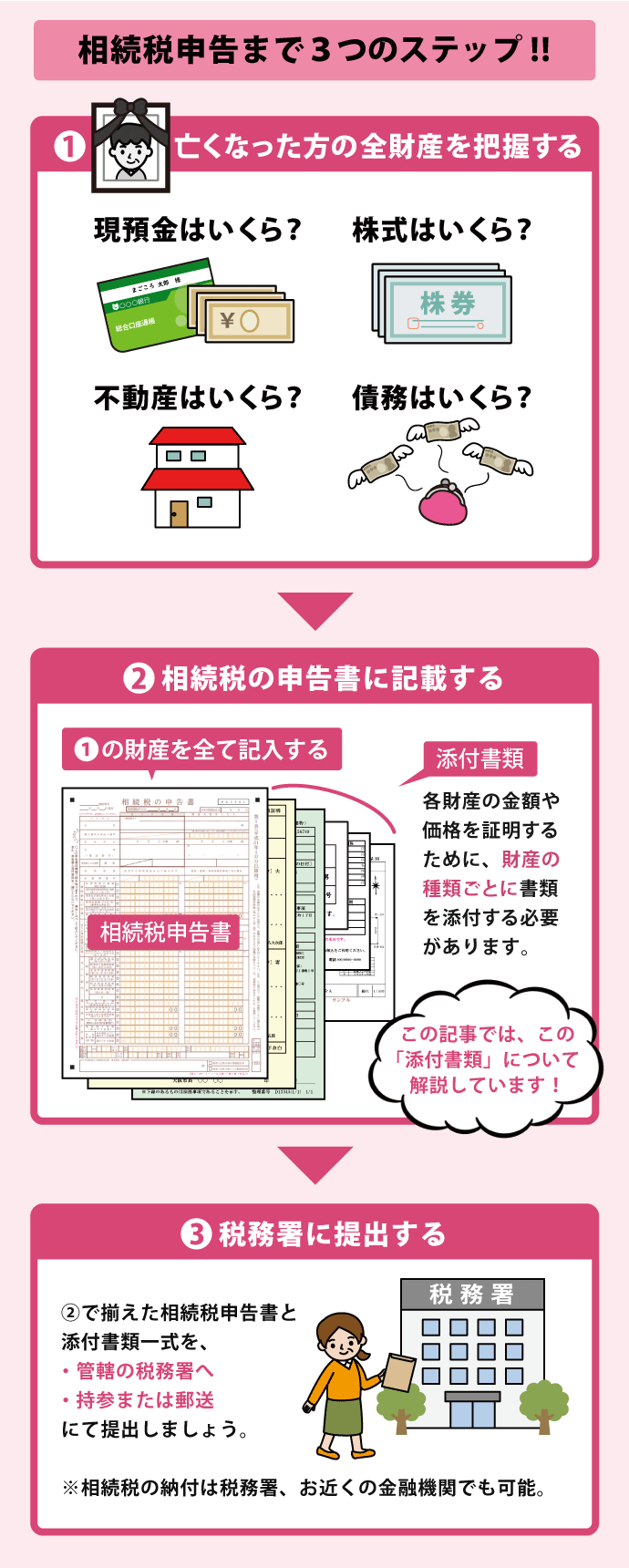

1.相続税申告の全体的な流れ

相続税申告の書類を準備する前に、そもそも相続税の申告がどういった流れで進んでいくのかについて解説しておきます。

流れとしてはとてもシンプルです。

- 亡くなられた方の全財産を把握する

- その財産内容(何を・どれくらい)を申告書に記載する

- 財産を証明する添付書類と一緒に、税務署に提出する

亡くなった方の財産を把握し、それらを証明するための書類を添付することになりますが、その添付書類について、この記事では詳しく解説しています。

なお、相続税の申告書そのものは国税庁のサイトで入手できますので、ダウンロードして利用しましょう。

2.相続税申告において必須の添付書類一覧

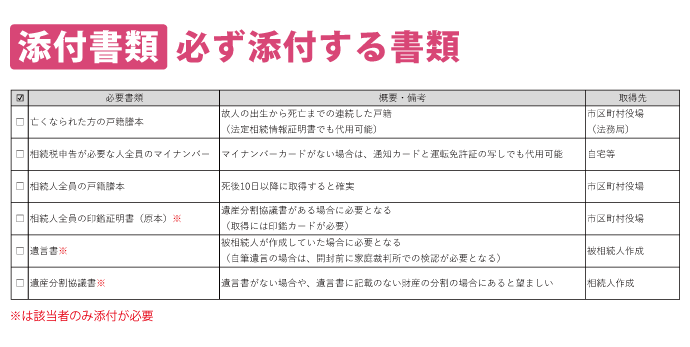

まず、相続財産にどういったものがあるかに関わらず、相続税申告書に必ず添付しなければならない書類があります。

相続手続き全般(役所の手続きや銀行の口座解約手続き、遺産分割手続きなど)で使用するものと重複するものも多数ありますので、準備する際は相続税の申告で使用する分も併せて取得しておくと手間が省けるでしょう。

相続税申告で必ず添付する書類は以下の通りです。

(タップすると拡大表示できます)

以下、それぞれ詳しく解説します。

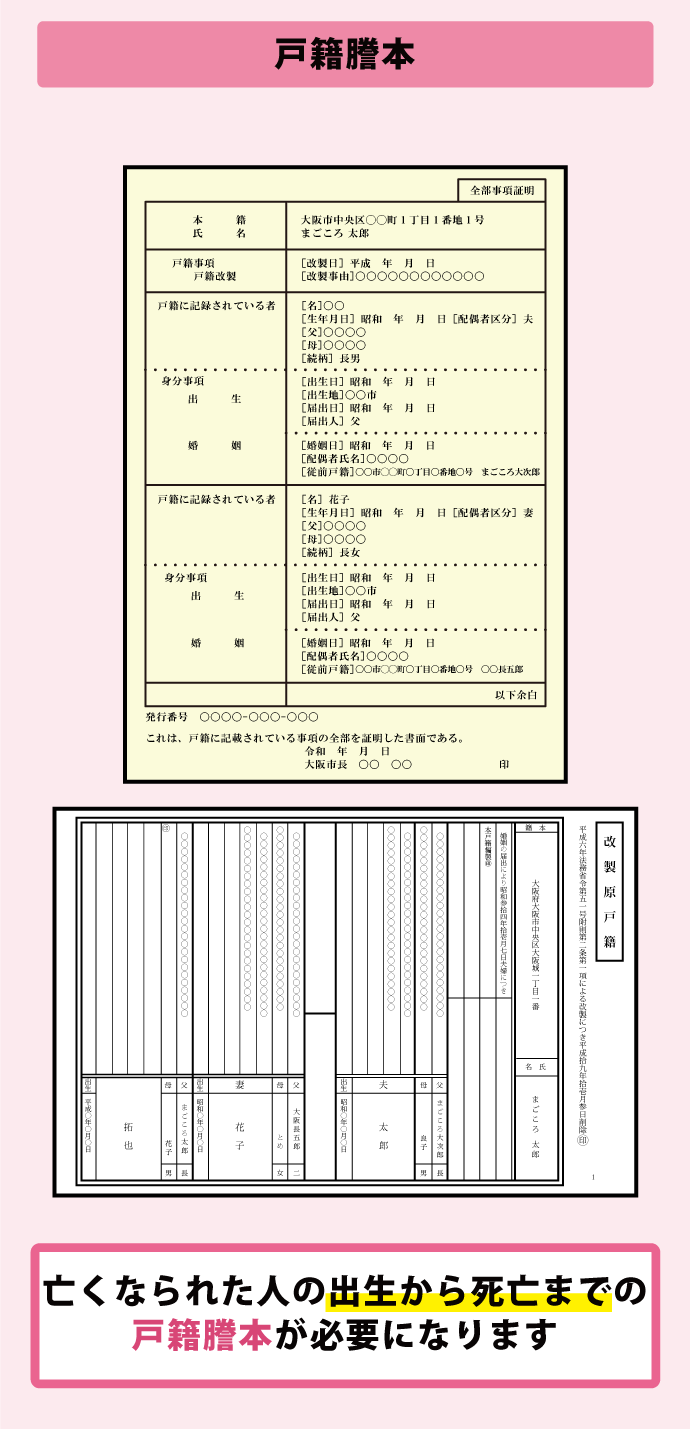

2-1.亡くなられた方の戸籍謄本(出生から死亡まで)

亡くなられた方の相続人(財産を引き継ぐ権利がある人)がだれであるかを確定させるため、多くのケースでは亡くなられた方の出生から死亡までの戸籍謄本等が必要になります。

※「法定相続情報証明書」(法務局で取得可能)でも代用可能になりました。

戸籍謄本の取得の進め方としては、次の2ステップで進めることになります。

- 死亡の記載がある戸籍謄本または除籍謄本を取る

まずは亡くなられた方の本籍地で、死亡の記載がある戸籍謄本または除籍謄本を取ります。

戸籍謄本の交付に必要な書類

・交付申請書(役所に備え付けられているもの)

・印鑑(認印でも可)

・請求者の本人確認書類(運転免許証、マイナンバーカードなど)

・委任状(本人以外の代理人が取得する際に必要) 出生の記載がある戸籍に辿り着くまで遡る

戸籍謄本または除籍謄本には、現在の戸籍の前の情報も記載されているため、それを元に戸籍を一つ一つ遡り、出生の記載がある戸籍に辿り着くまで繰り返します。【窓口で戸籍を取る場合】

職員に「相続手続きのために亡くなった方の出生から死亡までの戸籍謄本を取りたい」旨を伝えると、その市区町村でできる限り遡って戸籍を出してもらえ、その前はどこの市区町村に本籍があったかも教えてもらえます。

【郵送で取り寄せる場合】

請求書の余白や付箋などで「○○○○(昭和○年○月○日生、令和〇年〇月〇日死亡)の相続手続きのため、出生から死亡までの戸籍をお願いします」というふうに記載しましょう。

※郵送の場合は定額小為替を同封して送付しますが、送付する時点では必要な金額が分からないので、事前にその市区町村に確認するとよいでしょう(多めに入れておいて、余った場合には戸籍謄本と一緒に返送してもらうことも可能です)。

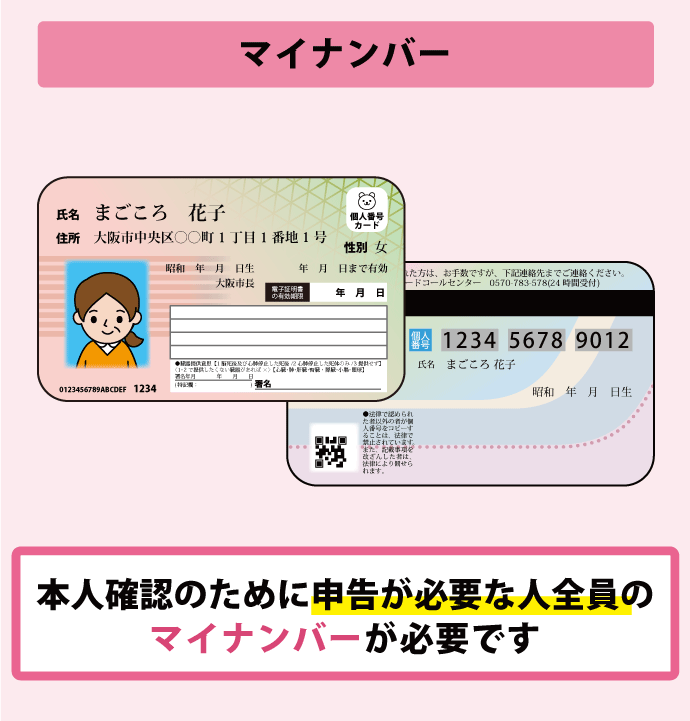

2-2.相続税申告が必要な人全員のマイナンバー

原則、相続税の申告書には、本人確認のために相続税申告が必要な人全員のマイナンバーの記載が必要で、番号確認書類及び身元確認書類としてマイナンバーカードの写し等の提供が必要となります。

マイナンバーカードを発行していない人については、実務的に番号確認書類として通知カードや住民票(個人番号の記載あり)等と身元確認書類として免許証等の写しを提出することでも問題ありません。

2-3.相続人全員の戸籍謄本

相続人の戸籍謄本については、その相続人が生存しているかを確認するために必要となります。

原則として、被相続人(亡くなられた方)の死後10日後以降に発行された戸籍謄本を申告書に添付することになっています。

(10日経過せずに取得した戸籍謄本であっても、亡くなられた方の死亡の記載があれば特に問題ありません。)

※金融機関の相続手続きでは、「取得後3ヶ月以内の戸籍謄本」のような有効期限があることもありますが、相続税の申告では、内容が変わっていなければ取得してから時間が経った戸籍でも問題ありません。

戸籍の取得方法については、2-1.亡くなられた方の戸籍謄本で記載したとおり、本籍地のある市区町村で取得でき、役所の窓口、郵送いずれも可能です。

請求に必要な書類は、一般的に次のとおりです。(再掲)

戸籍謄本の交付に必要な書類

- 交付申請書(役所に備え付けられているもの)

- 印鑑(認印でも可)

- 請求者の本人確認書類(運転免許証、マイナンバーカードなど)

- 委任状(本人以外の代理人が取得する際に必要)

2-4.相続人全員の印鑑証明書(原本)

遺産分割協議書を作成した場合、相続税の申告に印鑑証明書の添付が必要となります。

【印鑑証明書の添付が不要なケース】

- 相続人が1名の場合(遺産分割協議が不要な場合)

- 遺言書がある場合(遺言書通りに相続する場合)

- 相続放棄をした人の分 など

また、相続人の中に20歳未満の未成年者がいる場合は、家庭裁判所に特別代理人の選任を申し立てる必要があり、その選任された特別代理人の印鑑証明書が必要になります。

(特別代理人について知りたい方はこちらの記事でもご紹介しております→相続手続きにおける特別代理人とは?)

印鑑証明書は必ず「原本」が必要になります。

コピーでは不可ですので、必ず全員の原本を揃えましょう。

なお、遺産分割協議書に添付する印鑑証明書には、戸籍謄本同様に有効期限は定められておりません。

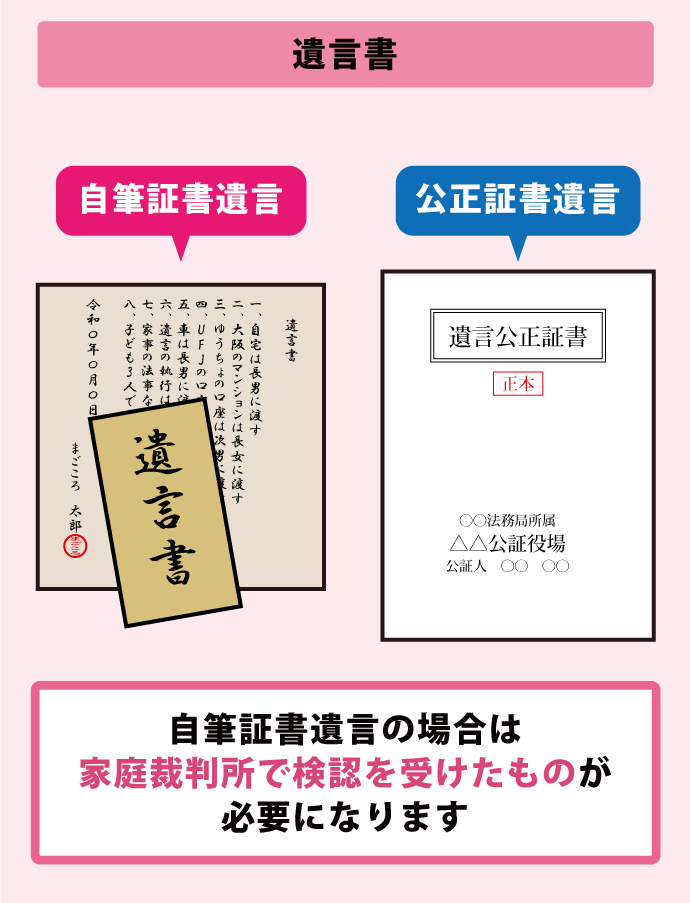

2-5.遺言書

「遺言書」がある場合は、相続税申告に添付する必要があります。

遺言書は主に「自筆証書遺言」と「公正証書遺言」の2つのタイプがありますが、いずれのタイプであっても相続税の申告には遺言書を添付します。

自筆証書遺言書がある場合は、家庭裁判所にその遺言書を提出し、検認を受けなければなりません。

家庭裁判所の検認後、相続税の申告書にコピーを添付することになります。

(※検認の手続きについて詳しくはこちら)

公正証書遺言がある場合には、特に家庭裁判所での検認は必要ありませんので、その遺言書をそのまま添付すれば問題ありません。

公正証書遺言には「正本」と「謄本」がありますが、相続税の申告書には「正本」か「謄本」のいずれでも良いので、そのコピーを添付することになります。

2-6.遺産分割協議書

「遺産分割協議書」がある場合は、こちらも相続税申告に添付する必要があります。

相続人が複数人いる状況下で、遺言がない場合や遺言に記載されていない遺産が出てきた場合に、相続人同士の話し合いによって「だれが、なにを、いくら」相続するかを自由に決めることができます。

その話し合いで決まった内容を書面に記載し、相続人全員が署名し、実印を押印して完成させたものを「遺産分割協議書」といいます。

遺産分割協議書を作成している場合は、その写しを添付書類として提出します。

「遺産分割」という手続きそのものに期限はありませんが、相続税の観点からすると、相続税の申告期限(相続開始の翌日から10か月以内)までに遺産分割をしなければ、相続税の計算上、

- 配偶者の税額軽減の特例を受けることができない

- 小規模宅地等の評価減の特例を受けることができない

というデメリットがありますのでご注意下さい。

3.財産別でわかる!添付書類一覧

亡くなられた方がお持ちであった財産に応じて、相続税の申告で必要となる書類が異なります。

ここでは主だった財産について、添付書類を解説していきます。

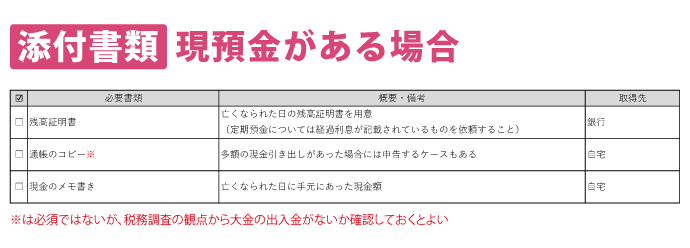

3-1.現預金がある場合

相続財産に現金や預金がある場合の添付書類は以下の通りです。

(タップすると拡大表示できます)

- 残高証明書残高証明書は、金融機関の窓口などで取得します。

戸籍謄本や印鑑証明書などの必要な書類を揃えて依頼し、10日間ほどで取得することができます(不備がなければ)。※残高証明書を依頼すると、その時点で口座が凍結され入出金ができなくなりますので、取得のタイミングにはご注意ください。

尚、残高の証明日は「亡くなられた日」にしてください。

また、定期預金などで利息が見込まれる場合は、既経過利息の計算まで金融機関に依頼してください。解約手続きだけして残高証明を取っていなかった、というケースもよく見かけますので、二度手間にならないように解約手続きと残高証明の取得は、一度に済ませておきましょう。

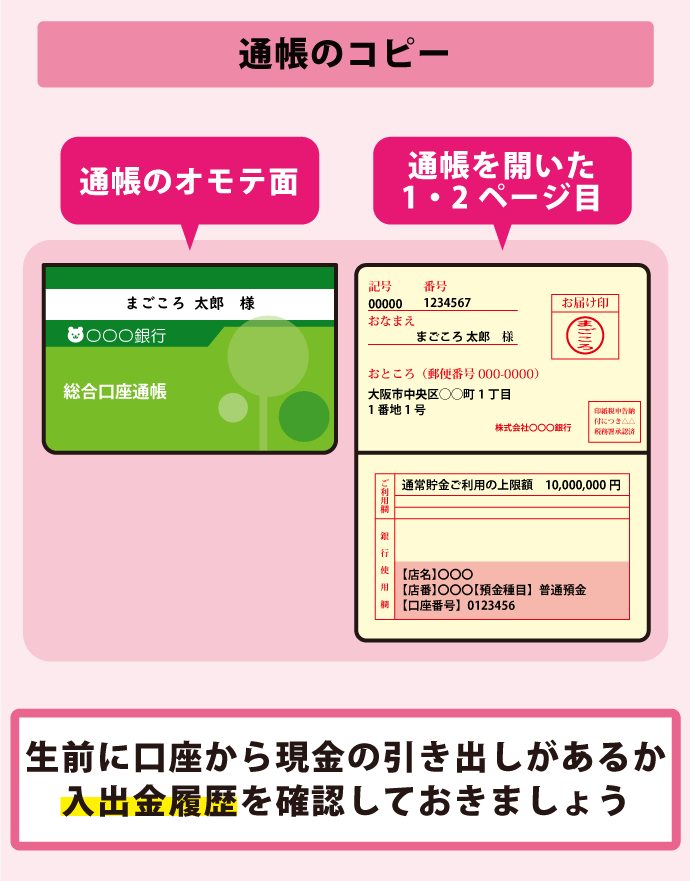

- 通帳のコピー

生前に口座から現金を引き出していないか、家族に贈与をしていないかなどを確認するために、亡くなる前5年分程度の預金通帳の入出金履歴を確認しておくとよいでしょう。

税務署に指摘されそうな大きな入出金がないか、あらかじめ確認しておく方が望ましいです。

(金額的に100万円を超えるような移動はやはり目に付くと考えられます)また、引き出した現金が明らかに手元にあった場合は、忘れず「現金」として漏れなく申告しましょう。

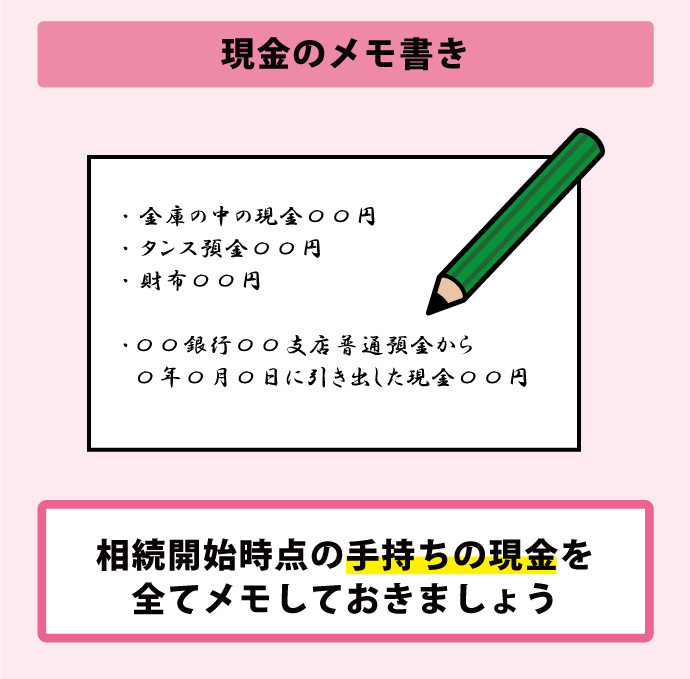

引き出したこと自体が悪いという意味ではなく、引き出した現金を申告しないことがダメということです。 - 現金のメモ書き

相続開始時点で、預金口座等に入っていない手持ちの現金のことをいいます。

具体的には

・財布の中の現金

・タンス預金

・金庫の中の現金

・貸金庫の中の現金

・亡くなる直前に引出した現金(※申告漏れが多いので注意)

などが該当します。メモ書きには、「財布〇〇円、タンス預金〇〇円」「〇〇銀行〇〇支店普通預金から〇年〇月〇日に引き出した現金〇〇円」などと記載しておけば問題ありません。

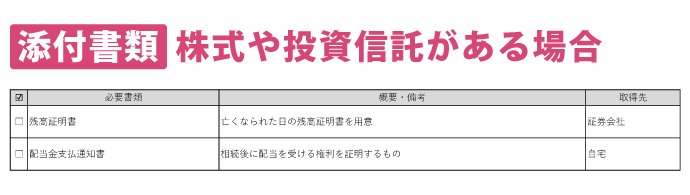

3-2.株式や投資信託がある場合

相続財産に株や投資信託がある場合の添付書類は以下の通りです。

(タップすると拡大表示できます)

- 残高証明書

証券会社からの郵送物などを頼りに、亡くなられた方の証券口座の有無を確認します。

郵便物などが見つかれば、その証券会社等に連絡を取り、有価証券等がないか確認したうえで残高証明書を発行してもらいましょう。その際必ず「亡くなられた方の死亡日現在」の残高証明書を取得するようにしてください。

さらに、相続税評価額算出に使用するため、「相続開始日及び相続開始日を含む過去3か月分の各月の平均終値単価が分かる情報」を残高証明書に記載してもらいましょう。

(難しい言葉ですが、そのまま伝えてもらえれば大丈夫です) - 配当金支払通知書配当金計算書や支払通知書は、配当や支払いのときに郵送されますので、こちらを確認しましょう。

今期の配当金額や支払額が記載されており、これを見れば故人が保有していた株数を確認することもできます。尚、株式会社は100株や1,000株などの最低売買単位を定めていますが、これに満たない株式のことを単元未満株式といい、これは残高証明書には記載されません。

そのため、故人が単元未満株式を所有していた場合、配当金計算書や支払通知書を確認して単元未満株式を相続財産に計上する必要があります。

申告時に漏れやすく、また郵便が重要な手掛かりになりますので、亡くなられた方の郵便はしっかり確認するようにしましょう。

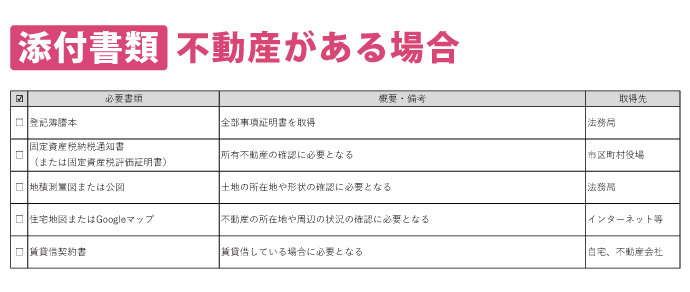

3-3.不動産がある場合

相続財産に不動産がある場合の添付書類は以下の通りです。

(タップすると拡大表示できます)

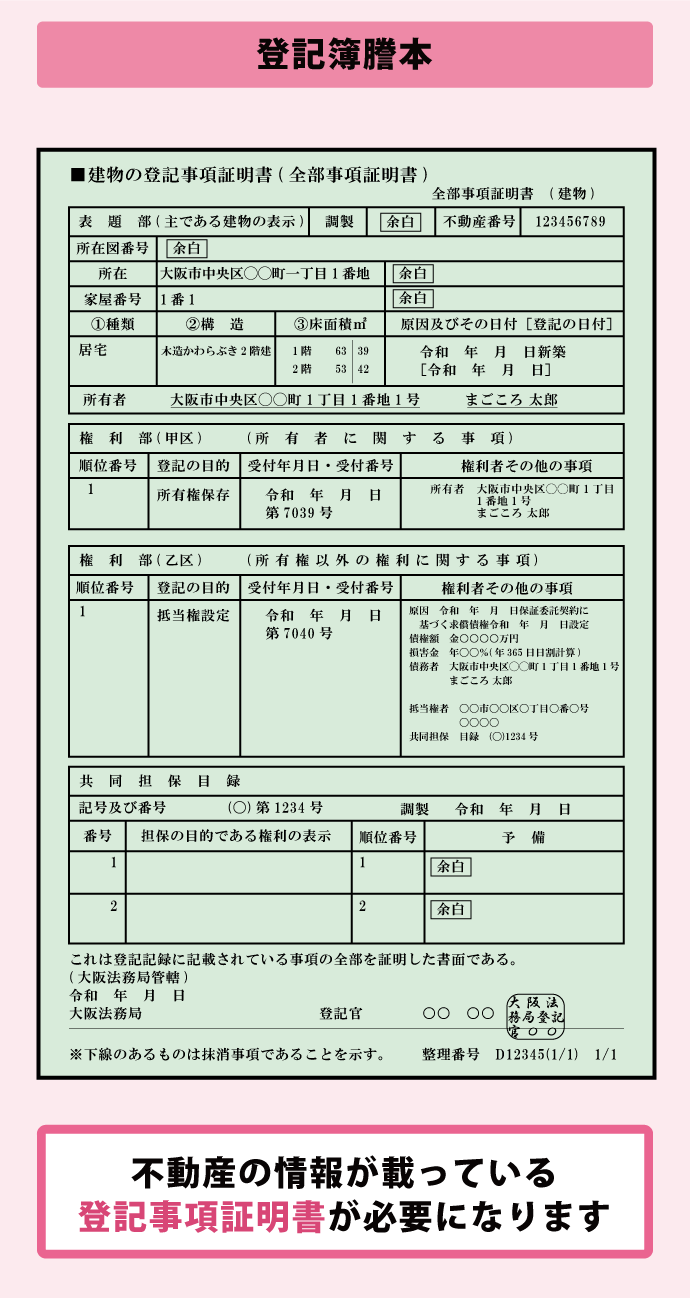

- 登記簿謄本

登記簿謄本は、誰でも交付を受けることができます。

(所有者やその親族ではなくても構いません)登記簿謄本にはいくつか種類がありますが、相続税の申告においては登記記録の全部を記載した全部事項証明書が必要になります。

【登記簿謄本の取得方法】①不動産の正確な地番や家屋番号を確認する

基本的には不動産の正確な地番、家屋番号さえ分かれば誰でも交付を受けることができます。

地番、家屋番号は住所とは違いますので注意が必要です。

「地番」や「家屋番号」は、「登記済権利証」や「固定資産税納税通知書」に記載されています。②不動産の所在地を管轄する法務局で交付を請求する

不動産の所在地を管轄する法務局の窓口で必要書類に記入の上、収入印紙を購入して添付すると、登記簿謄本の交付を受けることができます。

インターネットでも交付申請ができますが、手続きが少し煩雑になりますので、法務局の窓口で直接、難しければ郵送で取得することをお勧めします。

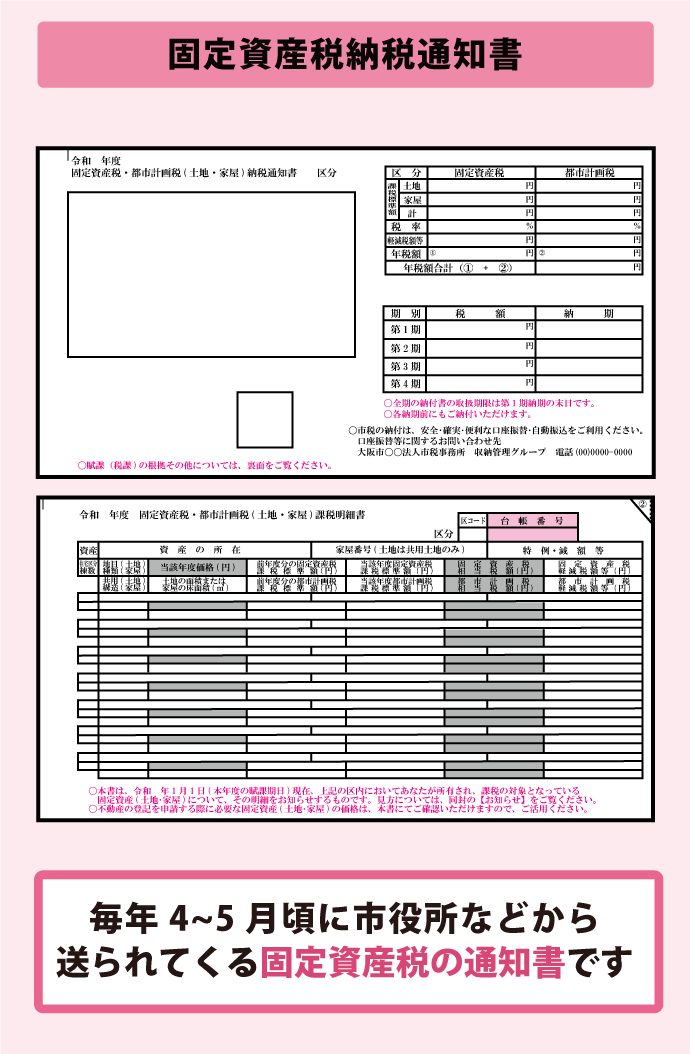

管轄のご案内:法務局(外部サイトが開きます) - 固定資産税納税通知書

不動産がある市区町村から毎年送られてくる固定資産税納税通知書に、課税対象となっている不動産の地番、家屋番号が記載されています。

課税明細と書かれた箇所に固定資産評価額の記載があり、その金額を建物や土地(路線価地域ではない場合)の評価に使用することになります。

※「固定資産税評価証明書」でも代用可能で、こちらは役所に申請して取得します。

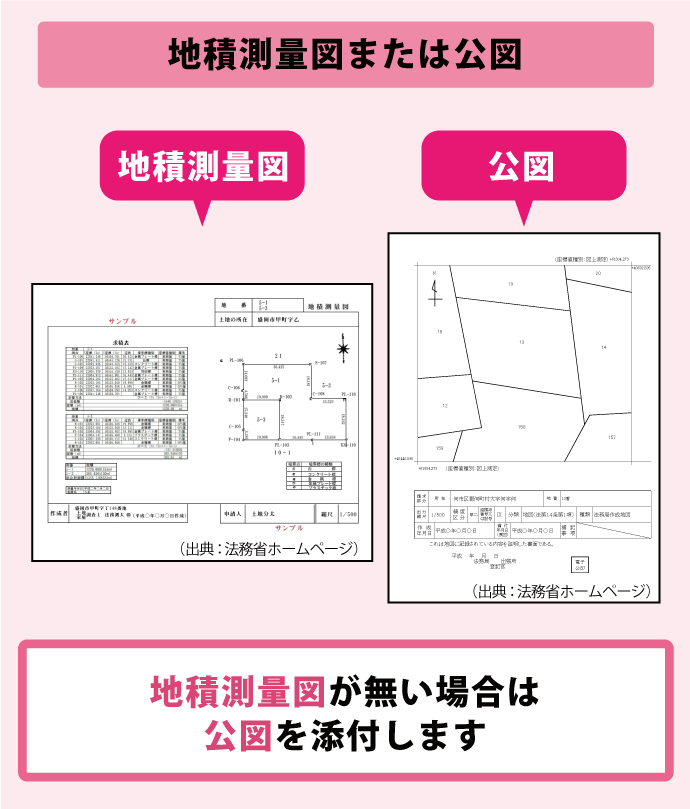

- 地積測量図または公図

地積測量図とは、法務局に土地の登記簿に付随して備えられている図面のことで、その土地の形状、地積(面積)などが記されたものです。

ただし、地積測量図のない土地も数多く存在しますので、その場合は公図を添付します。

公図とは、土地の大まかな位置や形状が確認できる書類で、法務局に備えられています。

不動産の地番がわかれば、所在地を管轄する法務局で誰でも請求・取得することができます。登記簿謄本と同様、郵送による請求も可能です。

- 住宅地図またはGoogleマップ

土地の固定資産税納税通知書などで土地の地番や家屋番号がわかったとしても、前述のとおり住所表記とは異なる場合があるため、不動産の場所を正確に把握できないことがあります。

そのような場合には、住宅地図やGoogleマップなど、場所を特定するための書類として添付する必要があります。 賃貸借契約書

土地について貸地・借地がある場合(建物について貸家・借家がある場合)には、賃貸借契約書が必要になります。

賃貸借の内容によって、その土地や建物の評価が変わることがあります。

古くからの契約で賃貸借契約書が見当たらない場合は、土地の地代をもらっている、払っている(家賃をもらっている、払っている)ことを証明できる書類(領収書、通帳のコピーなど)をご準備ください。

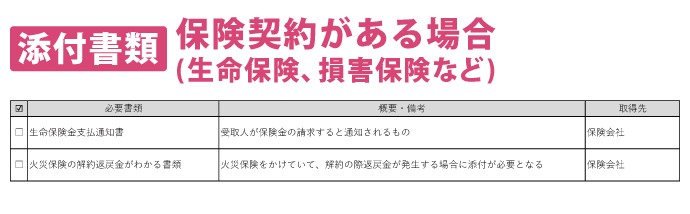

3-4.保険契約がある場合(生命保険、損害保険など)

亡くなられた方が保険をかけていた場合には、以下の添付書類が必要になります。

(タップすると拡大表示できます)

生命保険金支払通知書

生命保険金の請求は保険会社によっても異なりますが、一般的に郵送かオンラインのいずれかで受け付けています。生命保険の保険証書に記載されている連絡先に電話をし、

【被保険者情報】氏名、証券番号、死亡日、死亡原因、死亡前の入院や手術歴

【連絡者情報】氏名、連絡先、被保険者との関係、保険金受取人の氏名と連絡先

などを連絡します。そうすると、生命保険会社から請求に必要な書類が案内されます。

請求にあたっては、生命保険会社指定の請求書に

・医師発行による死亡診断書または死体検案書

・本人確認書類(運転免許証・健康保険証・パスポートなど)

を添付して提出します。請求から支払いまで、1週間程度の期間で対応してもらえます。

支払が確定した際に、生命保険支払通知書が郵送されてきますので、そのコピーを相続税の申告書に添付することになります。※生命保険証書がある場合は保険内容の詳細がわかるので、相続税申告の際に添付すると尚よいでしょう。

- 火災保険の解約返戻金がわかる資料

火災保険をかけていて、解約して返戻金がある場合には、その金額をプラスの財産として申告をする必要があります。

返戻金の金額については、保険会社に問い合わせをして資料を取り寄せる必要があります。保険会社によっては具体的にどのような書類が必要か伝えないと出してもらえない場合がありますので、請求する際はご注意ください。

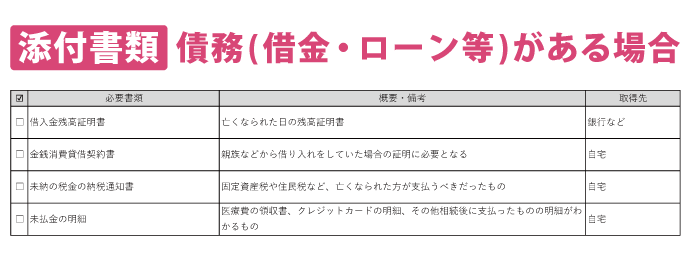

3-5.債務(借金・ローン等)がある場合

亡くなられた方が支払うべきだったものを遺族が支払った場合、相続税の計算上財産から控除することができます。

亡くなられた方が負担すべきものだったことを証明する書類として以下のものが必要となります。

(タップすると拡大表示できます)

- 借入金残高証明書

預金の残高証明書と同様に、金融機関の窓口などで対応してもらえます。

戸籍謄本や印鑑証明書などの必要な書類を揃えて依頼をし、(書類に不備がなければ)10日程度で取得することができます。

亡くなられた日現在の借入金の残高証明書を依頼してください。 - 金銭消費貸借契約書

亡くなられた方が親戚や知人からお金を借りていた場合には、金銭消費貸借契約書を確認して、亡くなった時の借入金残高を確認します。

契約書を見ても正確な残高がわからない場合は、借りていた方に残高がいくらか証明してもらう方法でもよいでしょう。 - 未納の税金の納税通知書

住民税や固定資産税など、遅れて納税の通知(請求)がくるものや、年に数回に分けて納税するものなどは、亡くなった時点で未払いになっている場合もあります。

納税通知書や領収書を確認し、亡くなった時点での未払いの金額がわかるものを提出します。 - 未払金の明細

支払うはずだった生前の医療費や水道光熱費、クレジットカードの引き落としなども相続財産から控除することができますので、その領収書や明細のコピーを用意しましょう。

あくまでも死亡日前に発生していた費用を死亡後に相続人が支払った分だけが対象になりますので、生前の領収書などは使うことはできません。

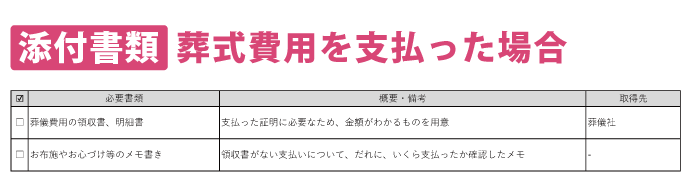

3-6.葬式費用を支払った場合

葬式の費用は、本来亡くなった方が負担すべき費用ではないですが、相続と同時に必然的に発生するものであるため、相続税の計算上財産から控除することができます。

葬式費用として控除するために、以下のような書類を添付します。

(タップすると拡大表示できます)

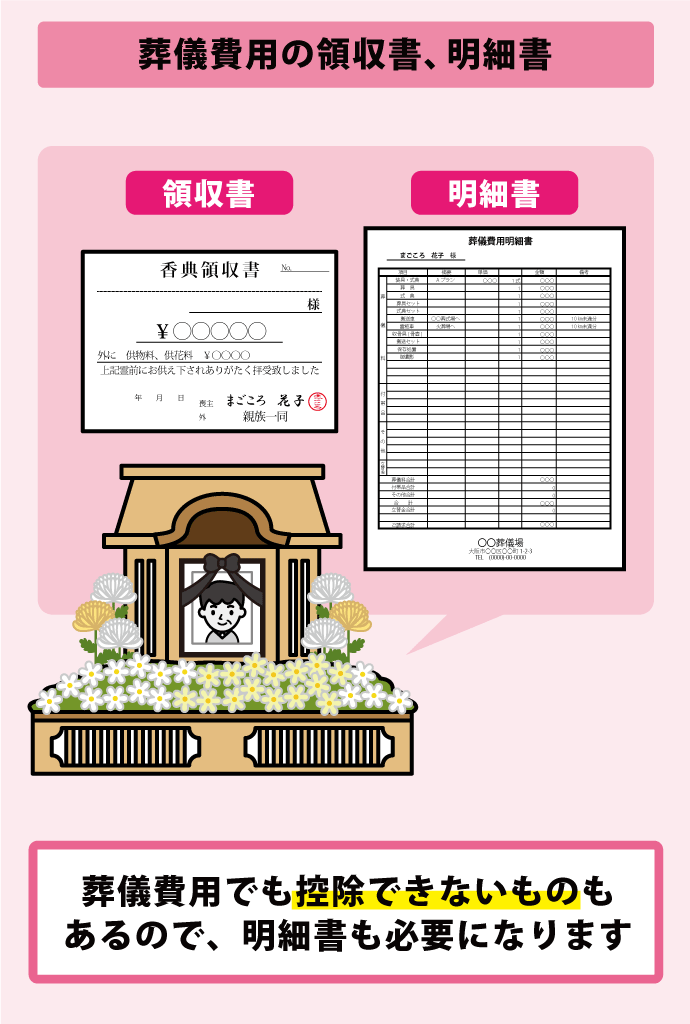

- 葬儀費用の領収書、明細書

お通夜や葬儀に係る費用は基本的には相続財産から控除することができますが、初七日や香典返礼品など控除できないものもあるので、明細も添付して控除できないものを除いて申告します。

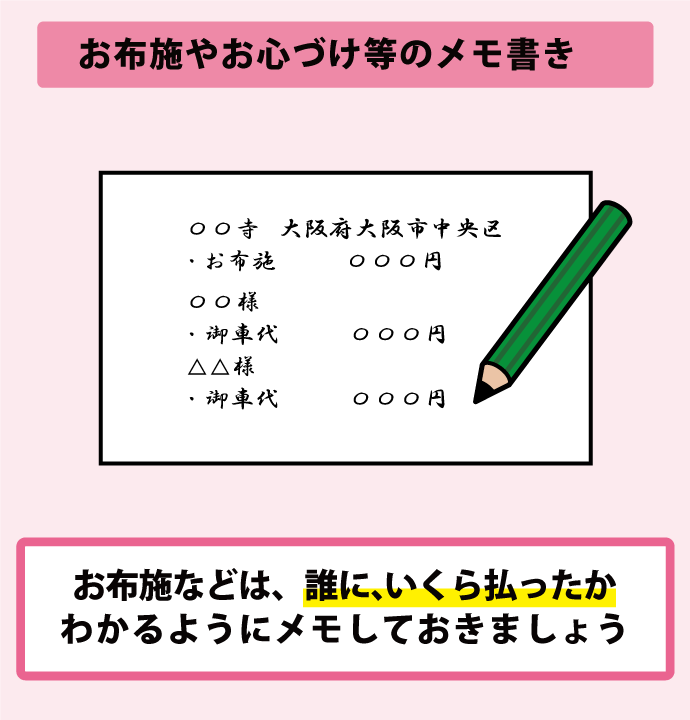

- お布施やお心づけなどのメモ書き

お布施やお心づけは領収書がありませんので、「だれに、いくら払ったか」がわかるメモを書き記し、そのメモを申告書に添付します。

例えば「●●寺、大阪府大阪市中央区●●●●、お布施●●円」といった記載で問題ありません。

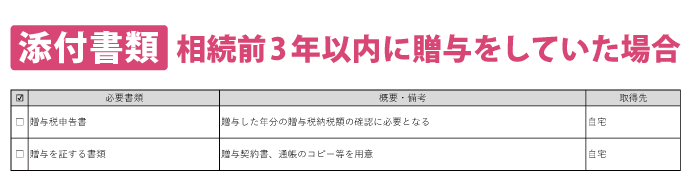

3-7.相続前3年以内に贈与をしていた場合

亡くなられた方(被相続人)から、亡くなる直前3年以内に贈与を受けていた(生前贈与があった)方が対象となる書類です。

生前贈与を受けた方は、贈与税を支払っているはずです。

この場合、贈与を受けた財産を相続財産に含めて相続税を計算し、その計算した相続税から既に支払っている贈与税を控除する仕組みになっています。

この控除には以下の書類が必要になります。

(タップすると拡大表示できます)

- 贈与税申告書

そもそも贈与には毎年110万円の基礎控除があり、それを超える金額の贈与をした場合に贈与税の申告・納税が必要となります。

贈与税の申告は、贈与があった翌年の2月1日から3月15日までにする必要があります。(確定申告と同じタイミンぐです)

相続開始前3年以内にこうして贈与税を支払った場合、その贈与税の申告書のコピーが必要になります。 - 贈与を証する書類

相続開始前3年以内に贈与を受けたが、基礎控除110万円の範囲内だったために贈与税の申告をしていないケースもあります。

その場合には、贈与があったことを証明する贈与契約書や通帳のコピーを添付することになります。

4.相続税を減らすための添付書類一覧

これからご紹介する3つの制度を使うと、相続税が軽減される場合があります。

この3つについて、必要書類を解説していきます。

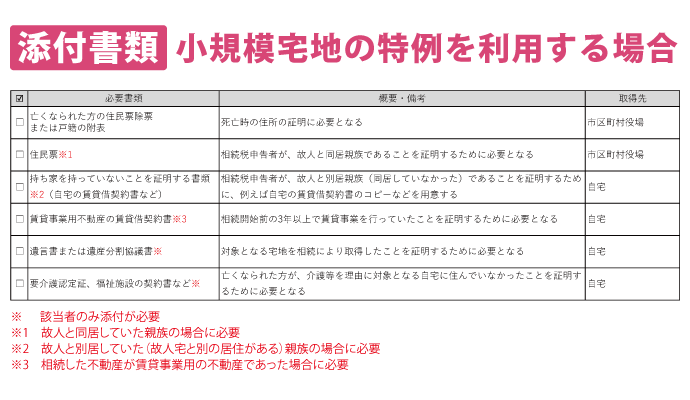

4-1.自宅や土地を相続した場合→小規模宅地の特例を使う

自宅や事業に使っていた土地を相続した場合、相続税が大きくなると土地を売却して納税しなければならない可能性があるため、土地の評価を50%~80%減額できる特例制度があります。

これが「小規模宅地等の特例」です。

その特例制度を使うためには以下の書類を申告書に添付する必要があります。

※なお、小規模宅地の特例を使うことができる相続人が複数いる場合には、小規模宅地の特例を使う人以外の方の同意が必要になります(その旨を申告書に記載する箇所があります)。

- 亡くなられた方の住民票除票または戸籍の附票

亡くなられた方の住民票除票は、その方が最後に住んでいた住所地の市区町村の役所で発行してもらうことになります。

既に亡くなっている人の除票の場合は、「相続手続きに必要なので亡くなった方の死亡記載のある住民票が必要」と伝えると、ご家族でも取得することができます。

その際、亡くなった方との関係が分かる書類(戸籍等)を提出する場合もあるため、事前に役所に取得方法を確認しましょう。

(戸籍の附票も同様ですが、請求は本籍地の市町村の役所になります) - 住民票(自宅を相続した”同居親族”の場合)

亡くなられた方と小規模宅地の特例の適用を受けようとする相続人が、同一の住所地で生活をしていたということを証明するために必要になります。 - 持ち家を持っていないことを証明する書類(自宅を相続した”同居していない親族”の場合)

相続開始前3年以内に居住していた家屋が本人及び配偶者の所有でないことを証明する必要があります。

例えば賃貸住宅の契約書のコピーなどを添付して、それが持ち家でないことを証明します。 - 賃貸事業用不動産の賃貸借契約書

その賃貸用不動産が相続開始前3年以内に新たに賃貸した(貸した)ものであるときには、亡くなられた方が相続開始の日まで3年を超えて一定の賃貸事業(不動産賃貸業)を行っていたことを明らかにするために、賃貸借契約書や所得税の確定申告書が必要になります。 遺言書または遺産分割協議書

特例を受ける相続人が、対象となる宅地を相続により取得したことを証明するために、遺言書または遺産分割協議書が必要になります。

申告期限内に相続する土地の遺産分割協議が間に合わなかった場合は、申告期限後3年以内の遺産分割協議の分割見込書(こういう感じで分割する予定ですという書類)の提出が必要になります。要介護認定証、福祉施設の契約書など

亡くなられた方が老人ホームに入所していて、住民票の住所がその施設等になっている場合でも、小規模宅地の特例は使うことができます。

そのためには、介護等を理由に特例を使用する自宅に住んでいなかったことを証明する必要があり、要介護認定証や福祉施設の契約書などが必要になります。

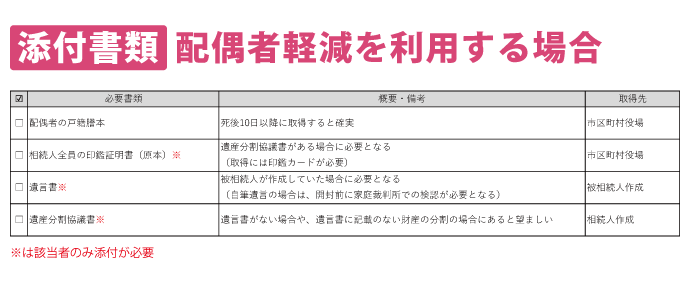

4-2.自分に配偶者がいる場合→配偶者の税額軽減を使う

配偶者については、亡くなられた方の財産形成に寄与していたとして、相続税を大幅に軽減できる制度があります。

その「配偶者の税額軽減」を受けるために、以下の書類が必要になります。

(タップすると拡大表示できます)

基本的には、2章でご紹介した内容の書類が必要となります。

この配偶者軽減を使うためには、相続税の申告期限である10ヶ月以内に遺産分割が完了している必要があります。

申告期限内に遺産分割協議が間に合わなかった場合は、申告期限後3年以内の遺産分割協議の分割見込書の提出が必要になります。

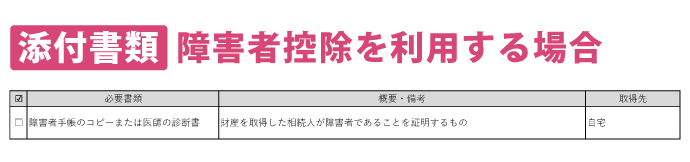

4-3.自分が障害者の場合→障害者控除を使う

相続人である障害者の方が財産を相続した場合、その人の相続税の金額から一定額を減らすことができる「障害者控除」という特例があります。

その特例を使には、以下の書類が必要です。

(タップすると拡大表示できます)

- 障害者手帳のコピーまたは医師の診断書

障害者であることを証明するために、障害者手帳のコピーを添付します。

手帳の申請中であるなど障害者手帳が手元にない場合には、医師の診断書でも証拠書類として認められる場合があります。

5.相続税申告の4つのポイント(税務署から指摘を受けないために)

税理士の力を借りて相続税の申告をする場合、税理士が作成する「税務代理権限証書」も一緒に提出することになっています。

つまり、裏を返せば「税務代理権原証書」の添付がない=「自力でやった」ということが税務署に伝わるということです。

税務署側もそれを認識したうえで相続税申告書の確認をするでしょう。

税務調査とは

相続税の実地調査については、資料情報等から申告額が過少であると想定される事案や、申告義務があるにもかかわらず無申告であると想定される事案など、⼤⼝事案や悪質な不正が⾒込まれる事案について、実地調査を実施しています。

と国税庁のHPにも記載されています。

(参照URL:東京国税庁の資料には調査件数も報告されています)

不慣れな手続き書類をやっとの思いで作成して提出したのに、重箱の隅をつつく様な税務職員の質問攻めは極力避けたいものです。

(内容によっては重加算税が課せられる場合もあります!)

そこで、自力で相続税申告をされる方向けに、税理士から見た「税務調査を避けるためのポイント」を4点ご紹介します。

ぜひご参照ください。

5-1.細かい財産まで計上する

「漏れなく相続税を申告」して「税務調査を避ける」ために、細かい財産も計上しましょう。

特に漏れやすい代表的なものは以下の3つです。

- 定期預金の利息

定期預金の利息については計上するのがルールになっています。現在の金利の水準からすると多くても数万円くらいの金利が付く程度だと思われますが、少額とはいえ必ず申告しておきましょう。

金額の把握には、金融機関に残高証明を依頼する際に「相続税の申告に使うので、定期預金の残高には利息も入れてください」伝えるとよいでしょう。

(普通預金については利息の計上の必要はありません) - 配当期待権

例えば「上場会社の株式を保有している」かつ「配当の権利確定日から支払日までの間に相続が発生した」場合、その上場会社の株式そのものの他に、配当を受け取ることができる権利も相続財産として申告する必要があります。これも前述の単元未満株と同様に漏れやすいものになりますので、対象になる場合はしっかり申告しましょう。

添付書類としては、配当金の通知書のように配当金額や源泉所得税額が記載されているものや有価証券報告書、決算短信など一株当たりの配当額を把握するのに使用した書類などを添付します。

- 後期高齢者の医療保険の還付など

市区町村で相続手続きを進めていく中で、生前に払い過ぎていた後期高齢者の医療保険や介護保険料を還付してもらうケースがあります。そういった場合も、金額は少額ではありますが申告しておくとよいでしょう。還付を受ける場合には還付の通知書が送られてきますので、そのコピーを申告書に添付します。

5-2.相続直前の預金の引き出しは手許現金で申告する

税務署は銀行に対して、亡くなられた方の「生前の預金の入出金履歴」を開示させる権限があります。つまり、もし税務署が相続税申告の内容に疑問を持った場合、銀行の預金の動きを確認することができるということです。

したがって、相続開始前に銀行口座から引き出した現金が、相続時点でも手元に残っていた場合には、忘れず申告しておくことをお勧めします。

仮に葬式費用で使ったとしても、それはあくまで相続後に使ったものであり、亡くなった時点では手元にあったものとして申告する必要があります(葬式費用は債務控除として別途計上できますので、結果的にしっかりマイナスしていることになります)。

5-3.亡くなられた人が管理していた家族名義の預金も申告する

ご家族のことを思って、配偶者やお子さん、お孫さんの名義の口座に亡くなった方が勝手にお金をためているケースがあります。そして、場合によっては「その名義人である本人がその預金の存在を知らず、印鑑や通帳の管理をしていない」こともあり得ます。

そういったご家族名義の預金は、名義こそ亡くなられた方ご自身ではありませんが、実質的には亡くなられた方のものだということで、相続財産とみなされてしまうことがあります。

(俗にいう「名義預金」です)

万が一税務調査が入れば、ほぼ間違いなく調査対象項目になります。

もしそのような名義預金とみなされる可能性が高いものがある場合は、あらかじめ申告しておくことをお勧めします。

5-4.略歴書を添付する

亡くなられた方の略歴書は、法的な提出義務はありませんが、税務調査の観点からすると提出しておいたほうがよい書類です。

(義務ではないので、相続税申告の必要添付書類一覧(上述)には含んでいません)

お願いベースの書類ですので、厳密に記載する必要はなく、あくまでご遺族の方がわかる範囲で記載し、自信のないことは記載をしなくてもよいでしょう。

6.自力じゃ手に負えない…そんなときは専門家の「書面添付制度」を使う

これまでご説明してきた通り、ご自身で相続税申告の準備を進めてきたものの、「税計算や書類が複雑で、専門家に頼みたい…」とお考えになる方もいらっしゃると思います。

相続税の申告を税理士に依頼する際は、ぜひ「書面添付制度」をご活用ください。

税理士が「申告書の作成に関して計算、整理、相談に応じた事項を記載した書面」を申告書に添付することができる制度となります。

この制度は、税理士法第33条の2にて税理士にのみ作成が認められています。

この「書面添付制度」は、税金の専門家である税理士が、財産評価や申告書を作成したプロセスを詳細に税務署に開示するため、税務署との情報の齟齬が少なくなります。

また税務署が申告内容に疑問を持った場合においても、すぐに税務調査とはならず、一旦税理士に対する意見聴取というワンクッションが設けられます。

その意見聴取ですべてが完了することも多々ありますので、税務調査リスクを極力避けたいという思いがあれば、税理士に依頼することをお勧めします。

(※それを添付することによって税務調査が100%なくなる訳ではありませんのでご留意ください。)

7.まとめ

この記事では、「ご自身で相続税申告をするために必要な書類」について細かく説明させていただきました。

しかし、無事添付書類が集まったとしても、それをもとに申告書を作成していくにあたり、人によってはハードルと感じることもあると思います。

この記事をもとに相続税申告を進める中で、不明点がありましたらぜひお気軽にお問合せください。

もちろん相続税の申告を含め、相続に関するあらゆる代行も承っておりますので、相続税についてお困りの方のお力になれますと幸甚です。