ご家族がお亡くなりになって相続税の申告が必要な場合、いつまでに申告しなければならないのでしょうか?

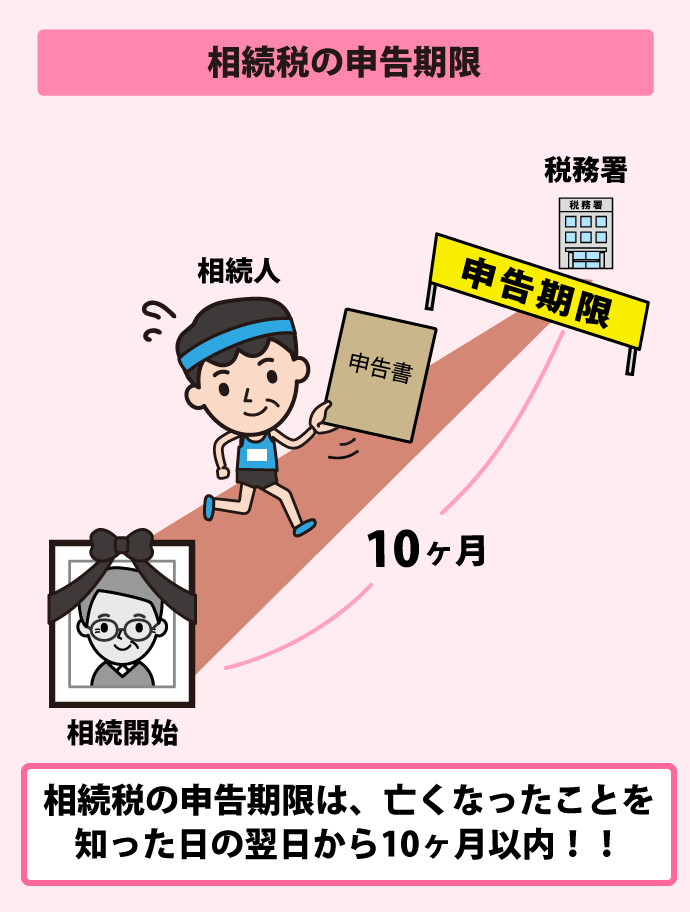

相続税の申告期限は、「相続の開始があったことを知った日の翌日から10ヶ月以内」と決められています。

10ヶ月というと長いと感じる人もいらっしゃるかもしれませんが、実は我々にご相談を頂くタイミングは申告期限ギリギリというケースも多々あります。

なぜ申告期限ギリギリになってしまのか、いろいろ理由はあると思います。

- ご家族がお亡くなりになった悲しみに暮れて相続後の手続きをする気力がおこらない

- 相続手続きを経験したことがなく何から始めたら良いかわからない

- 相続人が高齢であったり、遠方に住んでいたりして、なかなか手続きが進まない

- 相続手続き、相続税申告に必要な書類が膨大にあり、収集に手間取っている

- 相続人間で折り合いがつかず、話し合いがまとまらない

これはよくある理由ですが、特に理由はなくて気付けば申告期限まであと僅か。。。というケースは珍しくありません。

この記事を読んで頂くと、相続発生後のタイムスケジュールを知ることができ、いつのタイミングで、何をすべきかがわかると思います。

もし申告期限が過ぎてしまった場合にも、どの様に対処すればよいのかもご理解頂けると思います。

是非最後までお読みいただき、皆様の申告手続きにお役立てください。

目次

1.相続税の申告期限

相続税の申告で大切なこと、それは申告期限を守るということです。

期限内に申告をした場合にしか使えない特例もありますので、まずはその期限について詳しく解説致します。

1-1.相続税の申告期限はお亡くなりになった日の翌日から10ヶ月以内

相続税の申告期限は、「相続の開始があったことを知った日の翌日から10ヶ月以内」となっています。

例えば、令和3年7月7日に被相続人が亡くなった場合であれば、10ヶ月後は令和4年5月7日となります。

(R3/7/7に死亡⇒R4/5/7が期限)

原則として、この期限を待ってくれることはありません。

ご家族がお亡くなりになって悲しくても、相続手続きがなかなか進まなくても、相続人が海外にいて申告実務が困難でも、相続人の間で遺産を巡って争いになっている場合でも、申告期限は待ってくれません。

3章に記載しますが、申告期限を過ぎるとペナルティもありますので、なるべく期限までに間に合わせるようにしてください。

1-2.例外もある!?ケース別でわかる相続税の申告期限

原則として、相続税の申告期限はお亡くなりになったことを知った日の翌日から10ヶ月以内ですが、以下のような例外もあります。

①申告期限が土日祝の場合

お亡くなりになった日の翌日から10ヶ月経過する日が土・日・祝日だった場合には、その翌日以降の平日が申告期限となります。

例えば申告期限が10月1日(土)だった場合、10月3日(月)が申告期限になります。

②新型コロナウイルスの影響で税務署に相談に行けない場合

新型コロナウイルス感染症に罹患し、申告期限までに相続税の申告・納税ができない場合には、「災害による申告、納付等の期限延長申請書」を提出し、承認を得ることで申告期限が延長されます。

その申請書には、新型コロナウイルス感染症の影響により申告、納付等の期限の延長を申請する具体的な理由など、必要事項を記載して提出します。

承認を受けた場合、延長された期間までの延滞税や無申告加算税などのペナルティはかかりません。

③相続人の中で相続の開始を知った日が違う場合

家族の関係性によっては、被相続人がお亡くなりになったことを知った日が違うケースがあります。

- 子供のうち一人と絶縁状態で何年も連絡を取っていないケース

- 離婚により子供と別居しているケース

- 相続人が仕事の都合で海外などにいるケース

その場合、それぞれの相続人がお亡くなりになったことを知った日の翌日から10ヶ月が申告期限になります。

(※申告期限が違ったとしても、財産を評価するのはあくまでも死亡日時点での財産額ですので、相続税額が変わることはありません)

④死亡日が特定できない場合

近年、孤独死の増加が社会問題になっています。

孤独死の場合、死亡日が特定できないケースも多くあり、その場合のお亡くなりになった人の戸籍は以下のような記載になります。

- 推定令和3年7月9日死亡

- 令和3年7月9日から10日間

- 令和3年7月頃死亡

このように戸籍に記載された場合、それぞれ記載の最終日が相続開始日になるので、

- 推定令和3年7月9日死亡

⇒死亡日:令和3年7月9日

⇒申告期限:令和4年5月9日 - 令和3年7月9日から10日間

⇒死亡日:令和3年7月19日

⇒申告期限:令和4年5月19日 - 令和3年7月頃死亡

⇒死亡日:令和3年7月31日

⇒申告期限:令和4年5月31日

のようになります。

※表記の違いで重要なポイントは「死亡日がいつなのか」ですので、申告期限(10ヶ月)については特に変更ありません。

⑤遺贈により相続人以外の人が財産を取得した場合

お亡くなりになった人が生前に遺言を作っていて、相続人以外の人が財産を受け取る内容になっていた場合、お亡くなりになったと同時にその財産を受け取る人が財産を取得することになるかわかるわけではなく、遺言の内容を確認した時点で申告すべきことがわかりますので、遺言の内容を知った日から起算して、その翌日から10ヶ月以内に申告することになります。

⑥相続税の申告前に相続人が死亡した場合

相続税の申告義務がある人が、その申告をしないで亡くなってしまった場合には、その人の申告義務を相続人が引き継ぐことになります。

その場合の申告期限は以下の通りとなります。

【例】

- 家族関係:父、母、長男

- 父が令和3年1月1日に他界(申告期限:令和3年10月1日)

- 母と長男で相談した結果、母が全財産を相続することで決定

- 母が令和3年7月1日に他界(※父の相続税申告をする前)

- 長男が母の代わりに父の相続税申告をする

⇒父の申告期限は令和4年5月1日(母が亡くなった日の翌日から10ヶ月)

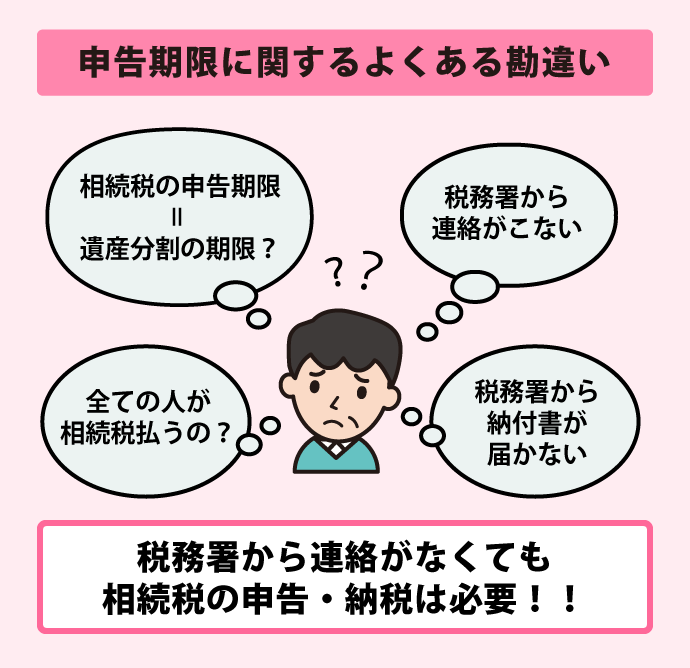

1-3.申告期限に関するよくある勘違い

①遺産分割協議にも期限がある?

相続税の申告期限は上述の通りお亡くなりになった日の翌日から10ヶ月以内ですが、申告の前提となる、遺産分割協議(「だれが」「なにを」「いくら」相続するかを決める話し合い)には特に期限はありません。

特に期限がないため、ずっと前に亡くなった祖父や曾祖父の名義のままになって放置されている田舎の土地などがよくあったりします。

このように遺産分割協議には期限は無いのですが、だからと言って相続税の申告は待ってくれる訳ではありません。

仮に遺産分割協議が決まっていなくても、一旦相続人が法定相続分で相続したものとした仮の計算で相続税の申告をする必要があります。

この仮の計算では、配偶者の税額軽減や小規模宅地の特例等の各種優遇税制が使えないという大きなデメリットもあるので、相続税の申告期限までには遺産分割協議も完了させておくことが望ましいです。

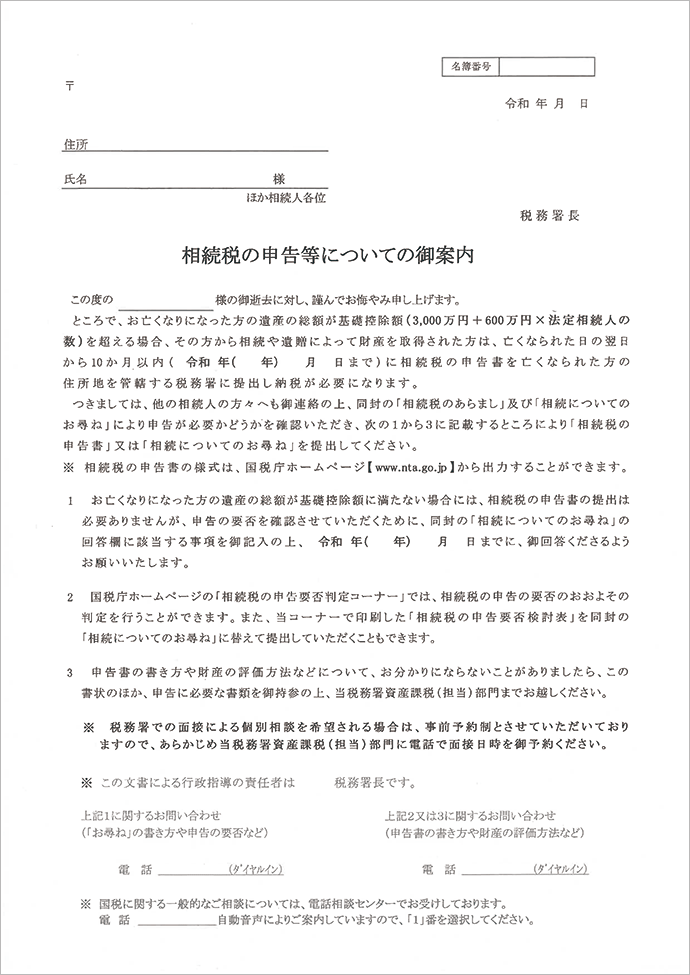

②税務署から連絡が来ないから相続税の申告は必要ない?

「税務署から連絡がないので相続税の申告はしなくてよいですか?」とご相談を受けるケースがあります。

税務署がお亡くなりになった人の相続人に対して、相続税の申告義務を確認する「相続税についてのお尋ね」を送ってくるケースがありますが、送られてくるかどうかは、その亡くなった人の生前の所得水準や、お持ちだった不動産の内容、支払われた生命保険の内容によって決まります。

一定額以上財産があり、相続税の申告が必要であると見込まれる人について、お亡くなりになってから半年後くらいにこのお尋ねが届くことになりますが、一方で、相続税の申告義務があるにも関わらずこのお尋ねが届かないケースもあります。

それでも申告期限も待ってはくれないので、申告義務があると判明した場合には速やかに申告の手続きを進めましょう。

③相続税の納付書は税務署から届く?

相続税の申告期限は、相続税を納める期限でもあります。

申告だけ完了して納付書は税務署から送られてくると思っていらっしゃる人もいますが、納付書も納税者が自分で作成して、期限までに金融機関等で納税する必要があります。

相続税は、納税資金をどの様に準備するかも重要となるため、早めに段取りをしておくことが望ましいです。

2.相続税申告であわてない!申告期限から逆算して検討して頂きたい5つのステップ!!

ご家族やご親族がお亡くなりになると、悲しみに暮れる中で告別式の準備や役所関係の届出、相続人の確認、財産債務の確認など多くのことをする必要があります。

ただでさえやることがたくさんあり、慣れないことなので気疲れも多く、本当に大変です。

しかも、近年は高齢化が進んでいるので遺された人も高齢で手続きを行うのが大変だったり、多様な生活スタイルが増えているので相続人が海外に居てなかなか手続きが進まなかったり、スムーズに手続きを進められないといったご相談が増えています。

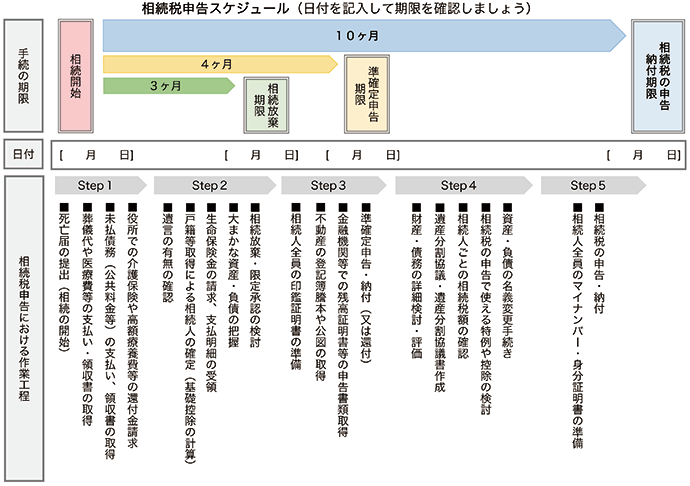

ここでは、タイムリミットである10ヶ月に向けて、いつ、どういった動きをしていくべきか、していかなければ間に合わなくなってしまうのか、5つのステップに分けて解説します。

※画像をタップすると拡大表示できますので、印刷して日付を記入してお使いください。

2-1.【Step1】相続発生直後

死亡後にまず思い付く手続きは死亡届の提出ですね。

葬儀社が提出してくれることもありますが、ご自身で提出する場合はこちらのページをご参考下さい。

死亡届の提出(提出期限、提出先、添付書類など)

葬儀費用や最後の病院代など死亡後に支払うものがあれば、こちらは相続税の申告において債務控除(財産総額からマイナス)できるものになりますので、領収書などは忘れず保管しておきましょう。

同様に、公共料金の支払いもありますが、こちらは「死亡前に発生していて、死亡後に支払ったもの」だけが債務控除の対象となります。

死亡前から死亡後も継続して支払うものですのでどれが対象かどうかわかりにくいかもしれませんが、迷われた場合は死亡後すぐの領収書を残しておくようにしましょう。

その他は役所の手続き、年金の手続き、免許証の返納など一つ一つ手続きを進めていくことになります。

役所の手続きを進める中で、後期高齢者医療保険料と介護保険料は還付金を受け取ることがあり、こういったものも相続財産(プラスの財産)に含めることになりますので、還付の通知はお手元で保管してください。

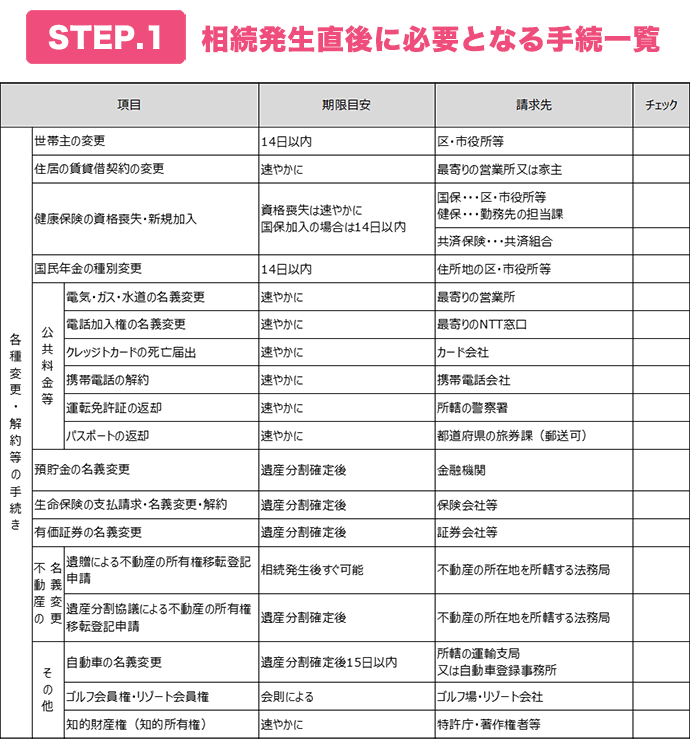

相続発生直後に必要となる手続きのチェックリストは次の通りです。

※画像をタップすると拡大表示できます。

一つ一つリストアップしていくと、こんなにたくさんやることがあります。

期限のある手続きもありますので、段取り良く進めていく必要があります。

2-2.【Step2】相続発生後3ヶ月目

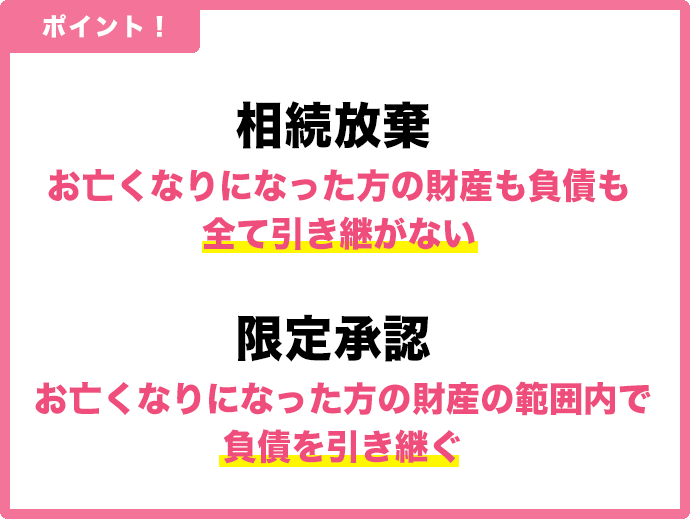

「3か月以内」という期限で一番重要なことは、それは相続放棄の期限です。

お亡くなりになった日の翌日から3ヶ月以内に相続放棄(または限定承認)をするのか、それとも相続するのかを決定しなければなりません。

相続放棄の手続きは、プラスの財産よりマイナスの負債が多い場合に、資産も負債も全て放棄してしまうことができる制度です。

限定承認の手続きは、プラスの財産を限度額としてマイナスの負債も引き継ぐという制度です。

これらの手続きは、家庭裁判所に申し出なければなりません。

期限が相続発生から3ヶ月以内というタイトなスケジュールになるので、プラスの財産よりマイナスの負債の額が大きいかどうか、早い段階で概略を把握しておくことが望ましいです。

特に最近増えている孤独死などのケースでは、プラスの財産が多いのか、マイナスの負債が多いのか、全くわからない状況で相続が開始するケースがほとんどですので、すぐに専門家に相談して財産調査や債務調査などをする必要があるかもしれません。

また、相続放棄によって相続人がいなくなった場合には、次の相続順位の人が相続人となるため、その人についても相続放棄や限定承認の検討が必要になります。

その場合には、その次の順位の人が相続人となることを知った日から3ヶ月以内が申し出の期限となります。

(※相続放棄の期限については非常に重要なポイントですので、相続放棄の期限についてのページで改めて解説予定です)

2-3.【Step3】相続発生後4ヶ月目

お亡くなりになった日の翌日から4ヶ月以内に、その年の1月1日からお亡くなりになった日までの所得税の確定申告をする必要があり、これを準確定申告(じゅんかくていしんこく)といいます。

確定申告をするということは、税金を払う場合と還付になる場合が考えられますが、

- 納税になる場合(個人事業で利益があったり不動産収入があったりする人)

4ヶ月以内に申告納税をしないと延滞税や加算税のペナルティが発生したり、青色申告の特別控除が受けられないなどのデメリットがある - 還付になる場合

必ずしも4ヶ月以内に申告する必要はない

ので注意が必要です。

この準確定申告によって被相続人の所得税を支払う事になった場合(利益があった場合)には、その払った所得税は債務控除として財産額からマイナスして相続税を計算することができます。

(例えば所得税で100万円を支払った場合、故人の財産総額から100万円をマイナスして相続税を計算することができる)

一方で、準確定申告により所得税の還付を受ける場合には、相続税の計算上、財産額にプラスすることになります。

(本来はお亡くなりになった人が確定申告し、そのお金を受け取っていたはずですので、その還付金は故人の財産であるという考え方です)

いずれの場合も準確定申告書の控えを相続税の申告書に根拠資料として添付することなります。

また、個人事業や不動産事業を相続人が引き継ぐ場合には、相続人の青色申告の届出や相続税の課税事業者の届などの提出も必要になりますので、事業を引き継ぐ場合は忘れないようにしましょう。

この手続きが終わった頃から、お持ちの財産について詳細な評価をし、遺産の総額がどの程度の金額になるかを確認したり、相続税申告をするにあたって必要な資料や情報収集を始めるのが望ましいです。

2-4.【Step4】相続発生後6ヶ月目

6ヶ月という数字は何か具体的な期限があるわけではありませんが、この頃、税務署から連絡が来ないから相続税の申告は必要ない?で記載した「相続税についてのお尋ね」がお手元に届く場合があります。

(参考:税務署からのお尋ね)

すでにお伝えしております通り、相続税の申告に必要な書類は本当にたくさんありますので、この頃から準備をしていかないと間に合わない可能性があります。

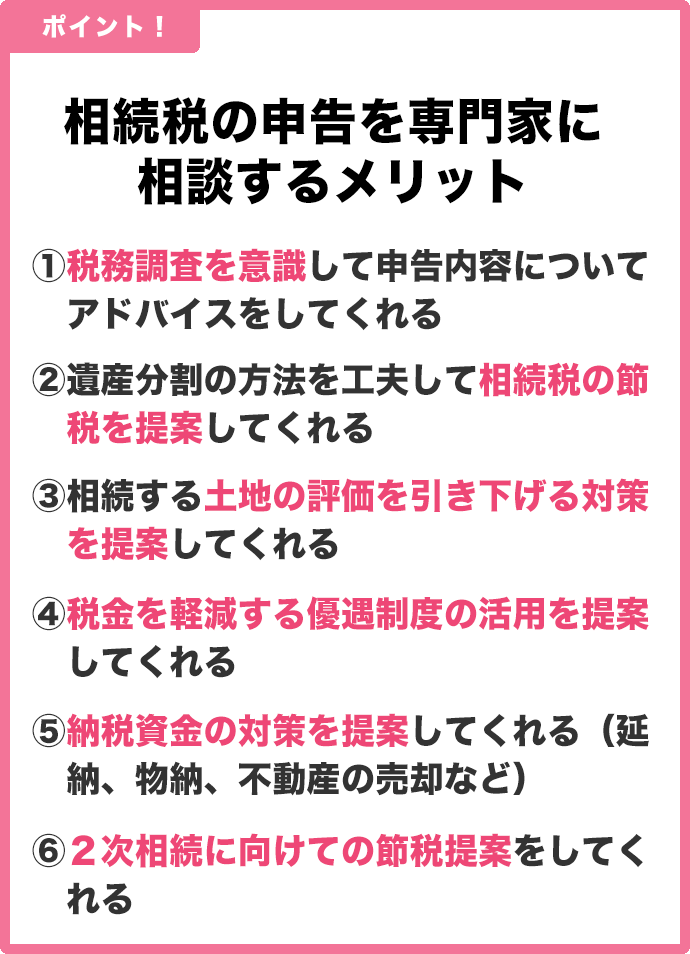

まだ申告期限まで少し余裕があるこの頃から専門家に相談すると、以下のようなメリットがあります。

ご自身で申告するのももちろん良いですが、専門家に相談すると幅広いアドバイスを受けることができ、申告の手間が省けるだけではなく、費用以上に税金が抑えられるケースも珍しくありません。

2-5.【Step5】相続発生後9~10ヶ月目

期限まであとわずかです。

Step1~4で順調に相続税申告の準備を進めている人については、この頃には相続税の申告、納税を余裕をもって完了させることができると思います。

一方で、申告期限まであと2ヶ月ほどに迫っているこのタイミングでまだほとんど手つかず・・・という人は、すぐにでも相続の専門家に相談して下さい。

相続の手続きや相続税の申告は一生で何度も経験することはなく、必要な資料収集や書類作成に慣れている人はほとんどおられません。

そういった慣れない人が申告期限まで2ヶ月ほどの時点でご自身で相続税申告にチャレンジしようとすると、申告期限を過ぎてしまう危険性が非常に高まります。

申告期限を過ぎてしまうと様々な優遇制度が使えなかったり、延滞税や加算税などのペナルティも受けることになるので、速やかに専門家に相談することをお勧めします。

また、この時点で遺産分割協議がまとまっていないケースでは、仮計算で申告・納税まで済ませる方法も検討が必要となってくるタイミングです。

仮計算で申告することで無申告加算税や延滞税の課税を回避することができ、そして、実際に遺産分割協議がまとまったタイミングで申告しなおすことで税金の還付を受けることができます。

この還付を受けるために必要な書類が、「3年内分割見込書」です。

配偶者の相続税額の軽減や小規模宅地の特例は、遺産分割協議がまとまっていないと使えないのですが、この「3年内分割見込書」を提出しておくことで、申告期限から3年以内に分割協議がまとまったときに申告し直すことによって税金の還付を受けられるという仕組みになっています。

専門家に相談すると、もちろん仮計算での申告手続きや「3年内分割見込書」も検討してくれますし、

- 相続手続きは自分でやるが相続税申告は専門家に任せる

- 相続税申告は何とか自分でやってみるが資料収集だけは専門家に任せる

など、それぞれのご意向や遺産の内容、手続きの難易度によって柔軟に対応し、皆様にとって最適なアドバイスをしてくれるはずです。

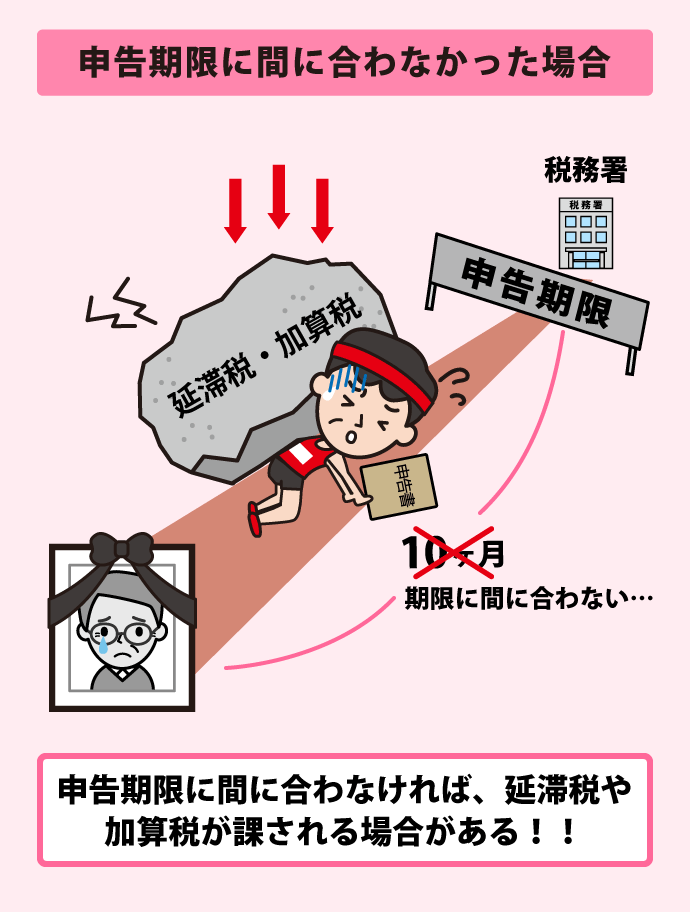

3.申告期限までに間に合わなかった場合にどうなるか

いかなる理由があっても、原則として相続税の申告期限は待ってくれません。

しかし、毎年何件かは「相続税の申告期限が過ぎてしまっているがどうしたらよいでしょうか・・・」といったご相談を頂きます。

お話を聞いていると税金をごまかそうなどの悪気は全く無く、

- 本当に相続税の申告義務がないと思っていた

- 後になって知らなかった預金口座が出てきた

- お住まいの場所から離れた場所に不動産を持っていたことが発覚した

などの事情があるようです。

申告期限が過ぎた後に相続税の申告をした場合には、通常通りに計算した相続税に延滞税や加算税を加えて納税する必要があります。

ただし、税務署から指摘を受ける前に自主的に申告した場合にはそのペナルティも軽くなりますので、申告期限後に申告義務があることが発覚した場合には速やかに申告することをお勧めします。

税務署は無申告の事案の調査に力を入れていますので、バレないだろう、時効があるから大丈夫だろう、などとは絶対に思わない方が良いです。

今はマイナンバーで管理されている時代です。

必ず税務署は知っています。

申告期限までに間に合わなかった場合に発生するペナルティについてご紹介します。

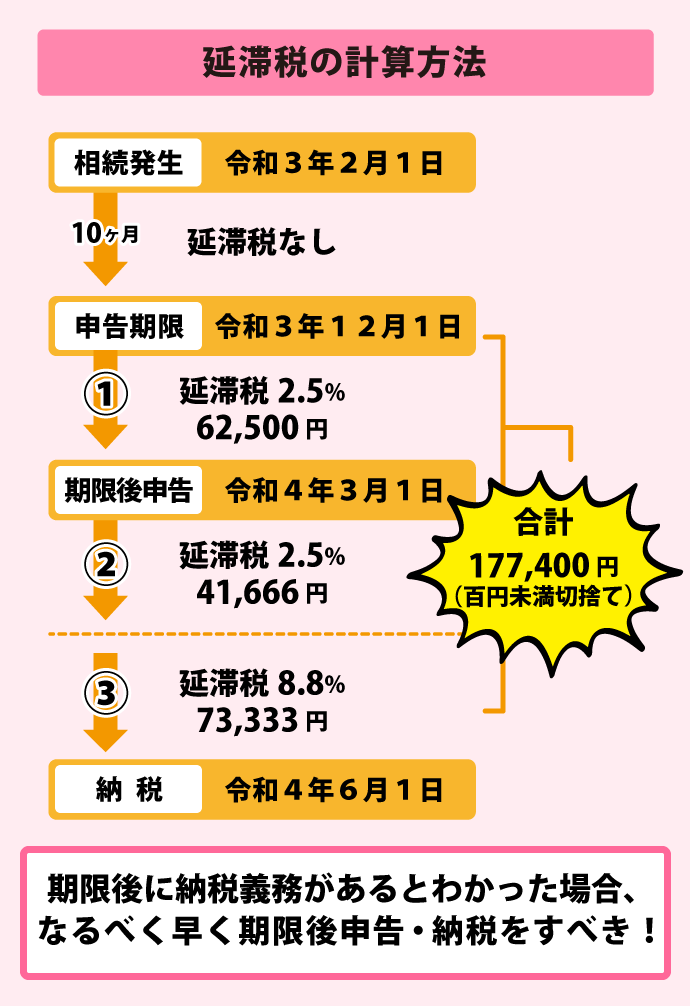

3-1.延滞税がかかる

申告期限が過ぎてから申告義務があることに気付いて「自主的」に期限後申告をした場合、もともとの申告期限から実際に申告納税した日数に応じて延滞税がかかります。

延滞税は、

- 申告期限から期限後申告まで

- 期限後申告から2ヶ月以内

- 期限後申告から2カ月以降

で税率が異なります。

| 期間 | 税率(令和3年の場合) |

|---|---|

| ①申告期限から期限後申告まで | 年2.5% |

| ②期限後申告から2ヶ月以内 | 年2.5% |

| ③期限後申告から2ヶ月以降 | 年8.8% |

例えば以下の事例だと、相続税1,000万円に対して延滞税は177,400円ほどかかります。

- 相続発生:令和3年2月1日

- 申告期限:令和3年12月1日

- 期限後申告:令和4年3月1日(①)

- 相続税の納付:令和4年6月1日(②と③)

- 相続税額:1,000万円

尚、期限後申告から1年を経過して相続税の納付があった場合、延滞税がかかるのは期限後申告から1年までの期間だけで、それを超える期間については延滞税が免除されます(重加算税が課される場合を除く)。

3-2.加算税がかかる

税務署から指摘を受けて期限後申告をした場合、相続税額に以下の税率により計算した無申告加算税が課税されます。

「指摘を受けてからの申告」のため、税率も非常に高くなっています。

税率は延滞税のような期間での区切りではなく、相続税額によって異なります。

| 相続税額 | 税務署からの事前通知 | 税務調査 |

|---|---|---|

| 50万円以下 | 10% | 15% |

| 50万円超 | 15% | 20% |

ただし、税務署から指摘を受ける前に自主的に期限後申告を行った場合には、無申告加算税は5%になります。

3-3.特例制度が使えない場合がある

相続税を計算する際には、遺された遺族の生活を守るためにいろいろな特例制度が設けられています。

主なものとしては、配偶者の税額軽減や小規模宅地の特例があげられます。

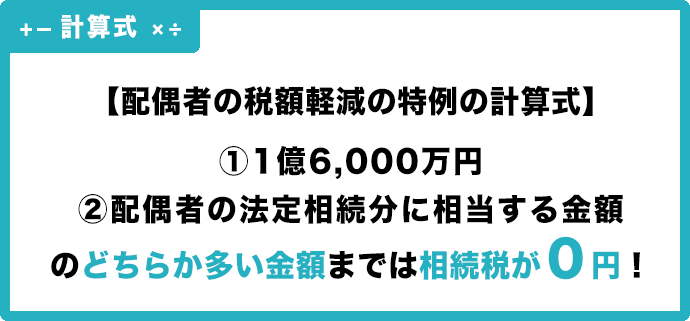

■配偶者の税額軽減

配偶者はお亡くなりになった人の財産形成に貢献しているので、相続により財産を取得した場合でも大幅に税金が軽減される仕組みになっています。

軽減される金額は、

- ①遺産総額×法定相続分

- ②1億6,000万円

のいずれか大きい金額を相続税から控除することができます。

配偶者の税額軽減の特例について詳しくはこちらで解説しています。

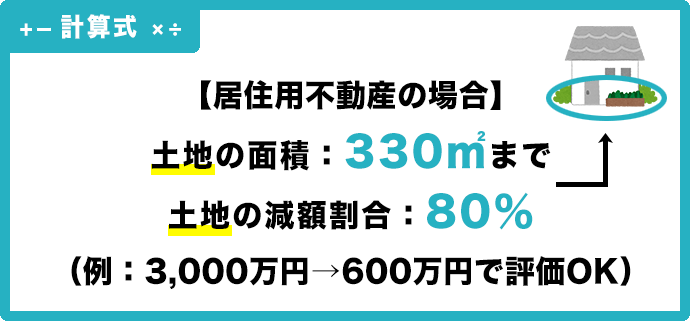

■小規模宅地の特例(居住用の場合)

お亡くなりになった人のご自宅の土地は、遺族の生活基盤の維持に欠かすことができないものなので、大幅に評価を下げることができることになっています。

具体的には、土地の評価額のうち、330㎡までの部分の金額を80%引き下げることができます。

この特例を使うための主なパターンは以下の通りです(他のパターンもあります)。

- 配偶者がその土地を相続した場合

- お亡くなりになった人と同居していた親族がその土地を相続し、申告期限まで売らずに住み続ける場合

これらの配偶者の税額軽減や小規模宅地の特例は、期限後申告の場合でも使うことが可能です。

ただし、いずれも申告期限までに「3年内分割見込書」を提出しておかなければならないので、注意が必要です。

4.プロが教える!申告期限に間に合わせる6つコツ

繰り返しですが、相続発生後にはたくさんやるべきことがあります。

その全体像を把握することと、それぞれのタイミングごとに必要となる書類を把握しておくことでスムーズに手続きを進めることができます。

以下の流れで相続税の準備を進めて頂くと、申告期限までに間に合わせることができる可能性が高くなります。

4-1.相続税の申告に必要な書類を把握しておく

相続税の申告をする際には、申告書を作成するにあたって使った書類(残高証明書、戸籍謄本など)を添付する必要があります。

ご家族ごとに、また、ご家族の中でも相続するご資産の内容ごとに準備する書類も異なってくるので、とても複雑になります。

主に相続税の申告で必要となる書類を一覧にまとめましたので、ご参考下さい。

相続税申告における必要書類一覧

4-2.相続人を確定する方法を知っておく

お亡くなりになった人の相続人(ご資産を引き継ぐ権利がある人)を確定させるため、多くのケースではお亡くなりになった人の出生から死亡までの戸籍謄本等が必要になります。

戸籍を取る機会はあまりないので、初めての経験の人も多く、時間がかかってしまうケースが多いです。

一般的には、以下のような流れで取得していきます。

①死亡の記載がある戸籍謄本または除籍謄本を取る

まずは、お亡くなりになった人の本籍地で死亡の記載がある戸籍謄本または除籍謄本を取得します。

交付に必要な書類は以下の通りです。

- 交付申請書(役所に備え付けられているもの)

- 印鑑(認印でも可)

- 請求者の本人確認書類(運転免許証、マイナンバーカードなど)

- 委任状(本人以外の代理人が取得する際に必要)

②出生の記載がある戸籍に辿り着くまで遡る

戸籍謄本または除籍謄本には、現在の戸籍の前の情報も記載されているので、それを元に戸籍を一つ一つ遡り、出生の記載がある戸籍に辿り着くまで繰り返します。

③健在している相続人の戸籍謄本を取る

お亡くなりになった人の戸籍はもちろんですが、相続人である人も生きていることの証明として戸籍謄本が必要になります。

本人または委任状をもらって代理人が取得することになります。

4-3.財産・債務をしっかり洗い出しする

お亡くなりになった人が、「どこに」「なにを」「いくら」持っていたか確認します。

銀行預金や不動産、株式、車などはすぐに想像できますが、それ以外にも例えば高級な食器や絵画など、貨幣価値に換算できるものは基本的には相続税の対象となります。

また遺族が受取人になっている生命保険契約も相続税の対象となりますので注意が必要です。

一方で、財産から控除できる債務や葬式費用などの情報も収集します。

- 住宅ローン

- 親戚からの借入金

- 未払いになっている住民税

- 固定資産税

- クレジットカードの未払い

などがあれば、相続税の計算上、控除することができます。

葬式費用については、葬儀会社に支払った費用やお寺に支払ったお布施などが控除の対象となります。

お布施については領収書が出ないことが多いので、メモ書きでお寺の名称や住所、お布施の金額を残しておきましょう。

申告期限の直前に、「あ、こんなところにも財産があったのか!!」ということが無いように、早い段階でしっかり財産の洗い出しをしておくことが大切です。

4-4.そもそも申告義務があるかどうかをチェックする

相続が開始した後、まずは慌てなくても良いので、そもそも申告義務があるかどうかを早い段階で確認しておくことをお勧めします。

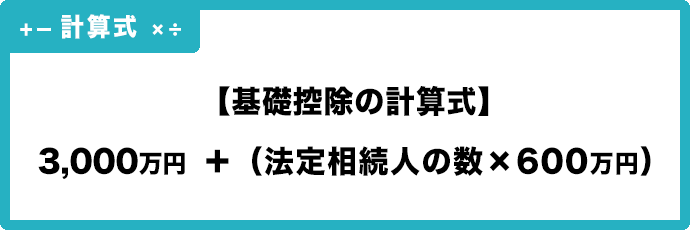

その方法が、次の計算式です。

基礎控除とは、この算式により計算した金額で、相続税の申告が必要か否かの分岐点になります。

(たとえば法定相続人が一人だった場合は3,600万円が基礎控除になります)

財産の総額から債務や葬式費用を控除した金額が基礎控除を超えていた場合には、相続税の申告義務がありますが、その場合でも、配偶者の税額軽減や小規模宅地の特例を使って納税はゼロとなるケースもよくあります。

ただし、配偶者の税額軽減や小規模宅地の特例はあくまで相続税の申告をすることで使える制度ですので、税金はゼロでも申告は必要となりますのでご注意ください。

4-5.円満に遺産分割協議を行う

遺言が無い場合には、相続人のうち「だれが」「なにを」「いくら」相続するかを相続人同士の話し合いによって決めます。

全てが現金だったら1円単位で自由に分割ができるので困らないのですが、不動産や株式など分けにくいものがあったり、「わたしはお父さんの老後の世話をした」「おれが墓を守っていくんだ」「あいつは家を建てる時に援助してもらった」など感情なども絡み合ってきて、なかなか話し合いがまとまらず、場合によっては骨肉の争いになるケースもあります。

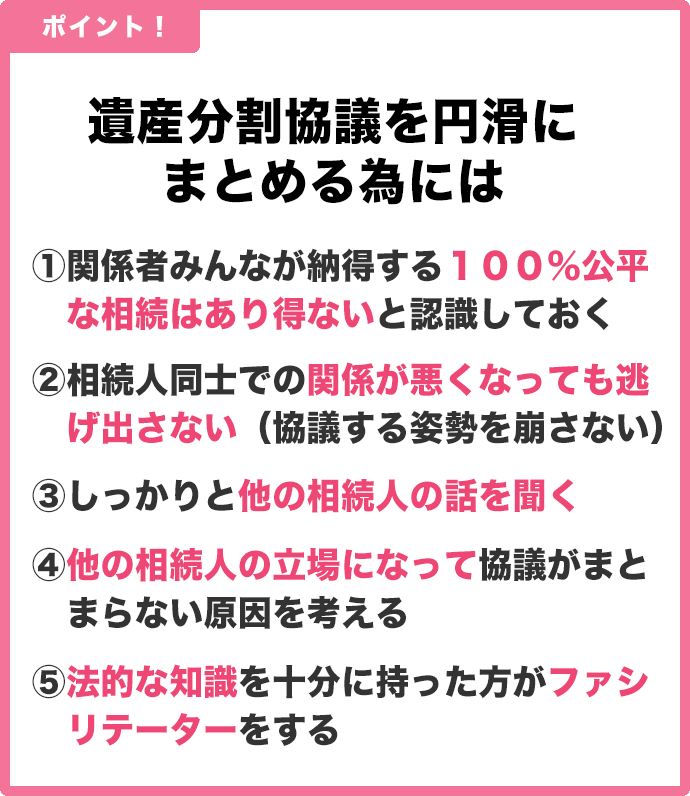

そうならないように、遺産分割協議を円滑にまとめるには以下のような考え方があります。

4-6.専門家に相談する

相続税の申告も遺産分割協議も、専門家に相談せずに当事者の皆様だけで済ますことは当然できます。

ただし、ご自身の生活もある中で相続手続きや遺産分割協議、相続税の申告手続きを進めていくことは極めて困難ですので、もちろん費用はかかりますが、専門家に相談して進めていくことも考えてみて下さい。

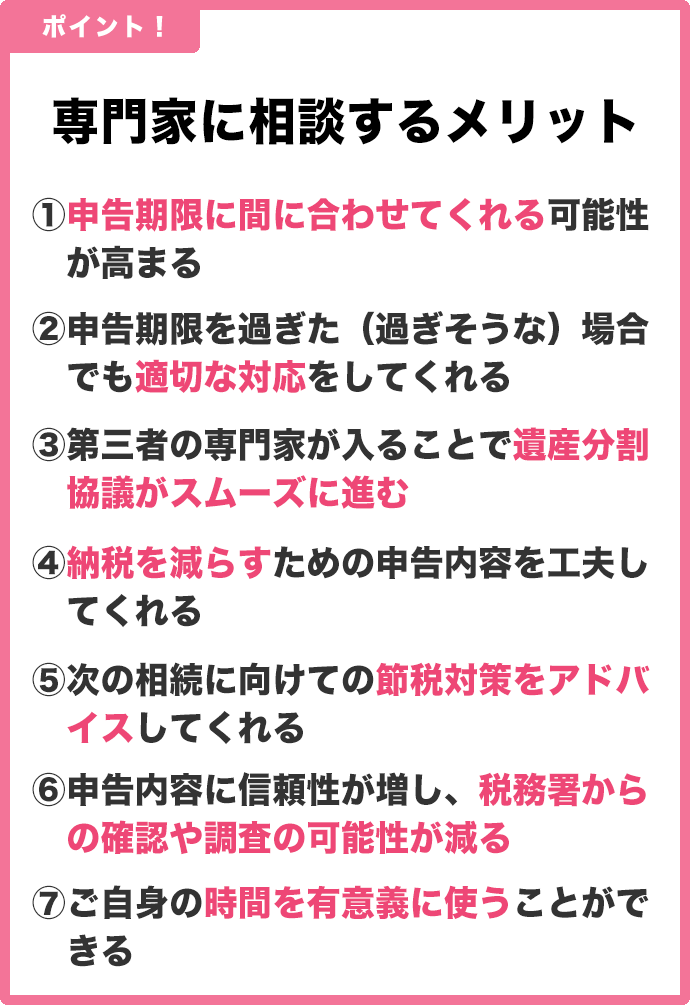

専門家に相談するメリットは以下の通りです。

5.まとめ

ご家族、ご親戚がお亡くなりになってから相続税申告までのやるべきことを5つのステップでご紹介させて頂きました。

相続後は気付くと時間だけが過ぎているケースも多々あります。

いま、ご自身がどのタイミングにいらっしゃるのか確認して頂き、ご自身にあった対応に役立てていただけると幸いです。

相続に関する手続きは多岐に渡り、知らずに損をしてしまった、ということも往々にしてあります。

特に申告期限が迫って、よくわからないままに「エイ!ヤー!!」で申告してしまったために余分な税金を払うことになったり、後々の税務調査でトラブルになってしまうケースもあります。

そんなリスクを負ってご自身で申告するよりも、煩わしい手続きは専門家に任せて、ご家族の幸せに時間を使う方が価値があるかもしれません。

相続税申告でお悩みの場合は、是非お気軽にご連絡ください。