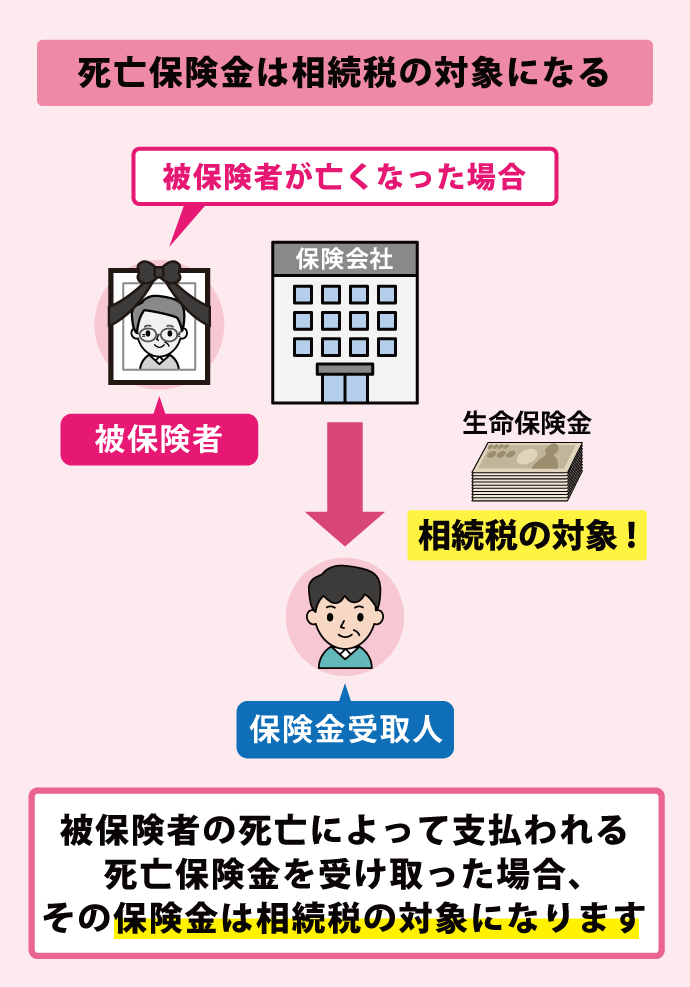

家族が亡くなり生命保険金を受け取った場合、相続税がかかることを知っていますか?

生命保険といっても色々種類がありますが、保険契約者の死亡に伴い遺族が受け取る死亡保険金は、遺族が今後の生活のために受け取るものです。

しかし、この保険金には相続税がかかることが法律で決められています。

今後の生活のためのお金なのに税金がかかるなんて…と思われるかもしれませんが、ご安心ください。

死亡保険金には相続税がかからない一定の金額(非課税枠)が定められています。

死亡保険金を正しく理解し、相続税がかかるかどうかをしっかり判断しましょう。

この記事では死亡保険金を相続税の観点から紐解き、

- 受け取るとどうなるのか

- 非課税枠はどう計算するのか

- (相続税がかかる)死亡保険金にメリットはあるのか

について税理士が解説します。

目次

1.死亡保険金の非課税枠は「500万円×法定相続人の数」

死亡保険金を受け取ると、その保険金は相続税の課税対象になるとお伝えしました。

- 「保険契約者(保険料負担者)」が契約や保険料を負担し

- 「被保険者」が亡くなったときに

- 「保険金受取人」が受け取った

その死亡保険金が相続税の対象になります。

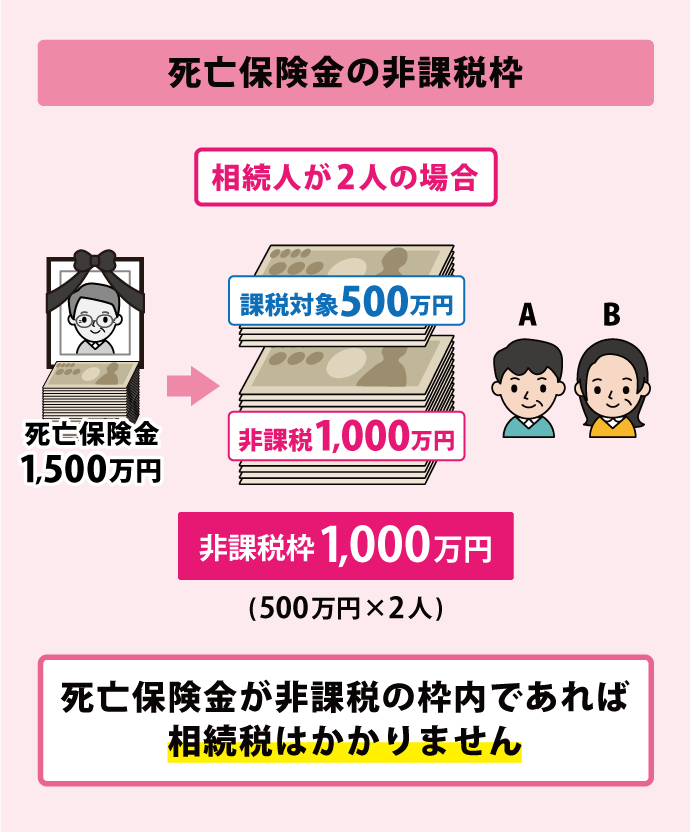

ですが、死亡保険金を受け取った人が”相続人”である場合、非課税枠を活用することができます。

この非課税枠は法定相続人1人につき500万円と決まっています。

法定相続人の人数に上限はなく、多ければ多いほど非課税枠は大きくなります。

(例えば、法定相続人が5人であれば非課税枠は2,500万円になり、2,500万円までの死亡保険金であれば相続税の対象にならないということです。)

そして、非課税枠を超えて死亡保険金を受け取った場合は、その超えた金額に対して相続税がかかります。

死亡保険金を受け取ったとしても相続税の非課税枠内であることもあるため、まずはご自身の状況に当てはめて非課税枠を計算してみましょう。

※ちなみに死亡保険金の相続税非課税枠は、相続人以外の人が受け取った場合には適用できません。ご注意ください。

2.こんな時どうなる?非課税枠の計算に関する4つのポイント

前章で、死亡保険金の相続税非課税枠についてご説明しました。

この非課税枠は「法定相続人1人につき500万円まで」と決められていますが、例外もあります。

ここでは死亡保険金の相続税非課税枠について、

- 相続人の中に相続放棄した人がいたらどうなるの?

- 養子も相続人としてカウントしていいの?

- 複数の相続人で死亡保険金を受け取っても、それぞれが500万の非課税枠になるの?

という点から、注意すべき4つのポイントをご紹介します。

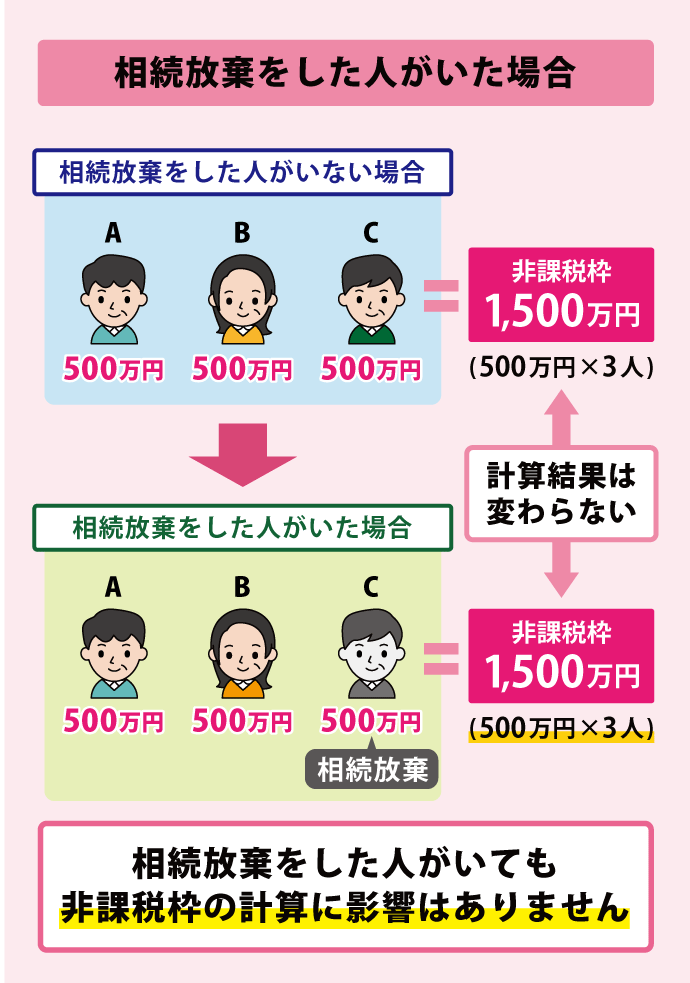

2-1.相続放棄をした人がいても非課税枠に影響しない

相続放棄をすると、相続人としての地位を失い、プラスの財産もマイナスの財産も一切相続することがなくなります。

では法定相続人の中に相続放棄をした人がいた場合、非課税枠はどうなるのかというと、相続放棄をした人も含めて非課税枠は計算します。

つまり、相続放棄があった場合でも法定相続人の人数は変わりません。

相続放棄は非課税枠を計算する上ではまったく影響がなく、例えば相続人3人のうち1人が相続放棄したとしても、(非課税枠500万円×3人=)1,500万円が非課税枠になるということです。

相続放棄があった場合、相続人が減るために非課税枠も変わると思われがちですが、非課税枠の計算上では全く影響ありませんのでご安心ください。

※相続放棄は非課税枠の計算に必要な「法定相続人」の人数に影響しません。

また、相続放棄をした人が死亡保険金を受け取った場合、この非課税枠は適用できません。ご注意ください。

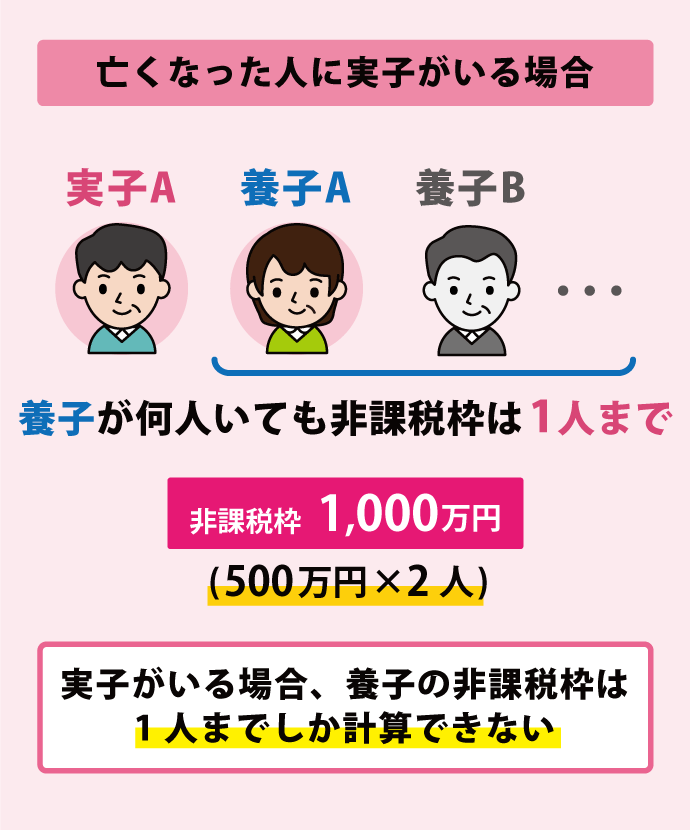

2-2.養子の相続人がいる場合の非課税枠は1人または2人まで

養子縁組した養子も、もちろん実子と同じように相続人です。

しかし、養子の人数だけ非課税枠が増えるとなると、必要以上に非課税枠が増えすぎてしまう可能性があります。

そこで、相続人の中に養子がいる場合には、法定相続人の数え方が次のように制限されます。

- 亡くなった人に実子がいる場合は、養子は1人まで

- 亡くなった人に実子がいない場合は、養子は2人まで

このように、相続人の中に養子がいる場合は、実子がいるかどうかで非課税枠が変わってきます。

※ただし、特別養子縁組の制度によって養子縁組をした場合、その子は実子と同様に扱うことになるため、養子として計算せず実子として計算します。

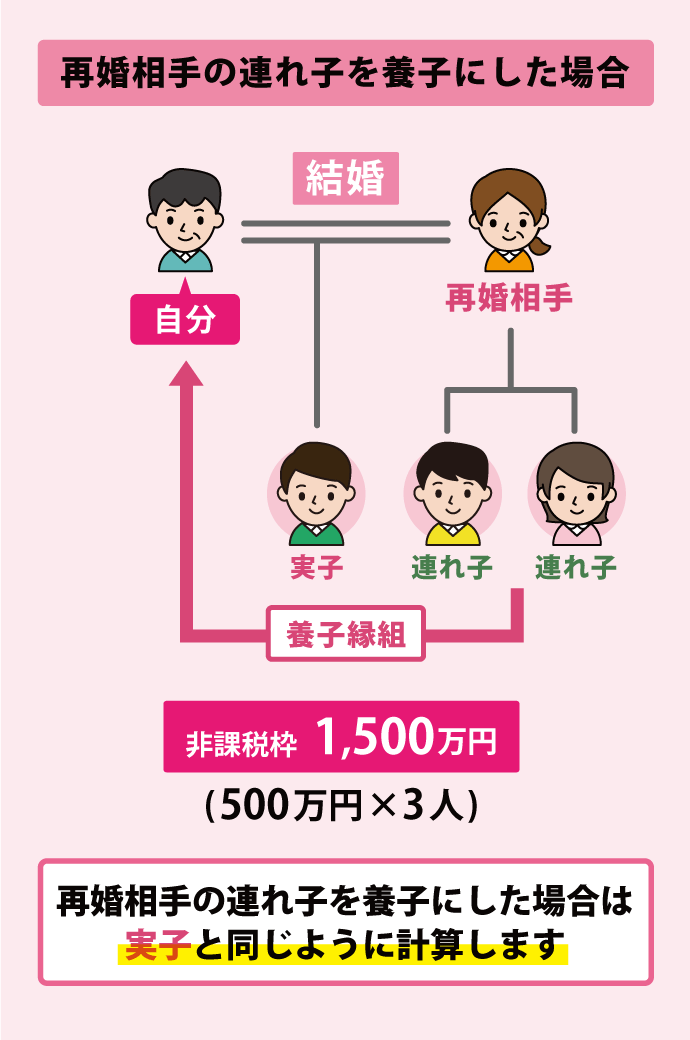

2-3.再婚相手の連れ子を養子にした場合は実子としてカウントできる

先程、法定相続人に養子縁組の養子がいる場合、亡くなった人に実子がいるかどうかで非課税枠計算の法定相続人としてカウントできるかが変わってくるとお伝えしました。

ですが、養子縁組といっても再婚相手の連れ子と養子縁組をした場合は、法定相続人を数える上では実子と同様に数えることができます。

(再婚相手の連れ子と養子縁組をすることは、不必要に法定相続人の数を増やすことを目的とする行為とは考えられないため、2-2章のような制限はありません。)

該当するご家族の方は、覚えておくとよいでしょう。

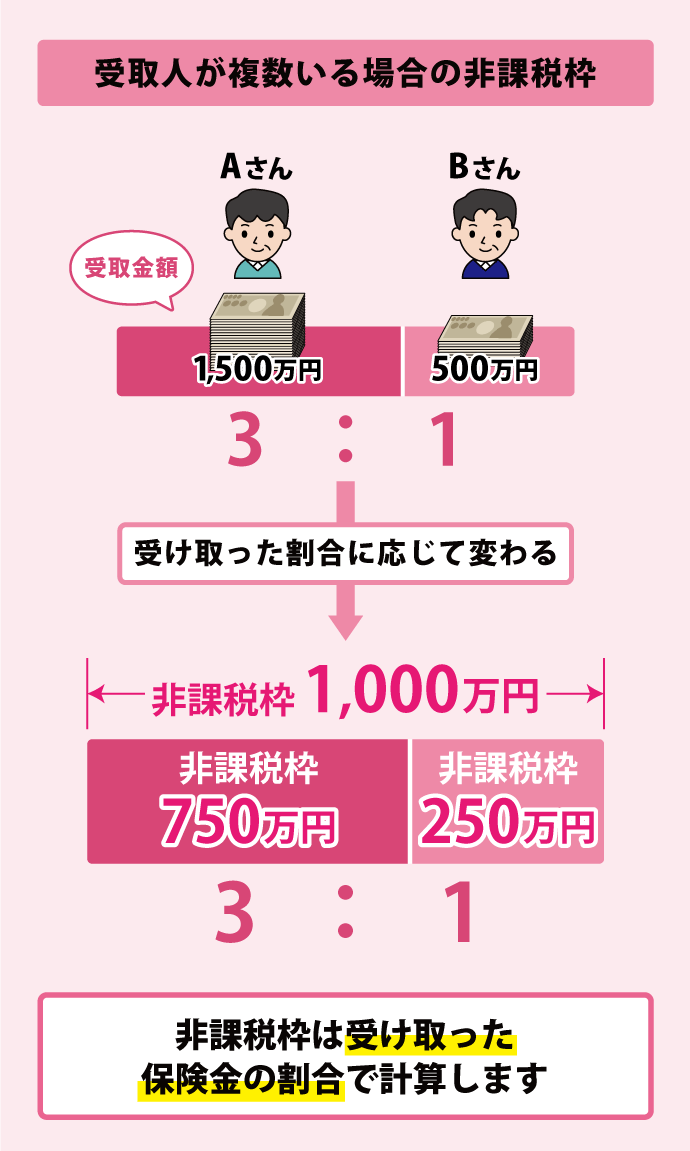

2-4.相続人が複数いる場合、非課税枠は受け取った金額の割合で分ける

死亡保険金の受取人が複数いる場合、それぞれの非課税枠の計算について注意が必要です。

非課税枠(上限額)は1章でご紹介したとおり「法定相続人の人数×500万円」で計算しますが、実際にそれを活用する時は1人につき500万円という分け方ではではなく、それぞれの相続人が受け取った保険金の金額の割合に応じて按分します。

例えば次のイラストのように、2人の相続人が3:1の割合で死亡保険金を受け取った場合、非課税枠についても同様に3:1になるということです。

当然ですが、保険金を受け取ったのが相続人ひとりの場合は、その人が非課税枠の全額を使うことになります。

相続人として死亡保険金を受け取る人が複数いる場合は、各相続人の非課税枠には注意しましょう。

3.知らないと危険!?生命保険の3つの注意点

ここまで、

- 生命保険(死亡保険金)を受け取ると相続税の課税対象になる

- とはいえ、死亡保険金には相続税の非課税枠がある

ことをお伝えしてきました。

ですが、その他にも課税対象となりうる生命保険金があります。

ここでは死亡保険金に限らず、どういうもの(状況)が課税対象になるのか、生命保険と税金の関係性について3つポイントを解説していきます。

3-1.相続税の課税対象になる死亡保険金”以外”の4つのお金

まず、死亡保険金以外に生命保険で相続税の課税対象になるものを4つご紹介します。

それは

- 入院給付金

- 特約還付金

- 死亡保険金とともに受け取る前納保険料

- 解約返戻金

です。

それぞれ説明いたします。

①入院給付金

亡くなった人が入院給付金を受け取る契約をしていた場合、その入院給付金は相続財産とされ相続税がかかります。

これは、亡くなった人が入院給付金を受け取る権利を持っていたと考えられるためです。

(もし、亡くなった人以外の親族が入院給付金を受け取るような契約だった場合は、その入院給付金は相続財産とみなされないため相続税はかかりません。)

②特約還付金

死亡保険金とともに、これまで支払っていた特約保険料の一部が返還される場合があり、この特約還付金は相続財産とされ相続税がかかります。

また、この特約還付金は死亡保険金とともに支払われますが、死亡保険金とは扱いが異なり、非課税枠を使うことはできません。

③死亡保険金とともに受け取る前納保険料

死亡保険金とともに払戻しを受ける前納保険料については、相続財産として相続税がかかります。

前納保険料のほかにも、保険契約に基づき分配を受ける剰余金、割戻しを受ける割戻金についても相続財産とされ、相続税がかかることになります。

ただし、これらのものについては死亡保険金とともに非課税枠を使うことができます。

④解約返戻金

亡くなった人が保険契約の契約者で保険料を負担しているが、被保険者が亡くなっていない保険契約がある場合には、解約返戻金の額が相続財産とされ、相続税がかかります。

この場合の解約返戻金の額は、契約先である生命保険会社などに照会し、確認する必要があります。

また、解約返戻金は非課税枠を使うことはできません。

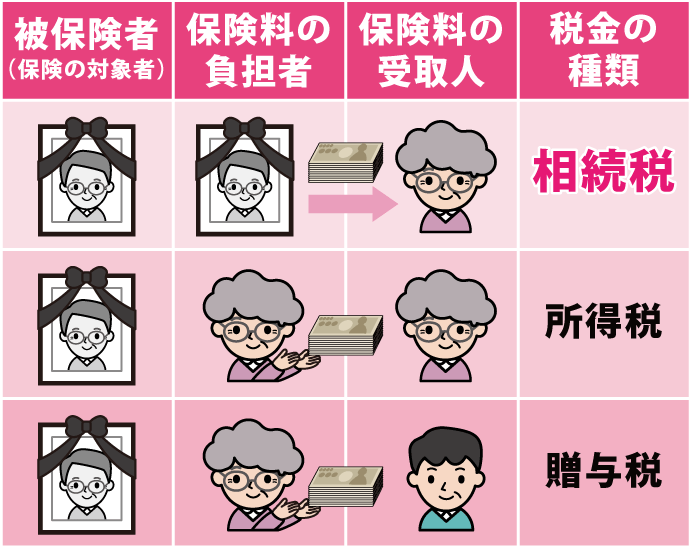

3-2.所得税または贈与税の対象となる生命保険

1章、2章でご紹介してきたのは、死亡保険金を受け取った場合は相続税がかかるというお話でした。

しかし状況によっては、相続税ではなく所得税や贈与税の課税対象となる場合があります。

それは、被保険者が亡くなった場合、

- だれが支払っていた保険なのか

- だれが受け取ることになっていた保険なのか

という、この関係性が重要です。(下図)

上の表をもとに補足すると、

- 被保険者が保険料を負担していた保険であれば、相続税の対象です(上段)

- 保険料の負担者と保険の受取人が同じであれば、所得税の対象です(中段)

- 被保険者、保険料の負担者、保険の受取人が違えば、贈与税の対象です(下段)

このように、同じ「死亡保険金を受け取った」としても、状況によって対象となる税は変わるということです。

そしてもちろん、相続税ではなく所得税、贈与税に当てはまる場合は、これまでお伝えした「相続税の非課税枠」は適用できません。

所得税、贈与税それぞれについて、申告と納税が必要になる場合もあるため、ご注意ください。

3-3.死亡保険金をみんなで分けると贈与税の対象

生命保険(死亡保険金)は、厳密にいうと相続財産(遺産分割の対象)ではありません。

正確には「みなし相続財産」と言われるもので、その人の死に伴い死亡保険金の請求権が受取人に発生し、受取人がその請求権を行使して保険金を受け取るからです。

相続人ではなく指定された受取人だけに受け取る権利があるため、当然遺産分割の対象にはなりません。

もし誤って遺産分割してしまうと、保険金を受けとった人から贈与があったとみなされ、贈与税の課税対象となります。

「保険金は相続人みんなで分ける予定です」というお話をよく聞きますが、それは贈与税の対象になりますので、くれぐれもご注意ください。

※相続財産全体で考えたとき、遺産分割の方法によっては贈与税がかからないこともあります。

詳しくは専門家にご相談ください。

4.上手に活用しよう!生命保険に加入する5つのメリット

ここまで、生命保険に関して受け取る相続人の目線で解説してきましたが、ご自身が被保険者として生命保険に加入することにも、もちろんメリットがあります。

生命保険金を受け取った経験がある人はお分かりかもしれませんが、生命保険は家族を守る手段になりえるものです。

この機会に、ご自身の生命保険加入もぜひ検討してみてください。

ここでは、その代表的なメリットを5つご紹介します。

- 非課税枠を活用して節税することができる

- 相続税を納税するための資金準備ができる

- 保険金を渡す相手を決めることができる

- 相続開始後すぐに保険金を受け取ることができる

- 相続放棄をしても保険金を受け取ることができる

①非課税枠を活用して節税することができる

預貯金で相続する場合、その金額すべてが相続税の対象になります。

しかし生命保険ではひとり500万円の非課税枠があるため、預貯金をその範囲内で生命保険に充てることで、家族により多くの資金を残すことが可能になります。

②相続税を納税するための資金準備ができる

ご自身が亡くなった際、一定額以上の相続財産がある場合に相続税が発生します。

相続財産のほとんどが不動産だった場合など、納税資金が足りないことも想定されます。

そのようなときに、生命保険があれば受け取った保険金を納税資金に充てることも可能になります。

③保険金を渡す相手を決めることができる

遺言書のように、保険金を渡す相手を自分で決めることができます。

(ただし、保険会社によっては受取人に指定できる人に制限がある場合があるため、事前に保険会社に確認するようにしましょう。)

例えば、あなたが亡くなったときに相続させる財産が自宅のみだった場合など、遺産を分けることが難しいときには、誰がそれを相続するのかで揉めてしまう可能性があります。

この時には他の相続人に対して、受け取った保険金を代償金として支払うことで、解決をはかる方法もあります。

④相続開始後すぐに保険金を受け取ることができる

死亡保険金については、受取人が保険会社に保険金の支払いを請求してから5営業日程度で支払われることが多いです。

つまり、書類を揃えて請求すればすぐに受け取ることができます。

さらに、まとまった資金が一括で振り込まれるため、葬儀や当面必要となる資金をまかなうことができます。

⑤相続放棄をしても保険金を受け取ることができる

保険金の受取人は、相続放棄をしていても保険金を受け取ることができます。

これは、生命保険金は亡くなった人の財産ではなく、受取人だけに保険金を請求できる権利が発生すると考えるためです。

(3-3章:「みなし相続財産」であるため遺産分割できないという話と理屈は同じです)

亡くなった人に多額の借入等がある場合、その借金を相続しないために相続放棄したとしても、受取人として生命保険金は受け取ることができます。

5.まとめ

生命保険金(死亡保険金)を受け取った場合、

- 受け取った生命保険金(死亡保険金)は相続税の課税対象であること

- とはいえ、一定額(500万円×法定相続人の数)の非課税枠があること

- 保険契約の内容等によっては所得税や贈与税の課税対象になること

- 自身が生命保険の被保険者として保険に加入することで、いざというときに家族が助かること

について、解説してきました。

生命保険は、遺族の生活保障に大変有効なものです。

そのため、この記事を通して生命保険と相続税の関係性をより一層ご理解いただき、ご自身の生前対策としてもお役立ていただけると幸いです。

また、ご自身が生命保険に加入する場合、現在支払う保険料の負担額と将来受け取る生命保険金額のバランスを検討することも大切になるため、税理士など専門家に相談されることをお勧めします。

もちろん、当センターにも税理士がおりますので、生前対策含めお気軽にご相談ください。