生前贈与には多くのメリットが存在していますが、あなたはそのメリットについてご存知でしょうか?

生前贈与には、主に次の4つのメリットがあります。

- 相続税の節税ができる

- 贈与する相手を自分で選ぶことができる

- どの財産を渡すかを決めることができる

- いつ渡すかを決めることができる

実際に私たちのもとにも「生前贈与をしたいと思っていますが、どんなメリットがあるのか教えてください」とご相談いただくケースはたくさんあります。

こういったご相談について、私たちは生前贈与のメリットをお伝えした上で、ご相談者様の保有している財産の状況や将来設計に合わせた生前贈与のプランをご提案するように心掛けています。

その結果、ご相談者様の財産を可能な限り目減りさせることなく、ご相談者様のご希望に沿った生前贈与を行うことができています。

この記事をご覧いただくと、

- 生前贈与にどんなメリットがあるのか知りたい

- 自分は生前贈与をした方がいいのか悩んでいる

- 周りから勧められて生前贈与をしてみようか悩んでいる

このような悩みが解決し、ご自身の最適な生前贈与の方法を判断できるようになると思います。

ただし、生前贈与にはメリットだけでなく一定のデメリットや、見落としがちな落とし穴がありますので、様々なケースを具体的にわかりやすく解説いたします。

1.生前贈与の代表的なメリット

生前贈与は、一般的に相続対策として行われることが多く知られていますが、具体的にはどのようなメリットがあるのでしょうか?

冒頭でお伝えしましたように生前贈与には、主に次の4つのメリットがあります。

- 相続税の節税ができる

- 贈与する相手を選ぶことができる

- どの財産を渡すかを決めることができる

- いつ渡すかを決めることができる

ご自身にあてはまるメリットがあるか確認してみましょう。

1-1.相続税の節税ができる

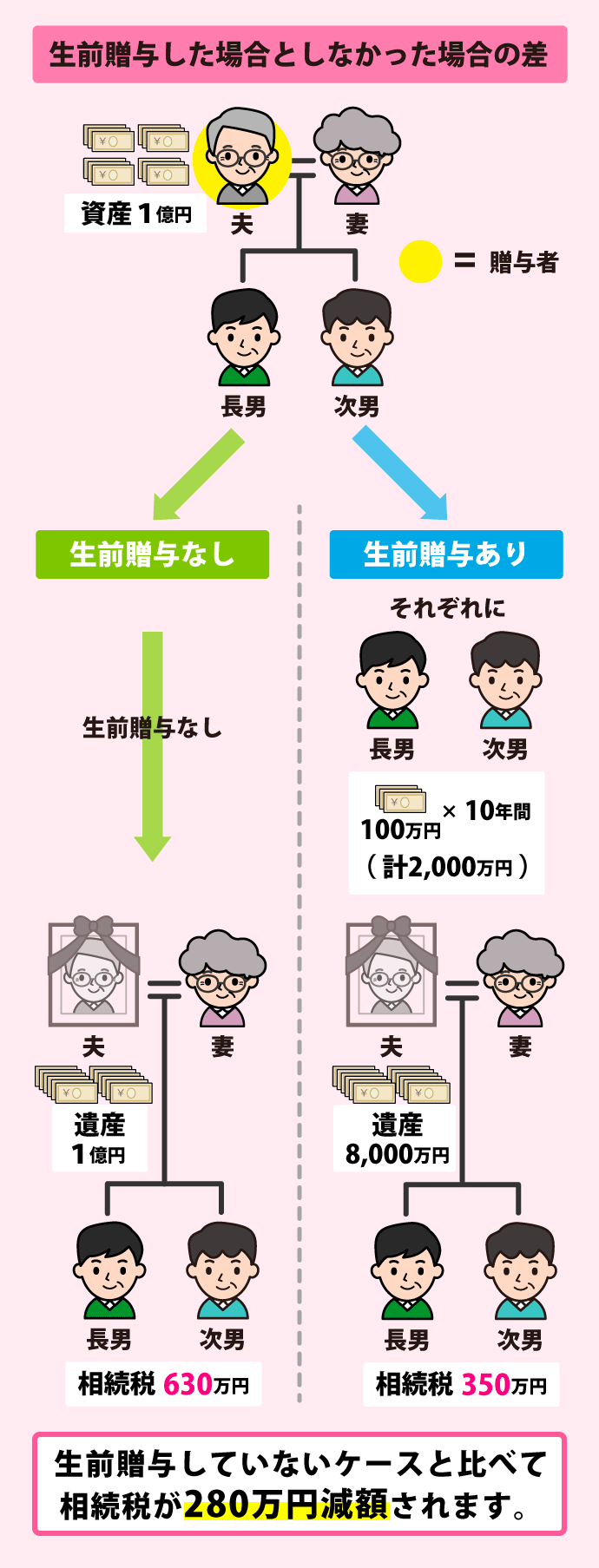

相続税は、相続が開始した時にどれだけの財産を持っていたのか、つまり遺産総額によって税額が変わります。

例えば5,000万円の財産額と2億円の財産額では、当然2億円の方が相続税は高くなります。

ということは、「財産額を減らす=相続税を減らす」ことに繋がりますので、積極的に生前贈与を行い、財産額を減らすことができれば結果的に相続税を減らせるということです。

また、生前贈与は文字通り「贈与」であり、「相続」ではありません。

つまり、生前贈与をした場合の税金は「贈与税」です。

贈与税に関しては、贈与を受けた人(財産をもらった人)一人につき、年間で110万円までの金額については贈与税がかからない仕組みになっています。

この制度を上手に利用して、子や孫へ財産を移していくことができれば、贈与税もかからず、そして結果的に相続税の節税に繋がります。

生前贈与をした場合としていない場合とを単純に比較してみると、以下のケースの場合では、280万円相続税が節税できることになります。

相続税は、相続開始時点(死亡時点)における遺産総額によって相続税を計算するため、いかに生前贈与を活用して相続開始時点での遺産総額を減らすかがポイントになります。

つまり、相続税の対策として生前贈与をしようとする場合には、贈与を始める時期が早ければ早いほど節税効果が見込めるということです。

1-2.贈与する相手を選ぶことができる

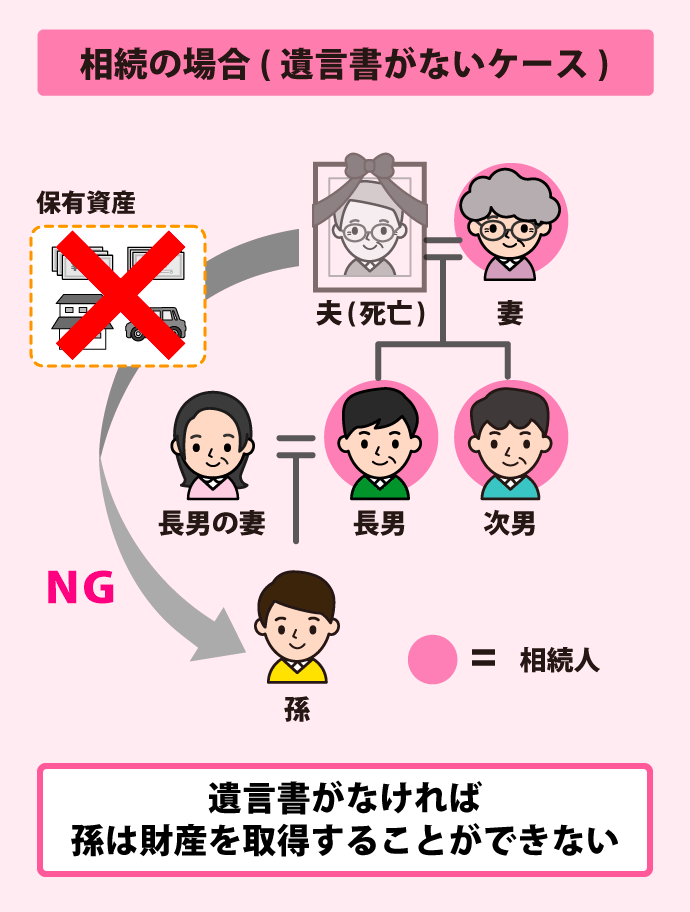

相続の場合、亡くなった方の相続人が財産を相続することになりますので、遺言書がない限り相続人「以外の人」に財産を渡すことができません。

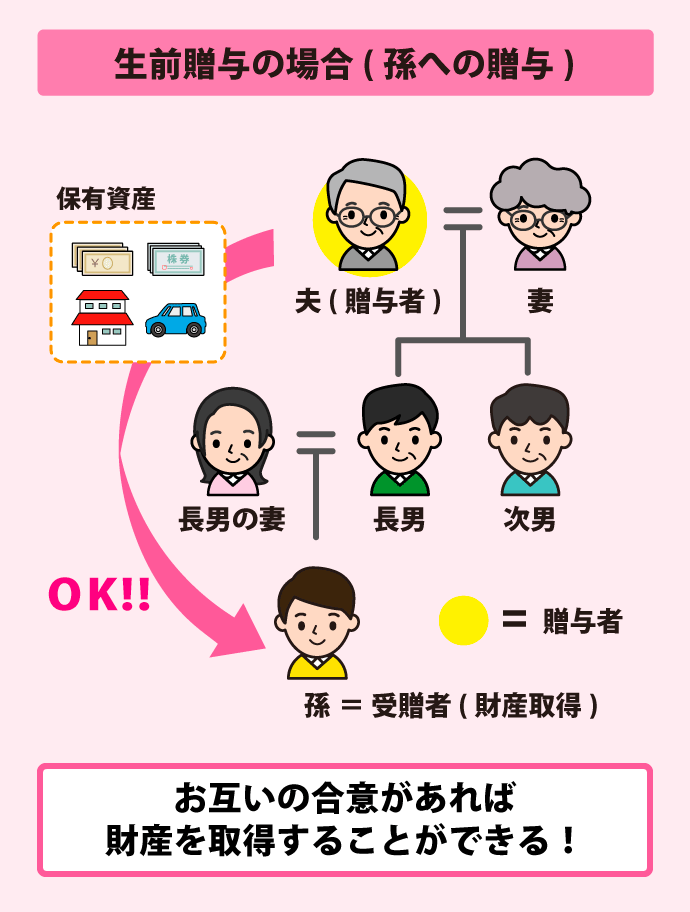

しかし、生前贈与の場合には、自分で財産を譲りたい人(例えば息子の妻や孫など)を自由に選んで贈与することができます。

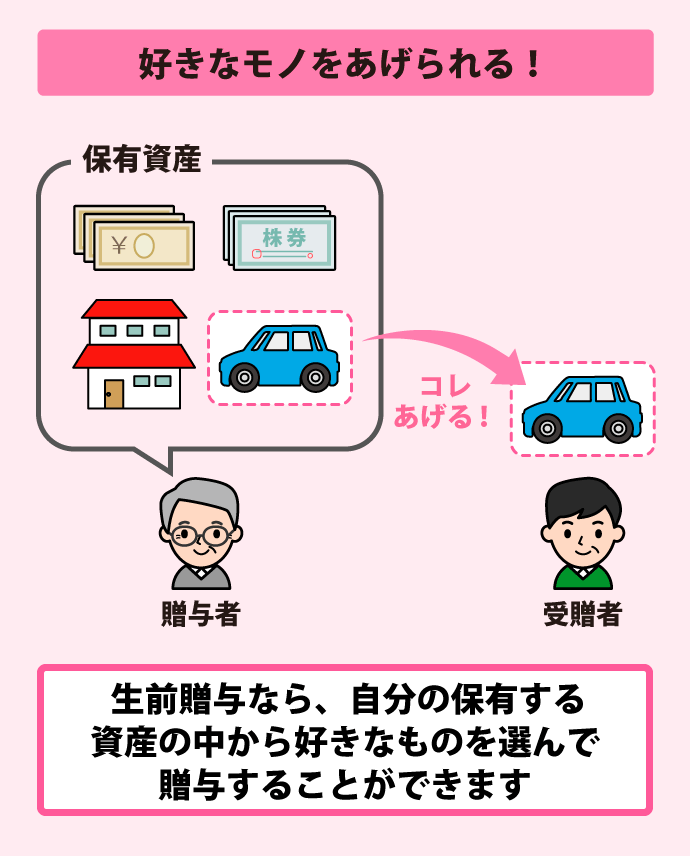

1-3.どの財産を渡すかを決めることができる

生前贈与では、当人同士の話し合いでどの財産を贈与するかを決めることができます。

少し難しい言葉ですが、贈与は民法上で「諾成契約(だくせいけいやく)」とされており、当事者双方の意思が合致することで成立します。

簡単に言えば、「あげる」の意思と「もらう」の意思の合致です。

ですので、例えば「孫Aには車をあげよう」「孫Bには株式のこの銘柄をあげよう」「孫Bの夫には不動産をあげよう」という感じで、誰に何をあげるかは両者の合意があれば自由ということです。

それに対し、相続の場合は亡くなった人の遺産はすべて相続人が取得することになりますので、預金や不動産などのほか、借入金や未払金などの債務も引き継ぐことになってしまいます。

この点、生前贈与の場合では、必要なもの、欲しいものを決めることができることは大きなメリットといえます。

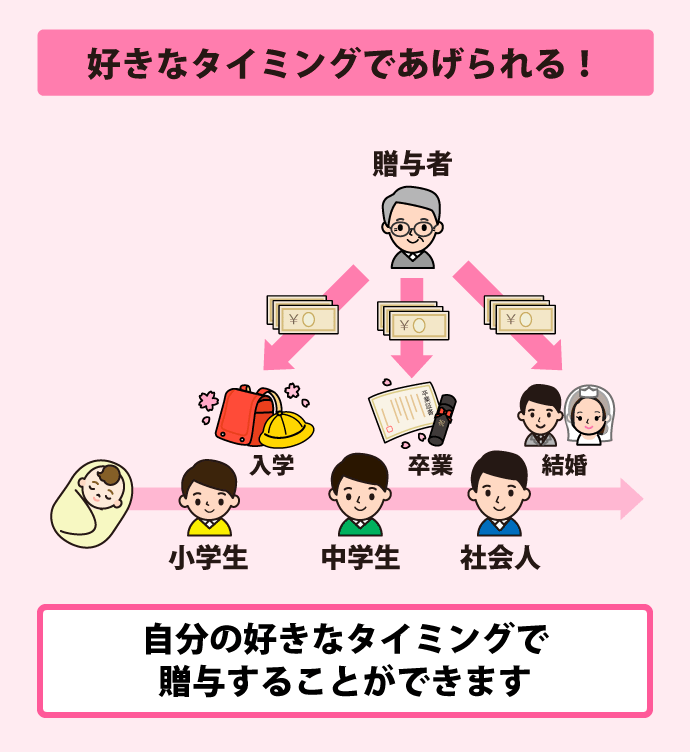

1-4.いつ渡すかを決めることができる

相続の場合は、亡くなったタイミングですべての権利・義務を引継ぐことになります。

いつ亡くなるかを明確に予言できる人はいませんので、もしかすると予期していなかったタイミングで相続が発生してしまうかもしれません。

一方で、生前贈与の場合は、贈与する人の自らの意思で、好きなタイミングで子どもや孫へ財産を渡すことができます。

例えば、子どもや孫が結婚する、家を建てるなど、様々な節目でやはりお金が必要になることも多く、それらのタイミングに合わせて財産を渡すことができます。

ただし、結婚や出産が同じ年に重なってしまった場合など、一年間のうちに一気に現金などを渡してしまうと贈与税がかかってしまうこともケースもありますので、贈与するタイミングはしっかり検討する必要があります。

2.生前贈与の3つのデメリット

生前贈与には、メリット以外に次の3つのデメリットがありますので、計画的に検討・実行する必要があります。

メリットだけでなくデメリットを知ることによって、生前贈与をより有効に活用することができるでしょう。

2-1.老後資金が不足する場合がある

近年は超高齢化社会と言われる通り長生きの傾向にあり、長く生活すればするほどご自宅は老朽化して改修工事が必要になったり、施設に入居することになれば施設代なども必要になりますが、多額の贈与をしすぎることで、いざ必要なときにその資金が足りなくなってしまうことも考えられます。

コツコツ時間をかけて毎年贈与される方は多くいらっしゃいますが、結果として贈与しすぎてしまい、老後資金が不足してしまうということです。

この理由としましては、生前贈与をする場合に一番お手軽なものが「現金」「預金」であり、贈与する時に特別な手続きも必要なく、お互いの意思の合意があれば有効に贈与が成立してしまうからです。

贈与は節税のためには効果的ですが、こういった「もしも」のときに資金が足りないことにならいよう注意しましょう。

2-2.相続の場合にはかからないが、贈与の場合にはかかる費用がある

生前贈与を現金でなく「不動産」でする場合には、相続のときにはかからない費用がかかる場合があります。

例えば「不動産取得税」という税金ですが、これは文字通り不動産を取得した場合にかかる税金で、

- 相続で不動産を取得する場合⇒かからない

- 生前贈与によって不動産を取得する場合⇒かかる

ことになります。

また、不動産の名義変更の際に法務局に支払う「登録免許税」という税金については、相続のときよりも生前贈与のときの方が多くかかることになります。

贈与するモノによっては、生前贈与で得られるメリットよりもデメリットの方が上回るケースがありますので注意しましょう。

2-3.贈与税の申告が必要になる場合がある

年間110万円を超えない贈与の場合には贈与税の申告は必要ありませんが、110万円を超えて贈与をした場合には贈与税の申告が必要になります。

また、贈与する金額が110万円以下であっても、例えば以下のような特例を使って贈与する場合には贈与税の申告が必要になります。

(難しい言葉が並びますが、住宅や教育資金など、なんとなくイメージしていただけるかと思います)

- 住宅取得等資金の贈与を受けた場合の贈与税の非課税

- 直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税

- 直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税

- 贈与税の配偶者控除(居住用不動産や居住用不動産の購入資金の贈与)

- 相続時精算課税制度を使う場合

これらの制度は計算方法や申告方法が複雑なものも多く、非常に手間がかかることがあります。

なお、申告しなかったときは贈与税が多額にかかってしまうこともありますので、注意しましょう。

3.こんな人はぜひ活用しよう!生前贈与を活用すべき人

たくさんお伝えしてきましたが、生前贈与のメリットとデメリットはお分かりいただけましたでしょうか?

では、実際にどんな人が生前贈与をした方がよいのか、どんな人が生前贈与をすべきなのかをご紹介致します。

3-1.相続税を少しでも抑えたい方

まず、相続税を少しでも抑えたいという方は、間違いなく生前贈与を行うべきです。

理由は、生前贈与のメリットでお伝えしたとおりですが、コツコツ生前贈与をする場合には、早ければ早いほど相続税について高い節税効果が見込めるためです。

既に高額な収入や収益不動産などがあり、生活基盤がしっかりされている方などは、積極的に生前贈与を検討していきましょう。

3-2.特定の人に財産を渡したい方

相続で財産を渡せない方に渡したいときは、生前贈与を活用しましょう。

例えば、現在の法律では遺言がある場合を除き、内縁の配偶者は相続によって財産をもらうことはできません。

また、義理の息子や娘など直接的に相続権がない方も、内縁の配偶者と同様に財産を1円ももらうことはできません。

民法が改正されたことによって、一定の要件を満たせば特別寄与料(※ここでは詳しい内容は割愛します)の請求ができるようになりましたが、やはり、義理の息子や娘が他の親族に対して、請求することは心理的に負担になることでしょう。

そこで、生前贈与をすることで、相続とはまったくの別枠として財産を渡すことができます。

3-3.収益不動産を持っている方

収益不動産を持っている方は、その収益不動産から発生する現金や預金が貯まりやすい傾向にありますので、生前贈与を検討しましょう。

現金や預金をコツコツ贈与するよりも、長い目で見たときには、その現金や預金を生み出す源泉である収益不動産そのものを贈与する方が有利になる場合があります。

ただし、収益不動産を渡してしまうと収益源がなくなってしまって老後資金が不足するケースもあるため、いつそれを渡した方が良いのかをしっかり検討してから行いましょう。

3-4.将来的に価値が上がりそうな資産を持っている方

将来的に価値が上がりそうな資産(土地や株式など)を持っている方は、生前贈与を検討しましょう。

生前贈与や相続は、贈与をした時や亡くなった時の価額で税金が計算されることになります。

そこで、将来的に価値が上がりそうな資産を低い価額のうちに贈与することで、税金負担額を減らすことができます。

仮に今100万円の評価のものが将来的に1000万円になるとすれば、100万円の時点で贈与しておいた方が贈与税もかからずに渡してあげることができますよね。

逆に、将来的に価値が下がりそうな資産を高い価格の時点で渡してしまうと損をする可能性がありますので、十分に検討してから行いましょう。

4.気を付けて!生前贈与の落とし穴

よかれと思って生前贈与をしていたが、実はその贈与をしたことによって後になって損をするケースも存在します。

以下では、生前贈与をしたことによって生じるリスク、贈与する前にぜひ知っておいていただきたい生前贈与の落とし穴についてお伝え致します。

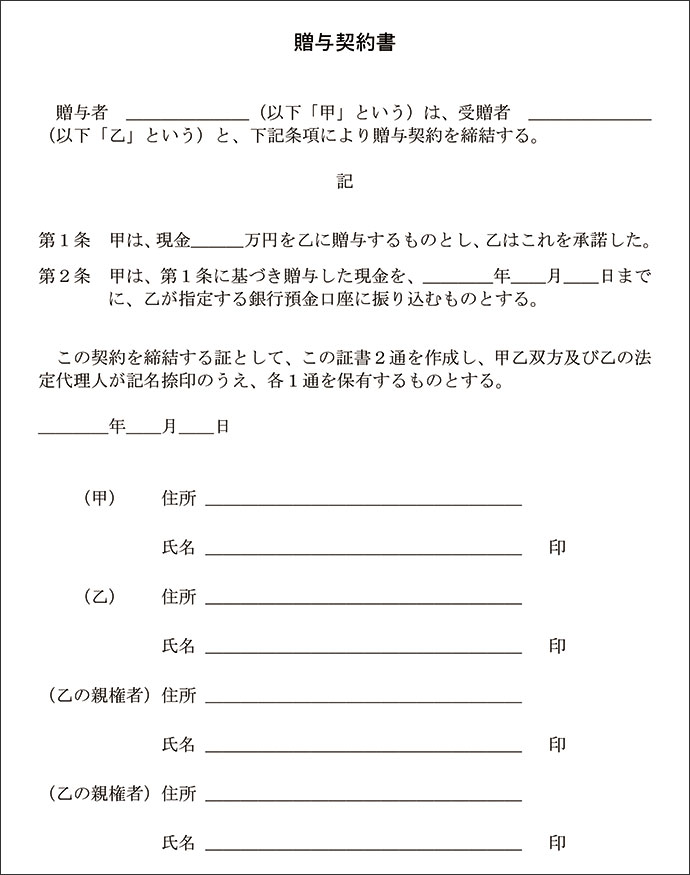

尚、贈与自体はお互いの意思が合致することで成立しますが、その成立を目に見える形として残しておく為、どのような財産を贈与するかなどを記載した贈与契約書を作成しておくことをお勧めします。

※千葉銀行様が公開されている贈与契約書のひな形になります。

4-1.家族名義の預金(いわゆる名義預金)とみなされる場合がある

名義預金という言葉をご存知の方も多いかと思いますが、たとえばAさんが自分名義の口座からBさん名義の口座に送金しても、それはAさん名義の預金とみなされ、結局相続税が課税されてしまうというケースがあります。

どうしてBさんの名義の口座にお金が入っているのにAさんの財産になるの?と思われるかもしれませんが、実はこれは意外とよくあるケースで、贈与する人(Aさん)が受け取る人(Bさん)の銀行口座の通帳や銀行印を持っていて、受け取った人(Bさん)がそれを自由に使えない場合に名義預金とみなされることになります。

今までご相談をお聞きしてきた中で、そもそもお金を受け取った人が自分名義の銀行口座があったことすら知らなかったというケースもたくさんありました。

名義預金と判断されないためには、贈与を受けた人自身が通帳や銀行印など口座の管理を行うことが重要です。

4-2.暦年贈与ではなく定期贈与とみなされる場合がある

まず、定期贈与と暦年贈与について、イラストで解説致します。

微妙なニュアンスの違いですが、なんとなくお分かりいただけますでしょうか?

どちらもコツコツと贈与をしているつもりが、定期贈与とみなされてしまった場合は贈与税が課税されてしまうことになります。

定期贈与なのか、それとも暦年贈与なのか、この違いは非常に重要なポイントですので、それぞれの違いについてもう少し詳しく解説しておきますね。

“定期贈与(ていきぞうよ)”

はじめに贈与する額を決めて、その財産を一定の期間内に定期的に分割して贈与することをいいます。

例えば、贈与をする最初の年に贈与額を1,000万円と決めた後、その1,000万円を数年に分けて定期的に贈与します。

仮に1,000万円を年に100万円ずつ贈与する場合でも、贈与をする一番はじめに総額1,000万円をあげることを決めていれば、その1,000万円に対して贈与税が発生してしまうことになります。

“暦年贈与(れきねんぞうよ)”

定期贈与のように、贈与する人が初めの時点で「1,000万円をあげよう!」とあらかじめ決めてしまうのではなく、その都度「よし、贈与しよう!」と決めて贈与し、結果的に1,000万円の贈与になった場合の贈与を暦年贈与といいます。

その都度の贈与贈与税のかからない範囲(年間110万円まで)にすることで、年数はかかりますが、贈与税を払うことなく総額1,000万円を贈与することが可能です。

違いをはっきり理解するのは難しいかもしれませんが、いつ贈与したかではなく、いつ贈与の金額が決まったかがポイントです。

同じように10年(10回)にわけて贈与をしたとしても、最初から1,000万円なのか、結果的に1,000万円になったのか、この違いが非常に重要ということです。

定期贈与と暦年贈与は似ているようですが、実は全く違う贈与です。

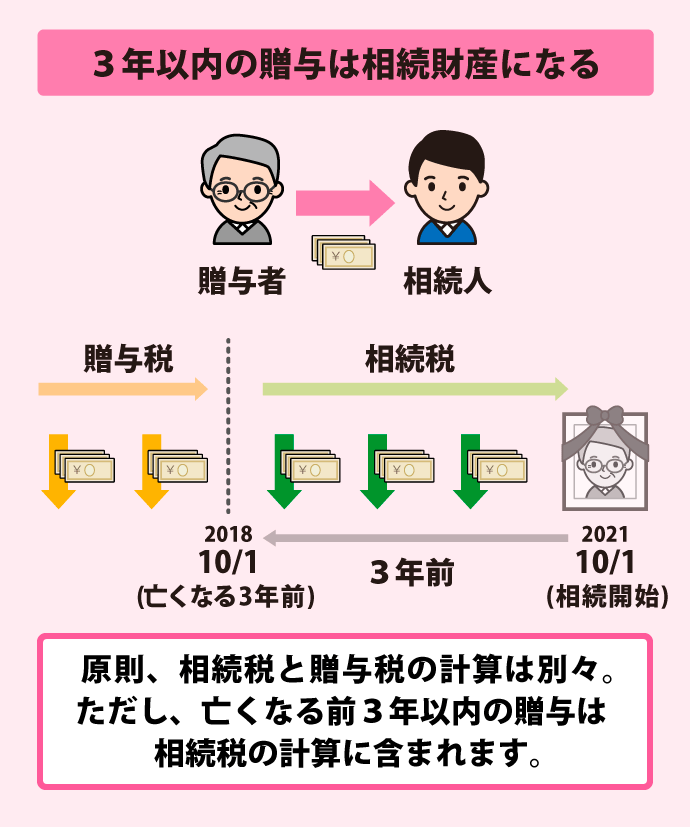

4-3.死亡前3年間の贈与は相続財産としてカウントされてしまう

相続税の計算をする上では、死亡前3年間の贈与については、贈与がなかったこととして計算することになりますので、結果として相続税がかかることになります。

なんだ…それならどれだけ頑張って贈与しても意味がないし…と思われたかもしれませんが、逆に考えると、死亡の3年より前の贈与であれば相続税の計算には含まれないことになりますので、やはり早めに生前贈与をしておくことが重要です。

4-4.遺産分割の時に揉めることがある

生前贈与を特定の相続人にのみ行っているような場合には、遺産分割の時に揉める場合があります。

配偶者や同居の子どもには少しでも贈与したいというのが本音かもしれませんが、家を離れている子供には贈与をしないなど差をつけてしまうと、いざ相続が発生した際に他の相続人から不満が出るかもしれません。

節税だけを目的として生前贈与を行うのではなく、普段からコミュニケーションを取りながら、生前贈与を行っていくことが重要です。

4-5.相続の時に使える特例が使えない(小規模宅地等の特例、物納)

生前贈与を行うことは相続税対策に有効ですが、相続税の特例が使えなくなる場合があります。

例えば、被相続人が亡くなった時に住んでいたご自宅を配偶者が取得した時には、その住んでいたご自宅の土地部分は最大で80%分の評価を下げて計算することができます。

(小規模宅地の特例について詳しくはこちら)

これは、配偶者やご家族の今後の生活保障の意味合いで設けられている制度ですが、生前贈与をする場合には生活保障の意味合いが薄れてしまい、税制上で保護する必要がなくなってしまいます。

その他にも、相続税は金銭で一括納付することが原則になりますが、現金で納付することができないと税務署から認められた場合には、金銭に代えて相続した土地や建物で相続税を納付することができます。

(これを「物納」と言います)

しかし、生前贈与をしていた場合には、こういった相続税の特例を使えなくケースもあるため、何を贈与するかをしっかり考えることが重要です。

5.まとめ

生前贈与のメリットについてご理解いただけたかと思います。

生前贈与を行っていくことが相続税対策に有効なものであることは間違いありません。

しかし、良かれと思ってしたことが一歩間違えれば無駄な手間や税金、相続争いに繋がってしまうケースもあります。

生前贈与をご検討いただく際は、まずは一度、専門家である税理士にご相談いただくことをお勧め致します。