相続税を少しでも減らしたい…と思っていませんか?

税理士としてたくさんの人とお話をさせていただく中で、みなさん

「脱税はもちろんダメだが、適切な方法で相続税を少しでも減らせるのならぜひ減らしてほしい」

「特例や控除があるのはわかるけど、自分はどれが使えるかが全くわからない」

とおっしゃられます。

そして、その都度状況をお聞きしながら、「その状況ならこの特例が使えますね」「これに該当すればこの控除が使えますよ」という感じでひとりひとり個別にご案内をしてきました。

その積み重ねもあり、今では年間1,500件の相続のご相談をいただくまでになりました。

そこで今回は、税理士としての経験をふまえて

- 自分に使える相続税の特例や控除がわかるチェックシート

- 全体像を確認して自分がどの特例や控除を使えるのかをフローチャートで確認できる記事

を公開することにしました。

これを見れば、相続税申告において自分が使える特例や控除が一目でわかり、結果的に相続税を減らすことができ、相続した後の生活がより良いものになると確信しています。

チェックシートは下記からダウンロードすることができますので、ぜひご活用ください。

自分に使える相続税の特例や控除がわかるチェックシート

(※クリックすると別ウィンドウが開きます)

この記事は、それぞれの特例や控除がどういった時に使えるのか、フローチャートに沿って回答するだけで使えるか使えないかが判断できるようになっています。

自分に使えるものを把握し、適切に評価・申告をすることで相続税は減らすことができます。

いざ自分が相続に直面したときのために、ぜひ保存してお役立てください!

目次

- まずは相続税の申告が必要かどうかを確認しよう

- 1.一挙公開!相続税を払いすぎない節税方法14選

- 1-1.配偶者がいれば税額軽減の特例を活用する

- 1-2.小規模宅地の特例を使って土地の評価を下げる

- 1-3.土地の状況や形状に応じて積極的に評価を下げる

- 1-4.鑑定評価で土地を評価する

- 1-5.売却価格で不動産を評価する

- 1-6.生命保険に加入していたかどうか確認する

- 1-7.死亡退職金が支払われたかどうか確認する

- 1-8.貸している不動産の評価を下げて計算する

- 1-9.相続人の中に未成年者がいれば未成年者控除を使う

- 1-10.相続人の中に障害者がいれば障害者控除を使う

- 1-11.土地を分筆して評価を下げる

- 1-12.過去10年以内に相続税を払ったことがあれば相次相続控除を使う

- 1-13.相続財産を寄附する

- 1-14.配偶者居住権を使って次の相続に備える

- 2.まとめ

まずは相続税の申告が必要かどうかを確認しよう

相続における大前提として、1円でも相続した人は必ず相続税を払うということではなく、亡くなった人の遺産総額が「一定額」以上だった場合のみ相続税の申告と納税が必要になります。

(つまり、相続税がかかる人とかからない人がいるということです)

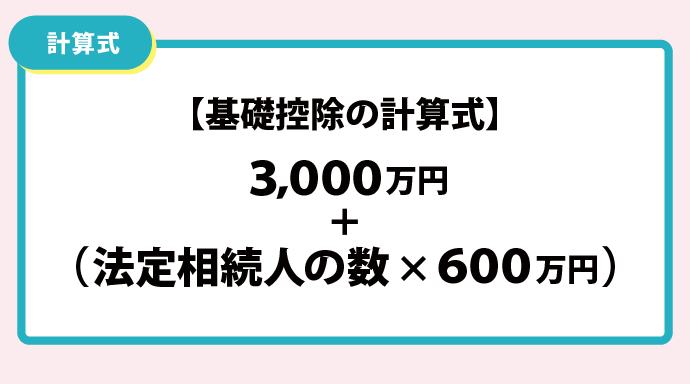

その「一定額」のことを基礎控除と言い、下記の計算式で求めることができます。

つまり、相続人が一人だけだと考えた場合でも、少なくとも相続財産の総額が3,600万円以上でなければ、相続税がかからないということです。

まずはこの数字を一つのラインとして、3,600万円を超えそうな人は上記計算式で基礎控除額を算出し、それ以上の財産があるかどうかで判断しましょう。

この記事の目的は、相続税を少しでも抑えるために“自分のケース”で使える特例や控除がわかることです。

当然ながら相続税がかかる人のための記事ですので、まずは基礎控除と財産総額を比較してみてください。

1.一挙公開!相続税を払いすぎない節税方法14選

相続税を払いすぎないためには、税法や国税庁が定める通達の特例や控除を最大限活用し、財産の評価額を下げたり相続税そのものを軽減することが必要です。

実際に検索してみるとそれらを列挙しているホームページはたくさんありますが、誰もが「自分にはどの特例が使えるの?」という点で悩まれます。

そうです。どれだけ特例や控除のことがわかっても、それが自分のケースにおいて使えなければ意味がないのです。

ここでは、特に身近な節税方法を14個ご紹介し、フローチャートで自分に使えるかどうかを簡単に判断していただけるようにご説明します。

1-1.配偶者がいれば税額軽減の特例を活用する

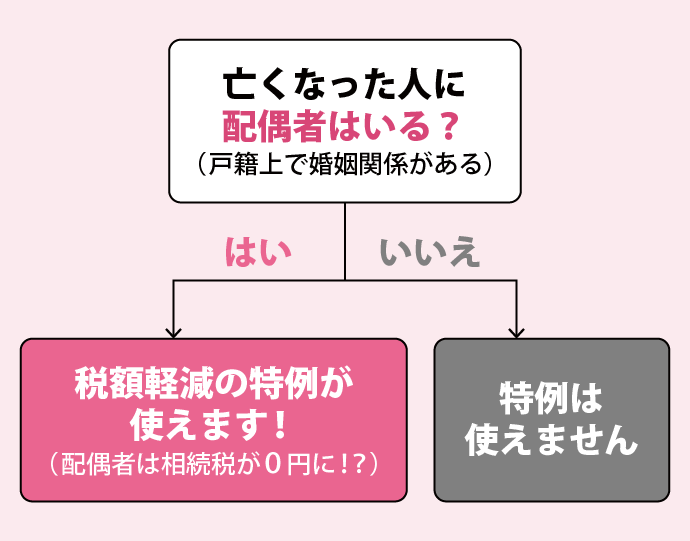

亡くなられた方に配偶者がいた場合、その配偶者には相続税において大きな優遇があります。

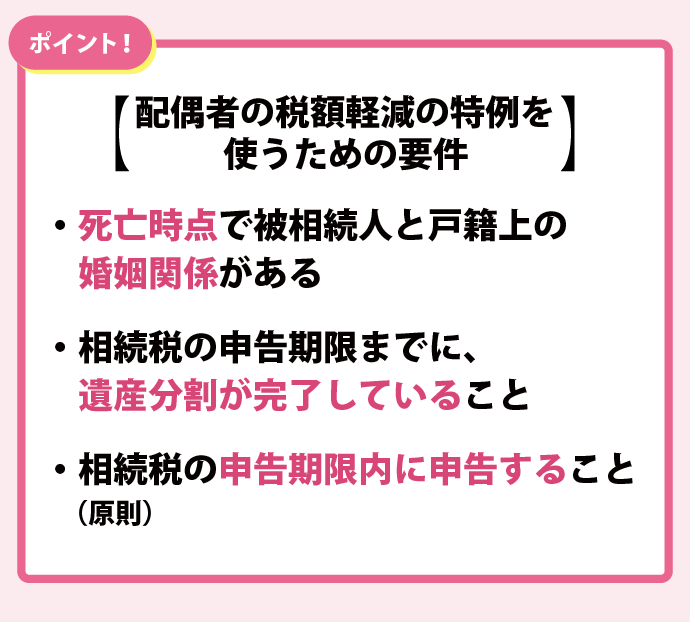

その優遇がどういった場合に使えるのか、この制度のポイントは下記の通りです。

婚姻関係というのは①役所に婚姻届けを提出し、②戸籍謄本の身分事項に「婚姻」の記載があり、③「配偶者氏名」に名前が載っていることです。

(通常、①の婚姻届を提出すれば自動的に②と③は反映されますので、特別な手続きは必要ありません)

いわゆる内縁関係、(戸籍上の配偶者ではないが、実態として生活を共にしている関係)は要件を満たしませんので、いくら婚姻の意思があったと主張しても、戸籍にその名前が載っていなければこの制度を使うことはできません。

また、相続税の申告期限内に申告することが原則ですので、この制度を使う場合は申告期限に注意しましょう。

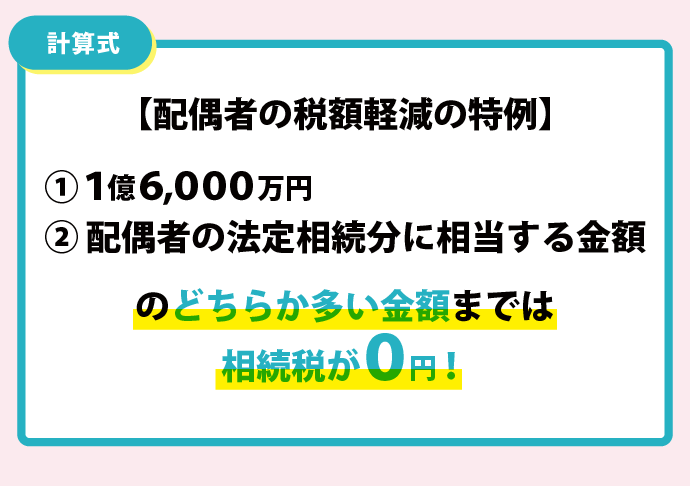

では、具体的なその特例の計算式は次の通りです。

細かな計算式をお伝えすることでかえってわかりにくくなりますので、ここでは配偶者の取得した遺産が1億6,000万円(または法定相続分)までなら配偶者は相続税が0円と覚えていただければ良いかと思います。

仮に遺産が1億6,000万円で法定相続人が配偶者一人だった場合、通常通り計算すると約3,000万円の相続税を支払うことになります。

それが、この特例を使うことで3,000万円が0円になるというのはすごい制度ですよね。

亡くなった人に配偶者がいて、遺産のうちのいくらかでも相続する場合は必ず活用しましょう。

1-2.小規模宅地の特例を使って土地の評価を下げる

土地の評価は相続税を少しでも減らすうえで非常に重要なポイントです。

なぜなら、その評価の方法や特例の適用の有無で評価額が大きく異なるからです。

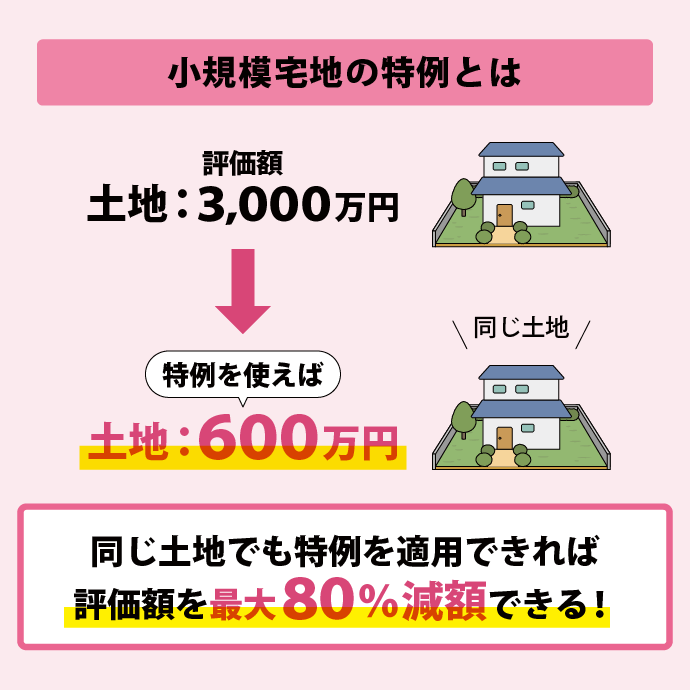

小規模宅地の特例を使うことができれば、土地のを評価を最大で80%も圧縮することができます。

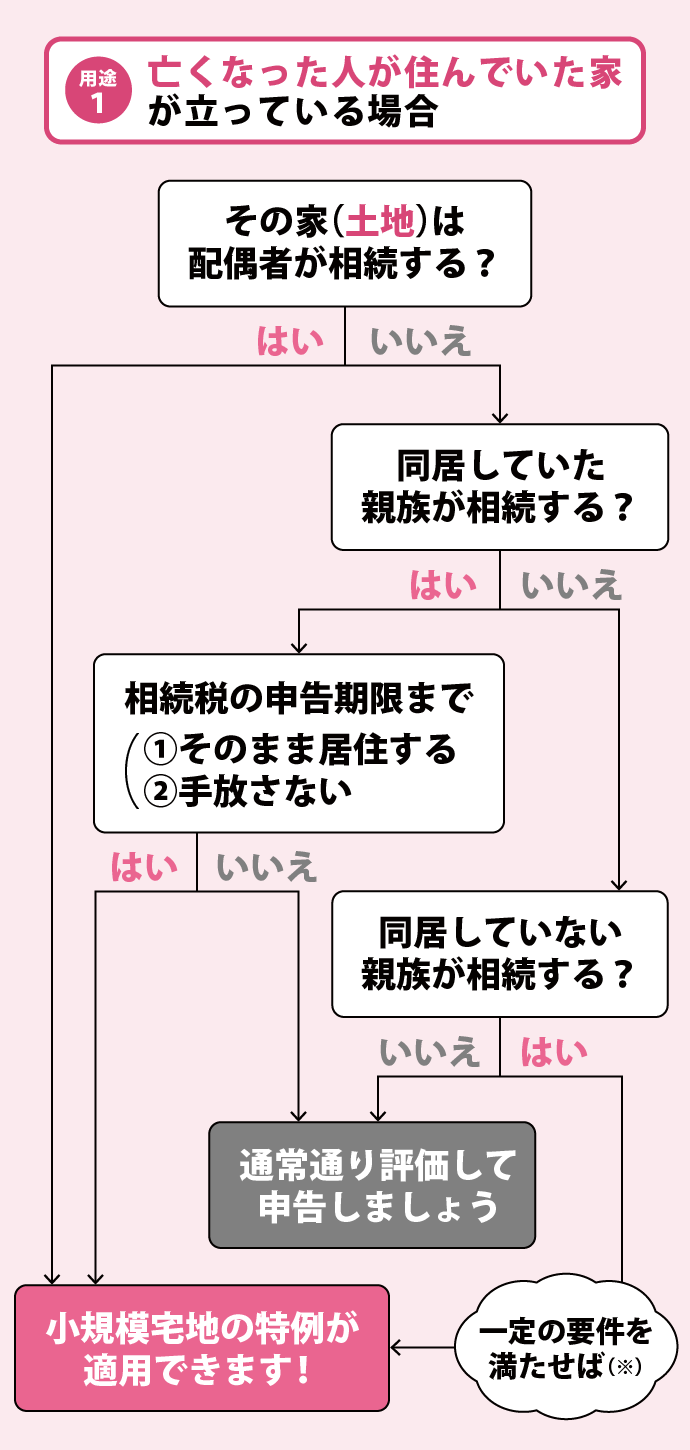

ただ、土地と一言で言ってもその用途は様々ですので、亡くなった人が持っていた土地が下記のどれに該当するのかを選び、その場合に特例が使えるかどうかをフローチャートで判断してください。

【亡くなった人が持っていた土地の用途はどれ?】

①亡くなった人が住んでいた家が立っている場合

②貸している賃貸物件が立っている場合(大家さん)

③事業を行っていた建物が立っている場合

亡くなった人が住んでいた家(居住用不動産)が立っている場合です。

フローチャートを見ても少し複雑に思われるかもしれませんが、この特例が使えるかどうかの優先順位は

- 配偶者

- 同居の親族

- 同居「以外」の親族

です。

※優先順位は低いものの、同居「以外」の親族についても一定の要件を満たせば小規模宅地の特例を適用できる場合がありますが、その要件が細かくわかりにくいので、以下に一部を列挙しておきますのでご参考ください。

・亡くなった人に配偶者がいないこと

・亡くなった人に同居の法定相続人がいないこと

・相続税の申告期限までその家を手放さないこと

(他にも多々あり)

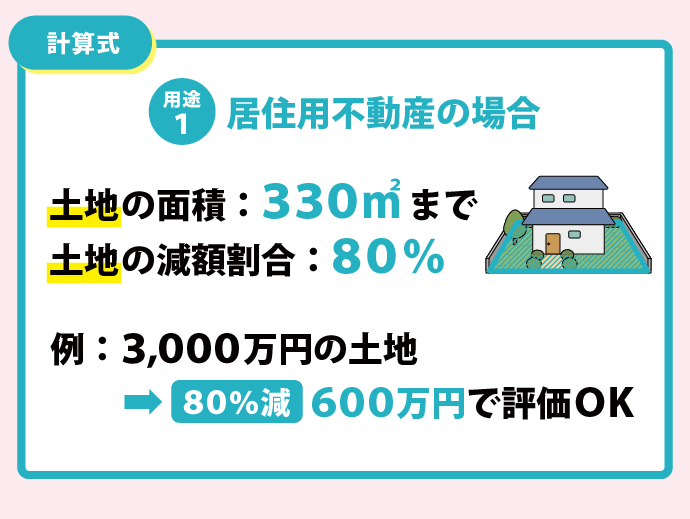

具体的にどれだけ評価を下げられるかについては、下記の通りです。

居住用不動産の場合、特例を適用できる面積の上限はあるものの、土地の評価は80%減額することができますので、非常に節税効果の高い特例といえます。

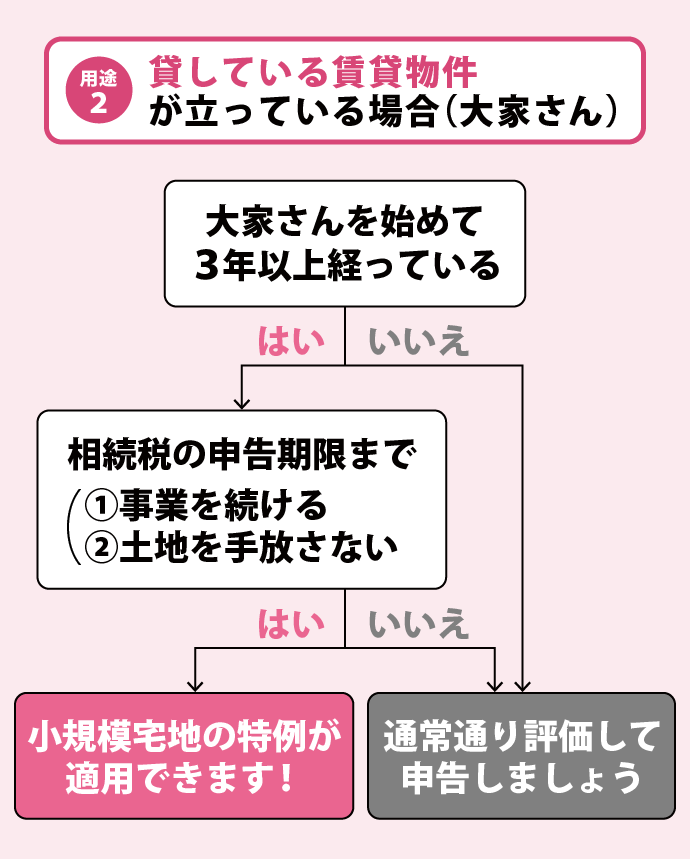

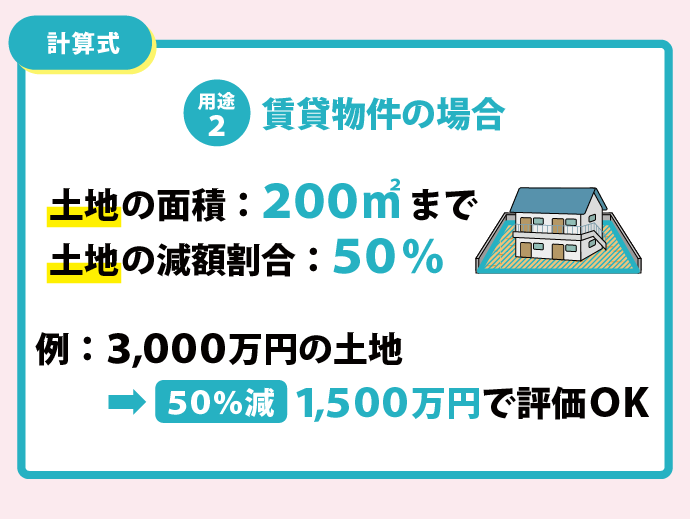

いわゆる大家さんとして、立っている家や部屋を貸していた場合です。

この場合でも小規模宅地の特例の適用はありますが、「貸し始めてから3年以上経っている」という期間の要件がありますので、もうそろそろ危ないかも…と思って急に家を貸し始めてもこの特例は使えません。

また、相続開始後にすぐに手放す(売却したり事業をやめる)なら特例は使えませんので、必ず申告期限まで事業を継続することが要件です。

①の居住用不動産と比べて適用できる面積や減額割合が低く設定されており、200㎡までが50%減となっています。

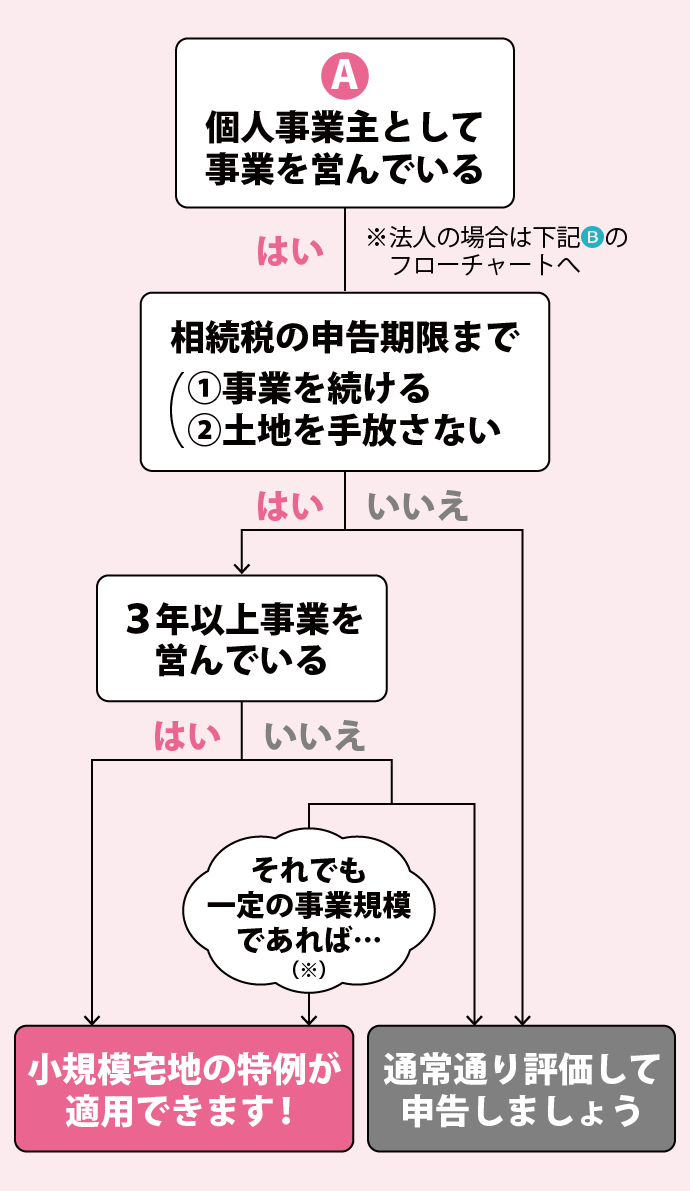

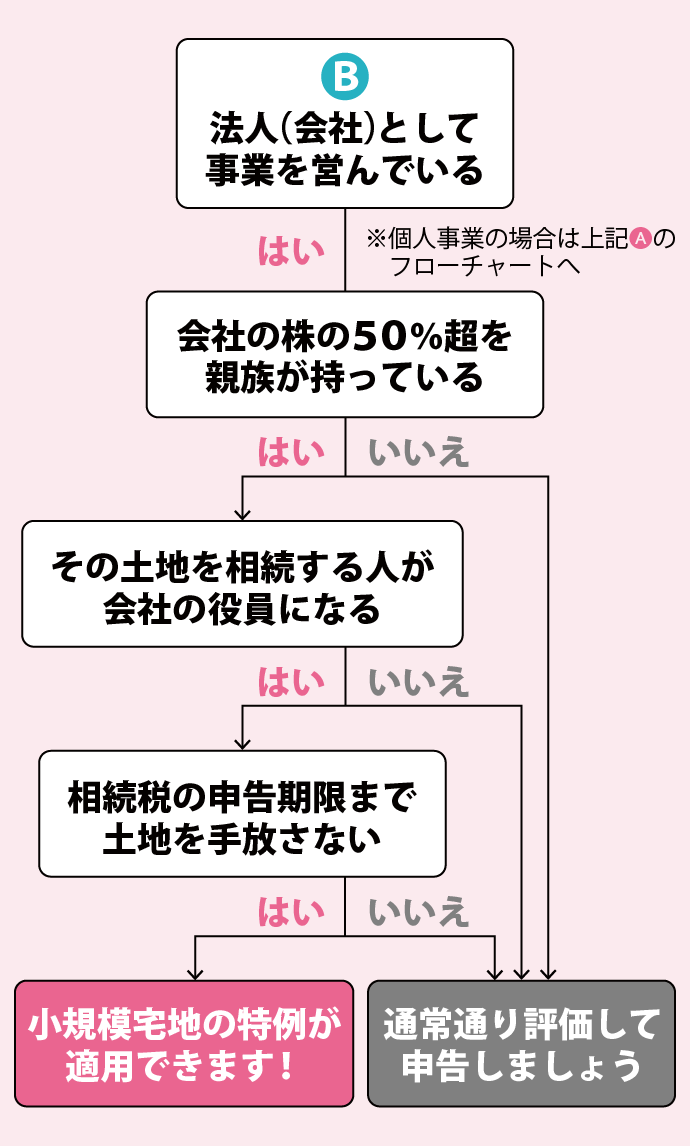

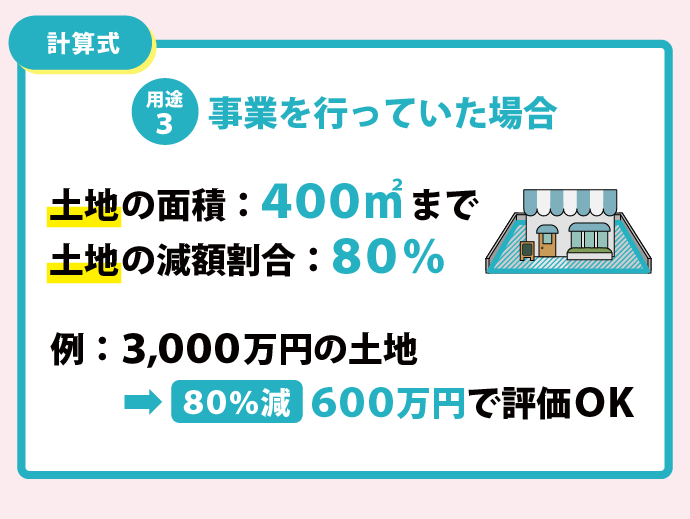

大家さん以外の事業用の建物が立っている場合です。

(例えばクリーニング屋さん、八百屋さん、飲食店などがそうです)

この場合は、その事業を

A:「個人事業」として行っていたのか

B:「法人(会社)」として行っていたのか

によって適用できるかどうかの判断基準が異なります。

まずは大きくそこで判断し、後はフローチャートにそって該当するかどうかを検討してみてください。

※「一定の事業規模であれば…」という点については計算が非常に複雑ですので、フローチャートでそこに辿り着いた方は一度ご相談いただければと思います。

このケースで勘違いされやすいのは、「誰が事業を行っているのか」です。

その建物で事業(例えばクリーニング店など)が行われていた場合でも、亡くなった本人は建物を貸しているだけで、その建物を借りている法人が事業を行っているケースではなく、亡くなったその本人がその建物で事業を行っているケースです。

なかなかわかりにくいかもしれませんが、賃料ではなく事業として収入を得ているということですね。

※賃料を得ている場合は②貸していた賃貸物件が建っている場合(大家さん)に該当しますので、そちらをご覧ください。

この場合は、その不動産(土地建物)があることで収入を得ることができた(生活が成り立っていた)と考えられますので、土地の評価については大きく減額が認められています。

1-3.土地の状況や形状に応じて積極的に評価を下げる

土地はその形状や場所、周辺環境等によって評価を下げることができます。

聞き慣れない言葉も多いかもしれませんが、まずは下記の一覧から該当するものがあるかどうか確認しましょう。

- 土地の形が四角ではない(台形や三角など)

- 奥行きが長い(長細い形)

- 間口が狭い

- 土地の面積が広い(500㎡、1000㎡など)

- 土地が道に面していない(無道路地)

- 前面道路に路線価がついていない

- 前面道路が4メートル未満

- 私道である(自分の土地だが道として使われている)

- 周辺に墓地がある

- 所有地内に急な傾斜がある(いわゆる崖地)

- ハザードマップで危険地域に指定されている

- 土地の上に電線が通っている

- 地面の下に地下鉄が走っている

- 道路と土地の間に高低差がある

- 2つの容積率にまたがっている

- 造成費が多額にかかる農地や雑種地など

一つ一つの要件や計算式についてはここでは詳しく説明しませんが、つまり「有効活用しにくい土地」については土地の評価を少し下げて計算しても良いということです。

預金は1円単位で明細が出てしまうので評価を下げることはできませんが、土地はその計算方法によって評価を下げることができ、結果的に相続税を抑えることに繋がります。

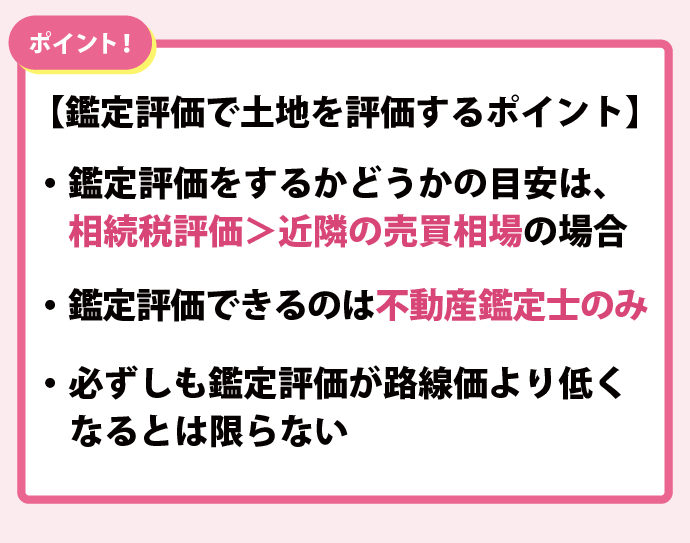

1-4.鑑定評価で土地を評価する

【計算のヒント(別ウィンドウで開きます)】

※相続税評価とは?

※近隣の売買相場とは?

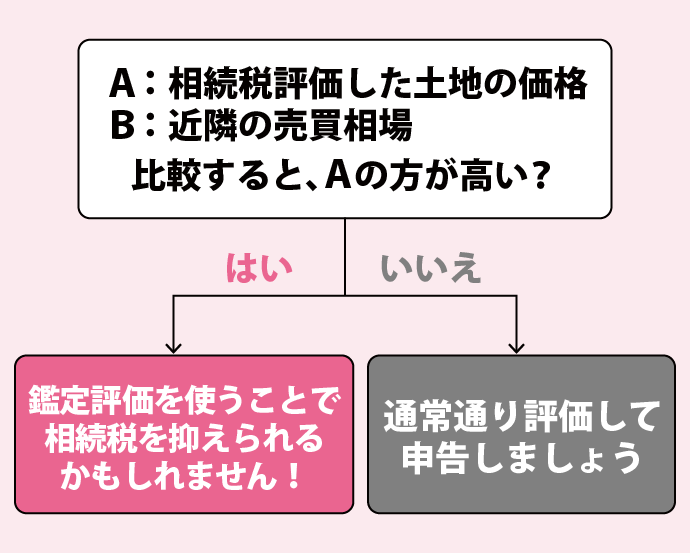

相続税の計算において土地の評価の方法はいろいろありますが、

・相続税評価

・近隣の売買相場

を比較したとき、相続税評価の方が明らかに高い場合は不動産鑑定士による鑑定評価を行い、その鑑定評価した金額で申告することが可能です。

評価を下げて申告することができれば、当然その分だけ相続税を抑えることに繋がります。

例えば、

・相続税評価:3,000万円

・近隣の売買相場:1,500万円

という評価だった場合、明らかに相続税評価の方が高いので、不動産鑑定士に鑑定評価を依頼して【鑑定評価:2,400万円】という結果になったとすれば、この2,400万円を土地の価格として申告してもよいということです。

ただし、不動産鑑定士の評価であれば何でもOKという訳ではなく、次を満たすものである必要があります。

- 鑑定評価基準に基づいて評価されていること

- 財産評価基本通達では適切に評価できない特別の事情があること(通達で想定されている評価以外の事情があること)

難しい言葉になってしまいましたが、特別な事情があり、かつ、基準に基づいて評価したものでないとダメということです。

必ず鑑定評価が相続税評価よりも低いとは言えませんが、あまりにも相続税評価と近隣の売買相場の差が大きいときは、一度計算してみるのも一つの方法です。

鑑定評価を依頼する前に、まずは相続税評価した土地の価格と近隣の売買相場を比較してみましょう。

1-5.売却価格で不動産を評価する

【計算のヒント(別ウィンドウで開きます)】

※相続税評価とは?

※不動産の売却価格とは?

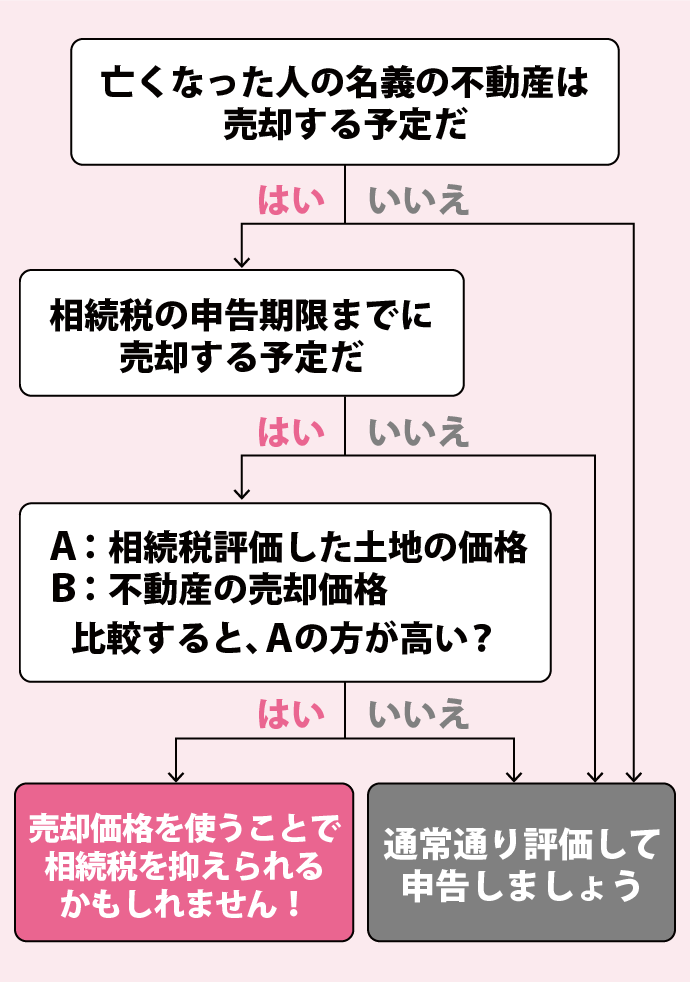

不動産の評価方法の一つとして、亡くなった人の名義の不動産を売却した場合に、その売却価格で申告することが可能です。

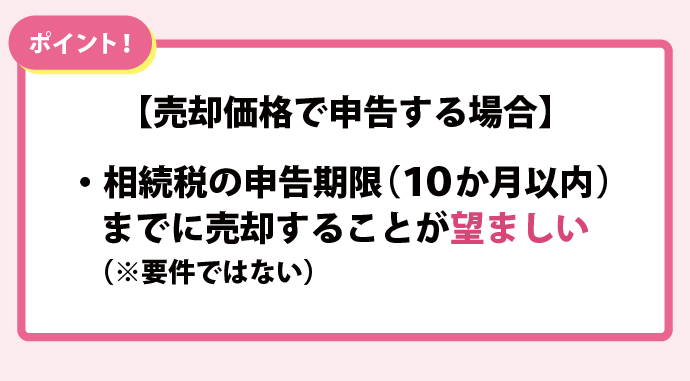

その場合、相続税の申告期限までに売却することが望ましいとされています。

なぜかというと、相続税の申告は死亡時点の「時価」で評価するのが原則なので、そこから時間が経てば経つほど不動産そのものの評価が下がってしまったり、「時価」とズレてくる可能性が高いからです。

※上のフローチャートでは「相続税の申告期限までに売却する予定だ」という質問で「いいえ」と回答すると「通常通り評価して申告しましょう」という結果になりますが、必ず期限内に売却しなければならないわけではありません。

通常の路線価評価と比べて売却価格の方が低い場合、売却価格で申告すれば当然その分だけ相続税が減ることになります。

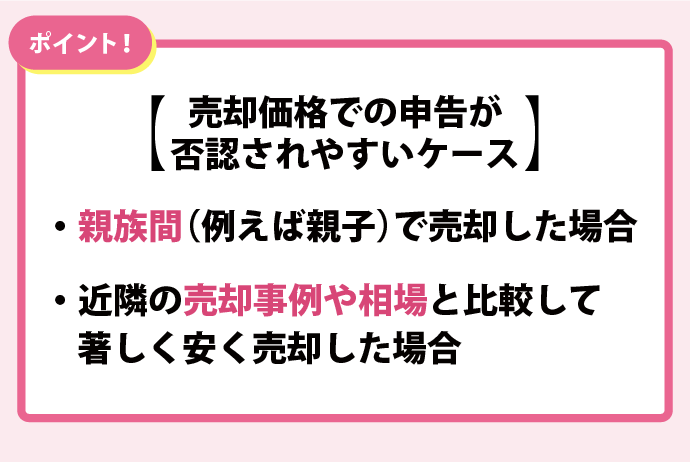

ただし、不動産の売却は売主と買主の自由な意思により決定されますので、下記のケースではその評価を否認される可能性があります。

(※売買契約自体を否認されるわけではなく、売買価格で評価・申告をしたことが否認されます)

つまり、「相続税を減らすために安く売却した」と判断された場合に否認されやすいということです。

実際にそういった意図がなかったとしても、親族間での売買であったり近隣相場と比較して安い売買の場合はそう判断されてしまう可能性が高く、結果的に否認されてしまうかもしれません。

売却価格で申告すること自体は全く問題ありませんが、否認されるリスクもしっかり理解した上で検討することが大切です。

1-6.生命保険に加入していたかどうか確認する

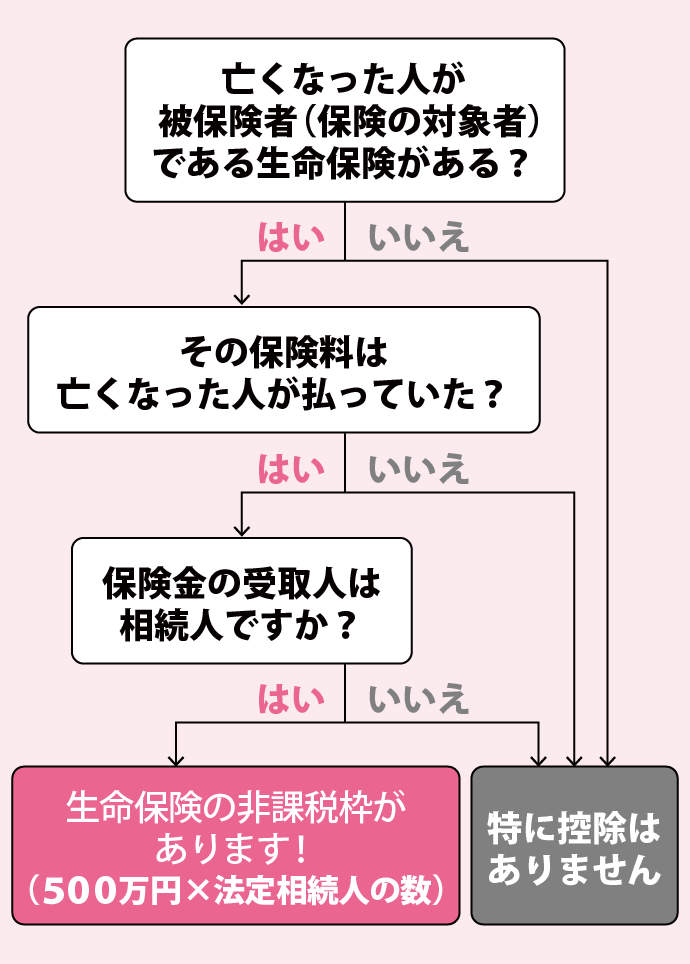

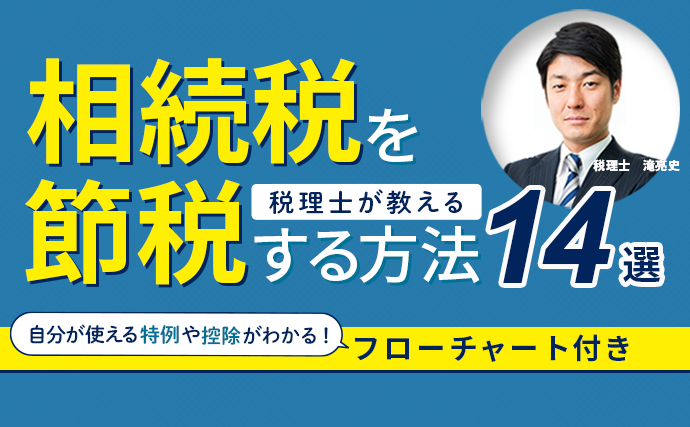

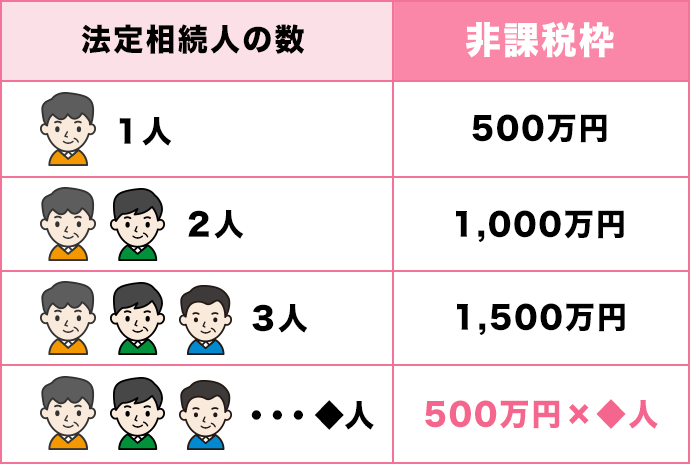

死亡保険金等が支払われた場合、一定金額までは非課税であり、相続財産に含めない(財産に計上しない)ことが可能です。

具体的な金額としては、法定相続人1人につき500万円と決まっていますので、計算すると下記のようになります。

この制度にはいくつかポイントがあります。

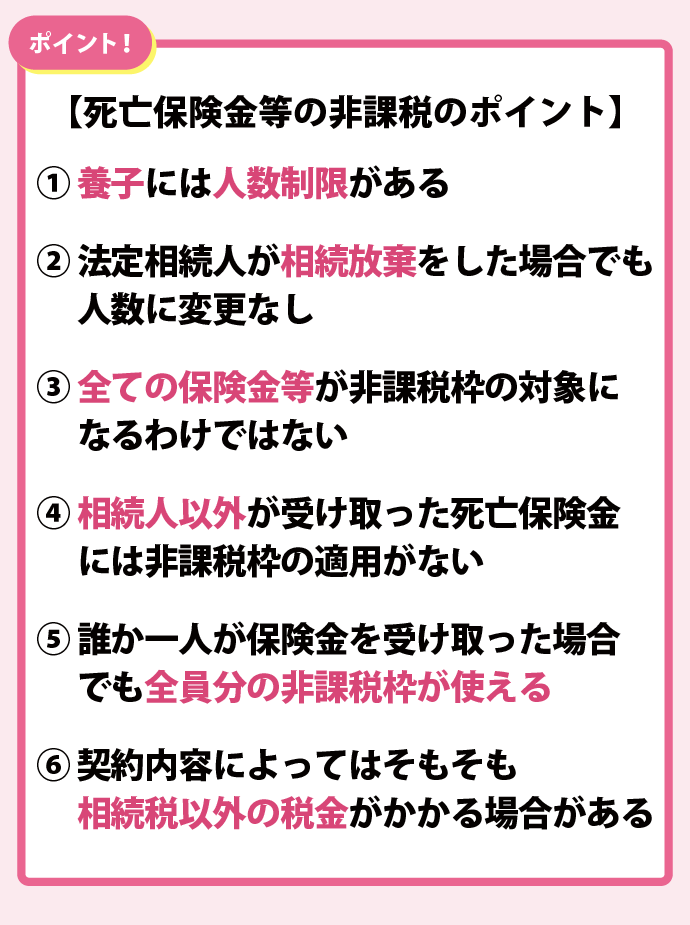

①養子には人数制限がある

亡くなった人と養子縁組をした人(養子)はもちろん法定相続人です。

では、何人もの人と養子縁組をした場合、この生命保険の非課税枠は無限に増えるのでしょうか?

当然そんなことはありません。

- 亡くなった人に実子がいる場合→養子は1人だけ

- 亡くなった人に実子がいない場合→養子は2人だけ

このように、相続税を計算する上で法定相続人として計算に含めることができる人数は限定されています。

②法定相続人が相続放棄をした場合でも人数に変更なし

家庭裁判所で相続放棄の手続きをした場合、その放棄した人は“法定相続人としての立場を失う”ことになります。

では、これによって非課税枠の人数が1人分減るかというと、そうではありません。

たとえ法定相続人に相続放棄があった場合でも、その相続放棄は無視して非課税枠を計算することになります。

③全ての保険金等が非課税枠の対象になるわけではない

実際に保険の支払いを受けた経験がある人ならご存知かもしれませんが、一言で「保険」と言ってもたくさんの給付金があります。

【保険金、給付金の一例】

- 入院給付金

- 手術給付金

- 特定疾病保険金

- 死亡保険金

- 満期保険金

- がん診断給付金

これらの全てが非課税の対象となるのではなく、その種類や性質によって対象になるもの・ならないものに区分されます。

一番わかりやすいのは「死亡保険金」ですが、これはもちろん一定額まで非課税の対象です。

④相続人以外が受け取った死亡保険金には非課税枠の適用がない

保険契約には「受取人」の指定がありますが、これが法定相続人「以外」だった場合、その方が受け取る保険金には非課税の適用がありません。

つまり、相続人が死亡保険金を受け取った場合のみ非課税の対象になるということです。

⑤誰か一人が保険金を受け取った場合でも全員分の非課税枠が使える

よく勘違いされるのがこのポイントです。

- 亡くなった人:父

- 相続人:母と子1人(計2人)

- 受取人:母

- 保険金:死亡保険金800万円

例えばこのようなケースで考えてみましょう。

非課税枠は法定相続人1人あたり500万円ですので、母と子の2人で1,000万円です。

実際に死亡保険金800万円を受け取るのは母だけですので、500万円のみが非課税、残り300万円は課税対象のように思えます。

しかし、実際は母の受け取る全て(800万円)が非課税の対象となり、今回の保険金の全額が非課税となります。

一人一人が500万円の非課税枠を使えるということではなく、保険金の総額(複数人が受け取る場合はその合計額)に対しての非課税枠という点に注意しましょう。

なお、上記の例で、保険金を母が500万円、子が300万円受け取る場合には、非課税枠の1,000万円を受け取った保険金の割合で按分するため、非課税額の計算は、母625万円、子375万円になります。

(保険金の総額がそもそも800万円ですので、結局は二人とも全額が非課税となりますが)

⑥契約内容によってはそもそも相続税以外の税金がかかる場合がある

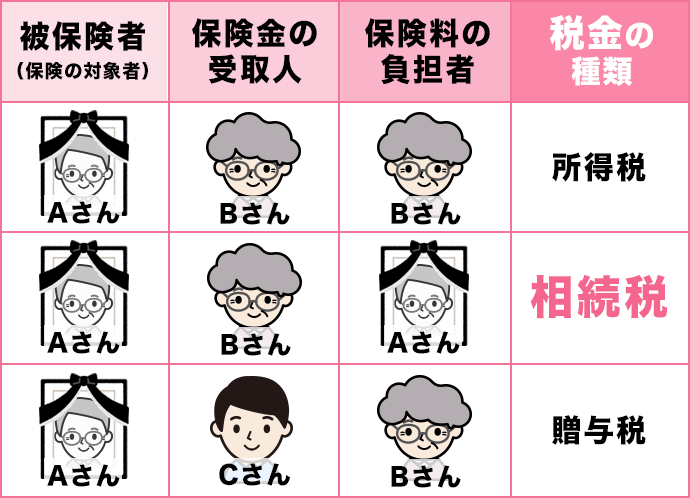

契約内容や保険料の負担者によって、相続税ではなく所得税や贈与税の対象となる場合があります。

簡単に一覧表にまとめたものが下記になります。

<保険金の課税関係の表(Aさんが亡くなった場合)>

支払われた保険金が相続税の対象だった場合はこの非課税枠を活用することが可能ですが、所得税や贈与税の対象だった場合は相続とは別に申告・納税をしなければなりませんので注意が必要です。

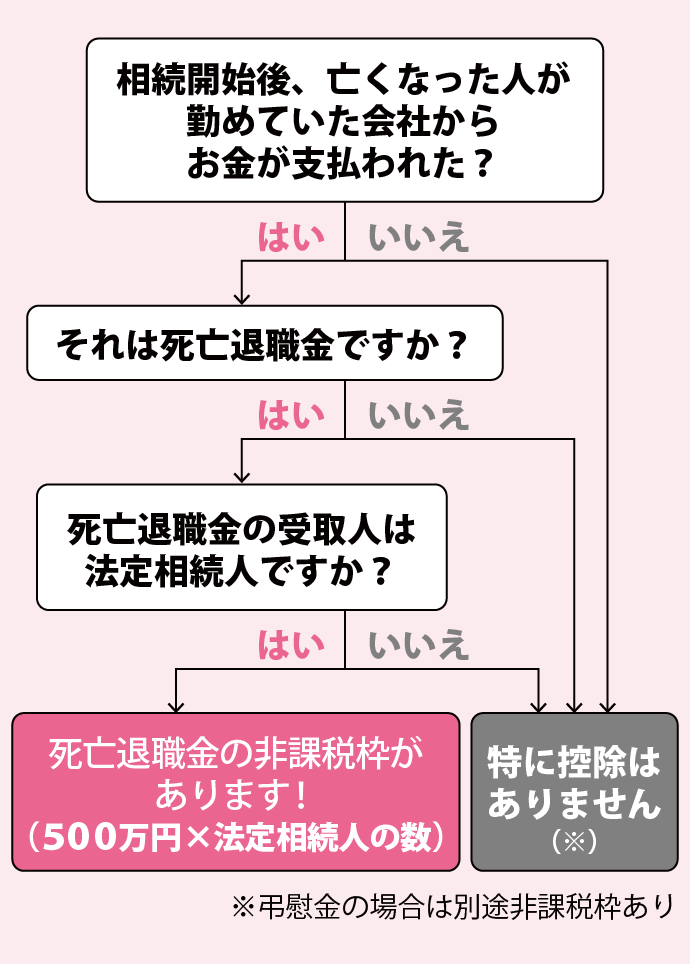

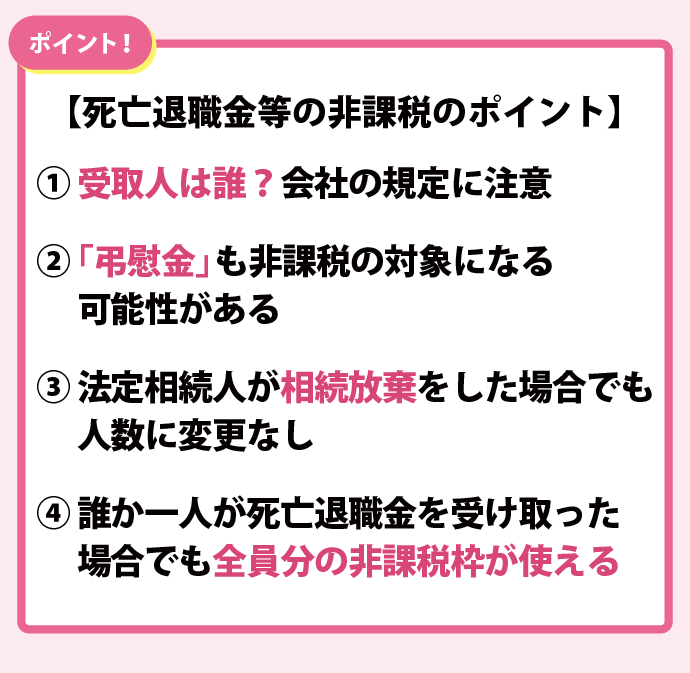

1-7.死亡退職金が支払われたかどうか確認する

まだお勤めだった方がお亡くなりになられ、そのお勤め先から死亡退職金が支払われた場合、一定金額までは非課税であり、相続財産に含めない(財産に計上しない)ことが可能です。

具体的な金額としては、1-6. 生命保険に加入していたかどうか確認するの中でお伝えしました死亡保険金と同じく、法定相続人1人につき500万円と決まっていますので、計算すると下記のようになります。

この制度にもいくつかポイントがあります。

①受取人は誰?会社の規定に注意

そもそも死亡退職金が支払われるのか、支払われる場合は受取人が誰なのか、それは民法によって定められているものではなく会社の規定によって定められています。

この受取人が誰かによって、非課税の適用のありなしが区別されます。

- 相続人の場合→非課税の適用あり

- 相続人「以外」の場合→非課税の適用なし

死亡退職金の支払いがあった場合は、必ず会社の規定を確認するようにしましょう。

②「弔慰金」も非課税枠の対象になる可能性がある

お亡くなりになられた後にお勤め先から支払われるお金には様々なものがあります。

- 死亡退職金

- 弔慰金(ちょういきん)

- 未払い給与

- 未払い賞与

たとえばこういった項目が挙げられますが、弔慰金については一定の金額までは非課税枠となります。

その一定の金額とは、弔慰金の金額が

- 業務「外」での死亡の場合→普通給与の半年分以下

- 業務「上」での死亡の場合→普通給与の3年分以下

であれば非課税となります。

未払い給与、未払い賞与、上記の金額を超える弔慰金などは非課税の対象になりませんので、相続財産として通常通り計算することになります。

③法定相続人が相続放棄をした場合でも人数に変更なし

1-6. 生命保険に加入していたかどうか確認するでもお伝えしましたが、たとえ法定相続人に相続放棄があった場合でも、その相続放棄は無視して非課税枠を計算することになります。

④誰か一人が死亡退職金を受け取った場合でも全員分の非課税枠が使える

こちらも1-6. 生命保険に加入していたかどうか確認すると同じく、誰か一人が死亡退職金の全額を受け取った場合でも、法定相続人の数×500万円を上限として非課税枠の全額を使うことができます。

例えば配偶者が1,500万円の死亡退職金を受け取り、法定相続人が3人だった場合、その1,500万円(500万円×3人)の非課税枠の全額を使うことができます。

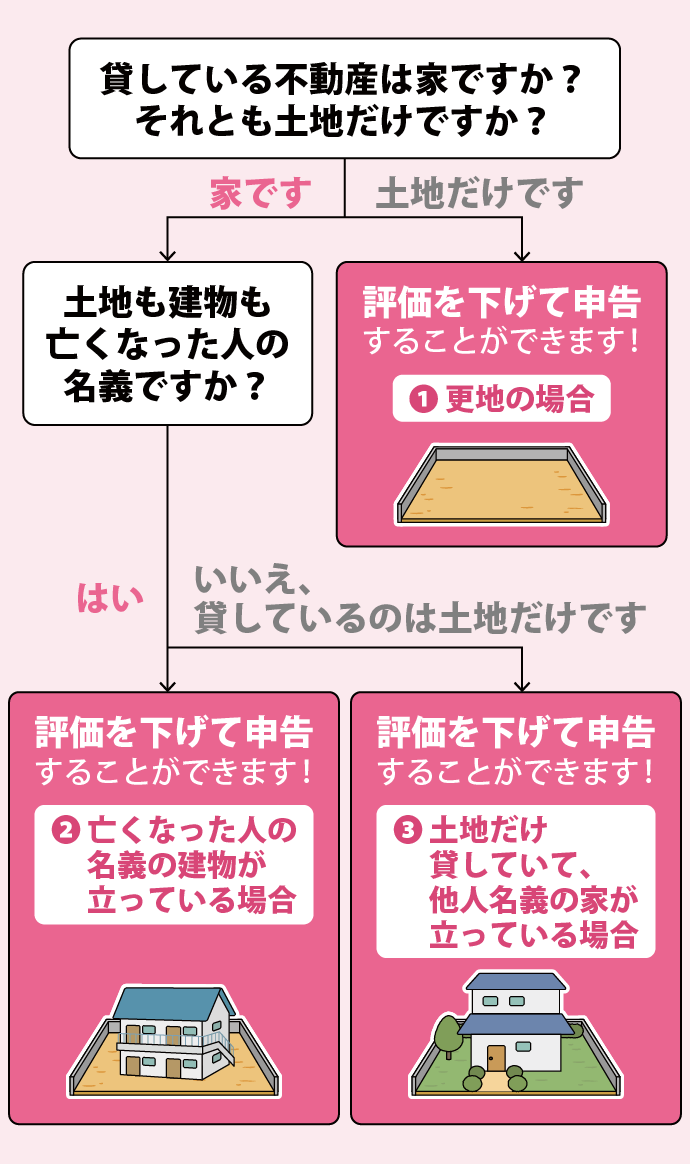

1-8.貸している不動産の評価を下げて計算する

不動産を貸している場合、状況に応じてどれだけ評価を下げられるかが異なります。

以下より該当する状況を選んでください。

【亡くなった人が貸していた不動産は?】

①更地の場合(建物は何も立っていない)

②亡くなった人の名義の建物が立っている場合

③土地だけ貸していて、他人の家が立っている場合

建物が立っていない場合も一定額の評価減ができる場合があります。

例えば、定期借地契約を結んでいた場合、その残存期間に応じて5%から20%の範囲で評価を下げることができます。

どういった内容で貸しているのか、契約書を探して確認してみましょう。

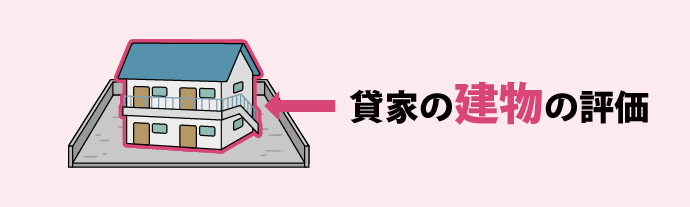

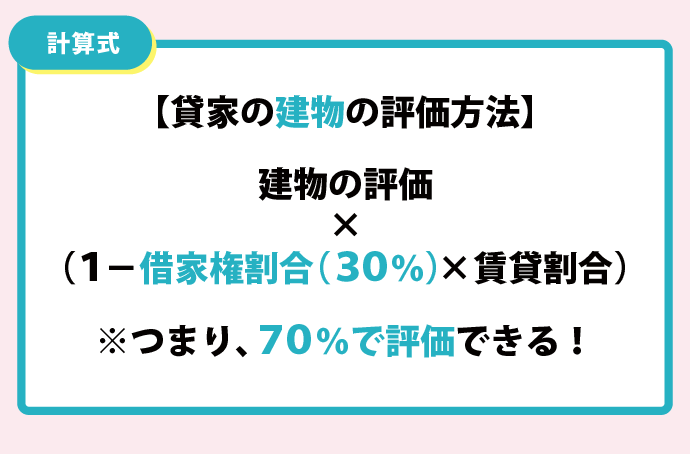

亡くなった人の名義の家を貸している場合、借りている人にとってはそこが生活の基盤ですので、すぐに解体したり入居者に退去してもらうことができないということで、評価を下げて申告することが可能です。

では、具体的にどれぐらい評価を下げられるのかというと、貸している「家」とはいうものの、そこにはもちろん「建物」だけではなく「土地」もあるわけですので、土地と建物それぞれについて評価していきます。

他人に貸している家がある場合、通常の建物の評価から30%下げて申告することができます。

(賃貸割合が100%で500万円の評価の家の場合、350万円で申告することが可能)

賃貸割合とは、全体の部屋数に対して入居者がどれだけいるかの割合のことです(100%なら空室なしということです)。

借家権割合は30%と覚えておきましょう。

建物は30%の評価減が可能ですので、70%の金額で評価することができるということです。

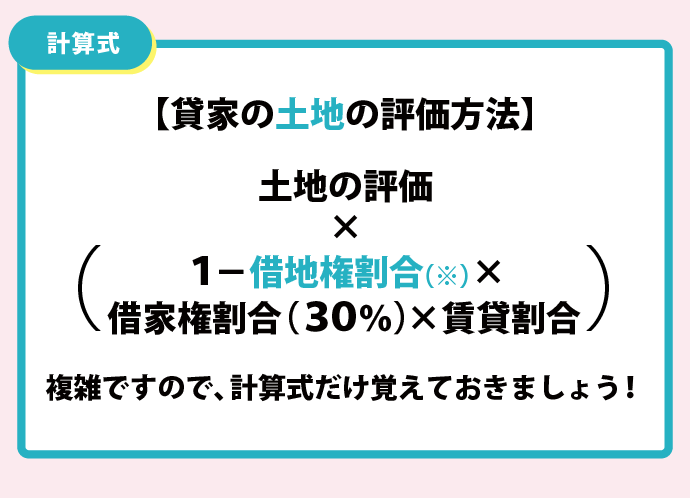

他人に貸している家があり、その土地も亡くなった人の名義だった場合、通常の土地の評価から借地権割合の分だけ下げて評価することができますが、先ほどお伝えした建物の評価減(借家権割合:30%)も影響するため、下記の計算式になります。

※マークの借地権については借家権のような固定の割合(30%)ではなく、国税庁により地域ごとに定められており、相続税評価を計算する際の路線価図・評価倍率表に記載されています。

【計算のヒント(別ウィンドウで開きます)】

※相続税評価とは?

※借地権割合とは?

例えば、借地権割合が70%の地域では、上記計算式に当てはめると、土地の評価を相続税評価から21%下げて評価することができます。

(賃貸割合が100%で500万円の土地の場合、395万円で申告することが可能)

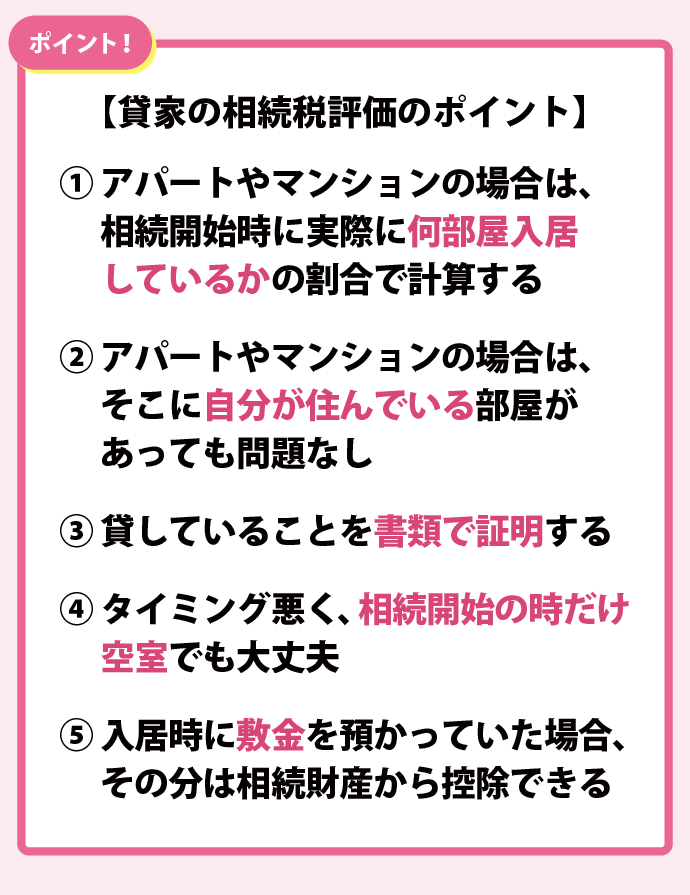

貸家の相続税評価のポイントは下記の通りです。

①アパートやマンションの場合、相続開始時に実際に何部屋に入居者がいるかの割合で計算する

一軒家ならその全体を貸しているというケースがほとんどかと思いますが、複数部屋あるアパート等を所有していた場合、死亡時点で実際に何部屋に入居者がいるかの割合によって減額することになります。

例えば6部屋あってそのうち3部屋に入居者がいた場合、100%のうちの50%(全体の半分)を貸していることになりますので、建物の評価の50%に対して30%の評価減が適用できるということです。

評価が1,000万円の建物であれば、その半分の500万円に対して30%の評価減ですので、

・入居者がいない部分の評価:500万円

・入居者がいる部分の評価:500万円×70%=350万円

↓

建物全体の評価は500+350=850万円になります。

この全体の部屋数に対して入居者がどれだけいるかの割合を「賃貸割合」と言い、土地建物どちらの計算においても影響することになります。

② アパートやマンションの場合、そこに自分が住んでいる部屋があっても問題なし

複数部屋あるアパート等を所有していた場合、そのうちの1部屋に自分(亡くなった人)が住んでいたということもあると思います。

この場合は、その部屋を除いて、残りの部屋数に対して実際に何部屋に入居者がいるかの割合によって減額することになります。

例えば4部屋あってそのうち

・1部屋に自分(亡くなった人)

・2部屋に入居者あり

・1部屋が空き家

の場合、亡くなった人が住んでいた1部屋を除いた3部屋を100%として、そのうちの66.6%(全体の3分の2)を貸していることになりますので、その部分に限って30%の評価減が適用できるということです。

評価が1,000万円の建物であれば、そのうちの75%に該当する750万円が貸家部分であり、25%に該当する250万円分が居住部分です。

賃貸割合は66.6%(3部屋中の2部屋)ですので、

・亡くなった人が住んでいた部分の評価:250万円

・入居者がいない部分の評価:750万円×33.4%=約250万円

・入居者がいる部分の評価:750万円×66.6%×70%=約350万円

↓

建物全体の評価は250+250+350=約850万円になります。

※単に建物の金額だけを考えるのであれば、亡くなった人が住んでいた部屋も空き家として計算すれば結果は同じになります。

③貸していることを書類で証明する

「私は家を貸しています」という口頭の説明では本当かどうかわかりませんよね。

実際に貸しているかどうかは賃貸借契約書や確定申告書(賃料収入があるかどうか)などで証明することになります。

④タイミング悪く、相続開始の時だけ空室でも大丈夫

相続税の申告は必ず「死亡時点」で判断、計算します。

その場合、ずっと継続して入居者がいたのにタイミング悪くちょうどその相続開始(死亡)の時だけ空き家になっていた、という場合もあると思います。

ご安心ください。

だからといって絶対に評価を下げて申告することができないわけではなく、それまでの賃貸借の状況や相続後の募集状況、入居状況などをしっかり証明すれば大丈夫です。

⑤入居時に敷金を預かっていた場合、その分は相続財産から控除できる

家を借りる時、礼金や敷金を払うのが一般的です。

(最近は礼金なしや敷金なし物件も増えてきましたが)

敷金については退去時に精算して返金する必要がありますので、その分は相続財産の総額からマイナスして相続税を計算することができます。

例えば、相続開始時に亡くなった人の口座に100万円あり、30万円の敷金の預かりがあったとすると、残り70万円が相続税の課税対象となるということです。

建物は他人名義ですので評価は関係ありません(相続財産として記載する必要がありません)。

土地については借地権割合を考慮して計算します。

【計算のヒント(別ウィンドウで開きます)】

※借地権割合とは?

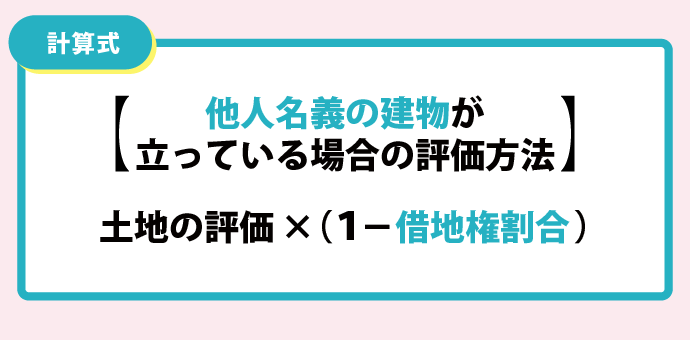

具体的な計算式は下記の通りです。

例えば、土地の評価が1,000万円、借地権割合が70%であれば、1,000万円-700万円=300万円で評価することが可能です。

尚、賃貸借契約の内容やその土地のある地域によっては、借地権がない場合や20%が上限となる場合がありますのでご注意ください。

評価の方法がわからない場合はお気軽にお問い合わせください。

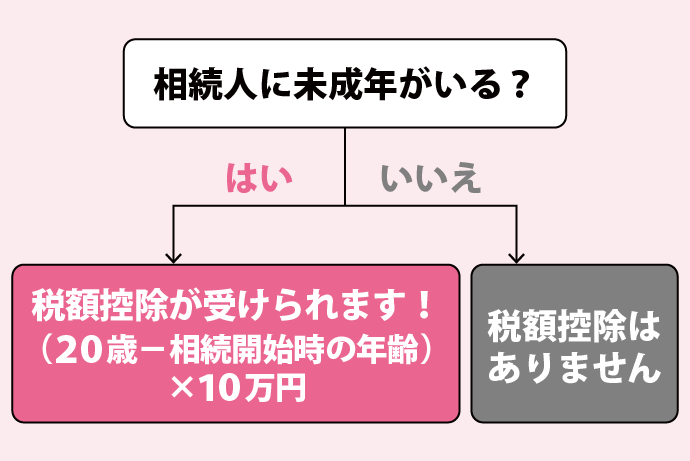

1-9.相続人の中に未成年者がいれば未成年者控除を使う

相続人の中に未成年がいた場合、その未成年が負担する相続税については税額控除があります。

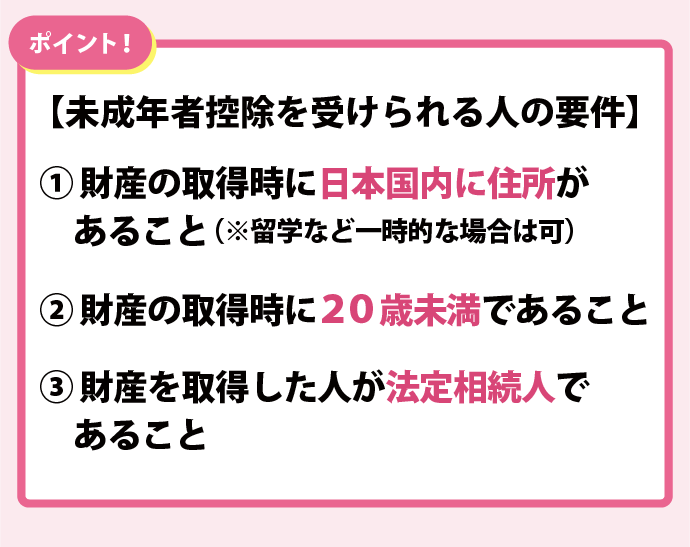

ただし、この控除を使うためには、下記の全ての要件を満たす必要がありますので注意が必要です。

つまり、

・海外に住んでいる人(日本に住民票がない人)

・遺言書によって財産を譲り受けることになった人(法定相続人ではない人)

などは対象外ですのでご注意ください。

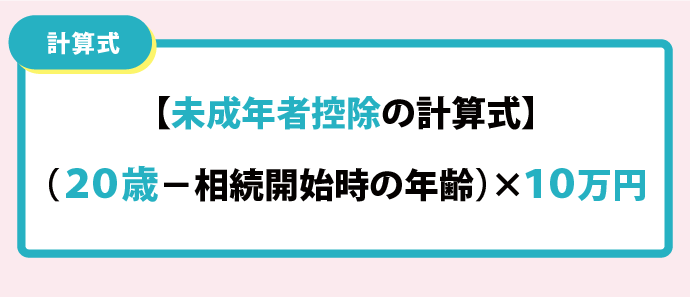

では、具体的なその控除の計算式は次の通りです。

例えば10歳の子なら、(20歳-10歳)×10万円ですので、100万円が相続税からマイナスすることができます。

もしこの未成年者の相続税額が80万円であれば、この控除によって税額は0円になるということです。

“未成年って何歳まで?”

未成年といえば20歳未満の人のことですが、令和4年4月1日から成年年齢が18歳になる予定ですので、18歳未満が未成年という扱いに変わります。

それにより、この未成年者控除の計算式も変更になりますのでご注意ください。

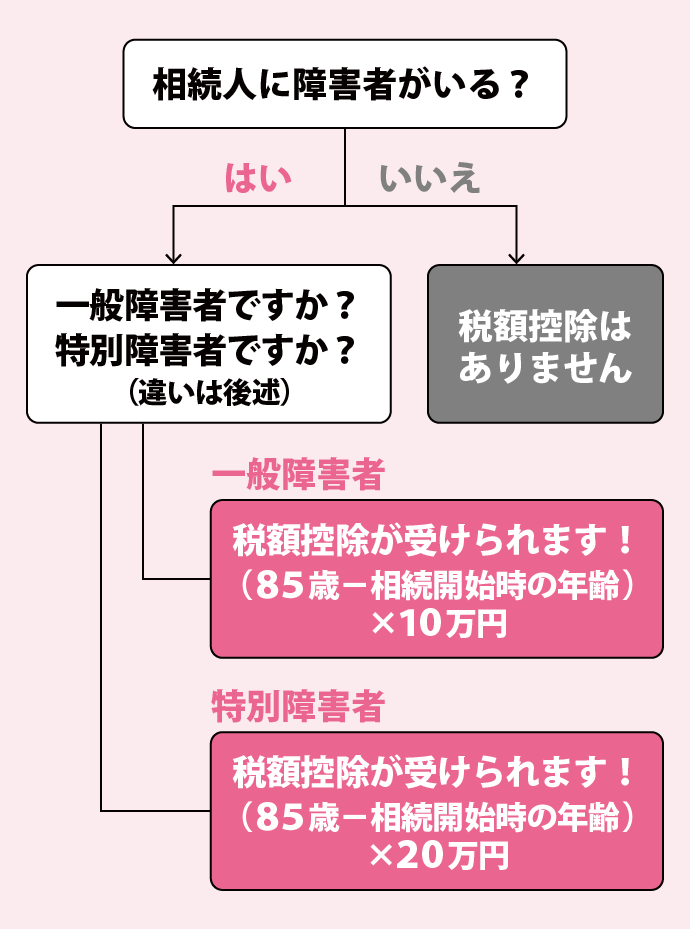

1-10.相続人の中に障害者がいれば障害者控除を使う

相続人の中に障害者がいた場合、その障害者が負担する相続税については税額控除があります。

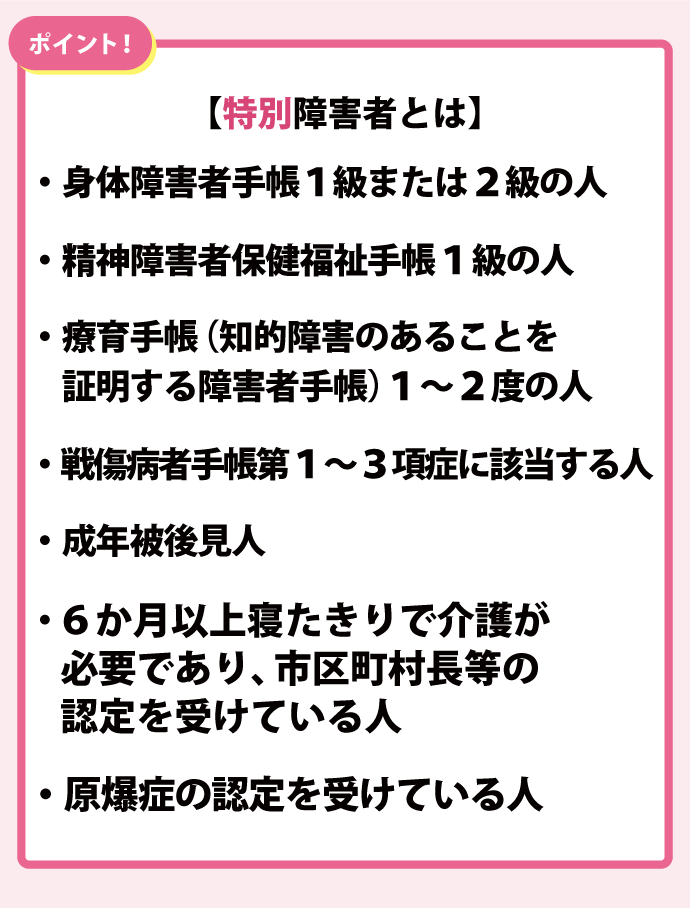

その控除が使えるかどうかを判断する上で一番大切なポイントは

・一般障害者

・特別障害者

のどちらかに該当するかですので、以下を参考にご判断ください。

難しい言葉がたくさん書かれていますが、例えば身体障害者手帳でいうと、

・1級と2級の人→特別障害者

・3級から6級の人→一般障害者

となります。

その他の要件もそうですが、分かりやすく考えるなら、一般障害者よりも特別障害者の方が障害の程度が重度であるといえます。

また、1-9.相続人の中に未成年者がいれば未成年者控除を使うと同じく「日本国内に居住していること」「法定相続人であること」という要件がありますので、上記の障害者に該当するかどうかの確認と合わせてチェックが必要です。

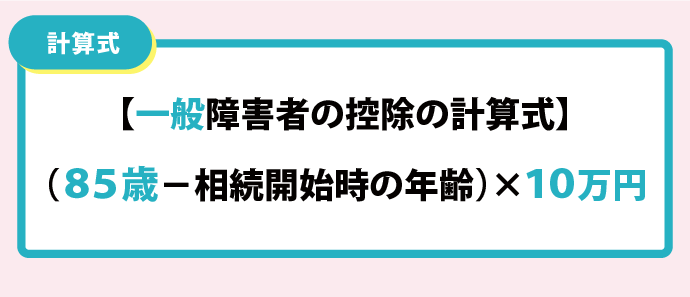

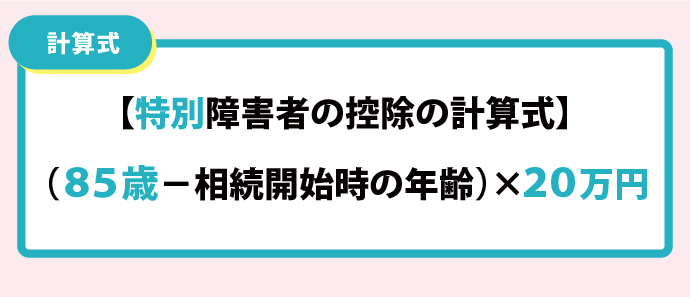

それでは、次はそれぞれの控除額を計算してみましょう。

例えば相続人の中に68歳の一般障害者の人がいた場合、(85歳-68歳)×10万円ですので、170万円が相続税からマイナスすることができます。

もしこの相続人の相続税額が180万円であれば、この控除によって税額は10万円になるということです。

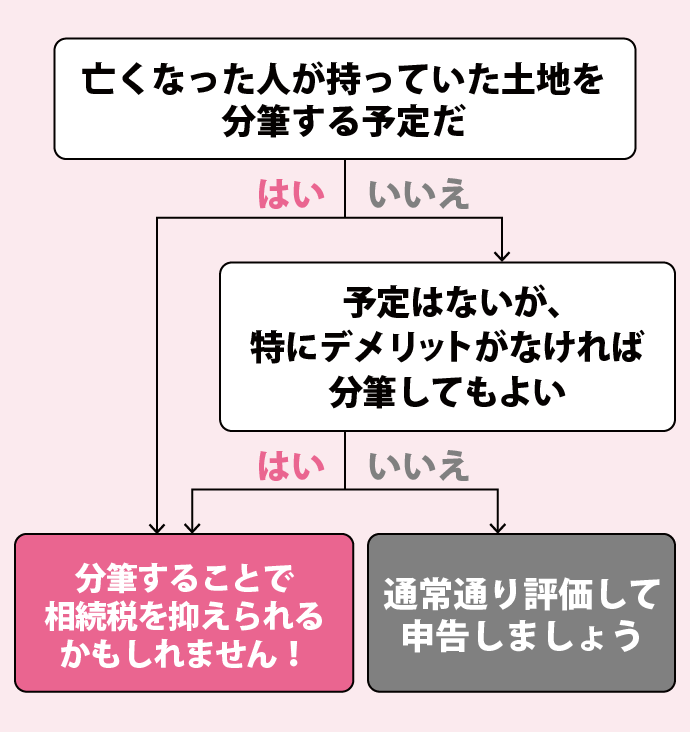

1-11.土地を分筆して評価を下げる

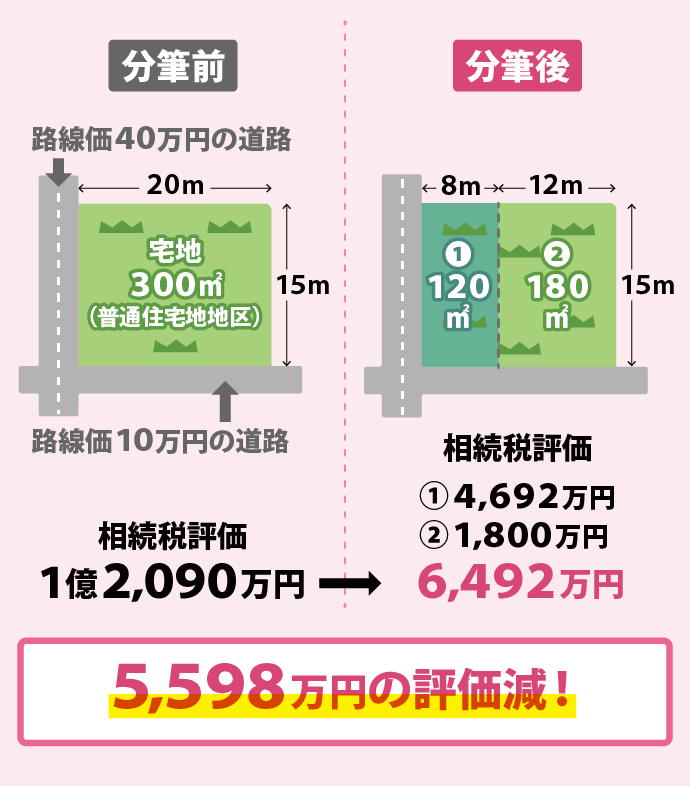

聞きなれない言葉かと思いますが、先に結論からお伝えしておきますと、2つ以上の道路と面した土地の場合、分筆して路線価が低い方の道路のみと接する土地の面積を多くすることで、土地全体としての評価額を減少させることができます。

わかりやすくイラストでお伝えします。

このように、「分筆」とは、一つの土地(一筆)として登記されている土地を2つ以上に分けて登記し直すことを言います。

これはあくまでも登記上のことですので、仮に分筆後の2つの土地をまたぐように1つの建物が立っていても全く問題ありません。

現実にそこにラインを引き、そのライン上で建物を分けなさいという意味ではないということです。

(※相続税申告における評価減として分筆を活用する場合は、分筆後の土地はそれぞれ別々に利用しなければなりません。)

相続税を圧縮するためだけに分筆をする方もおられるかもしれませんが、上記イラストのように分筆後の土地を相続人それぞれが所有することで、お互いにとって不公平にならないように遺産分割ができるというメリットもあります。

(例えば大きな土地と少しの現金を二人で遺産分割する場合、相続人間で不公平が生じやすいので、土地を分けて相続することで公平にすることができます)

では、分筆によって相続税を抑えようとする場合のポイントをお伝えします。

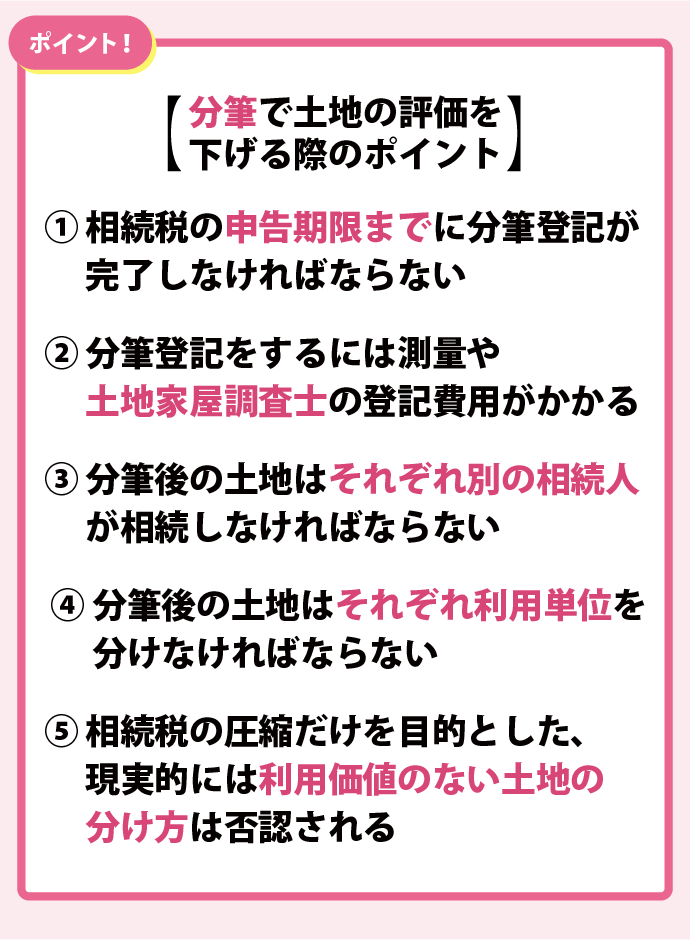

①相続税の申告期限までに分筆登記が完了しなければならない

「分筆する予定です」ではこの計算はできません。

あくまでも相続税の申告期限内に分筆の「登記」まで完了させることが必要です。

②分筆登記をするには測量や土地家屋調査士の登記費用がかかる

分筆をするには具体的にどこで分けるのかを決める必要があります。

そのためには土地を測量し、境界を決めるなど様々な手続きをしなければなりません。

これらは測量士や土地家屋調査士が手続きをしますが、そこには専門家の報酬が発生すること、また相続人の合意のもとに分筆をしますので、相続人全員の協力が必要になります。

③分筆後の土地はそれぞれ別の相続人が相続しなければならない

1つの土地を登記上は2つに分けたとしても、結局一人の人がその両方の土地を相続すれば、分筆をした意味が全くないことになります。

相続税の圧縮だけを目的とした分筆は否認されることになります。

④分筆後の土地は、それぞれ利用単位を分けなければいけない

それぞれの土地をどういった用途で使用するかは、相続した人が個別に検討することです。

例えば一方は家を建てる、もう一方は駐車場として貸し出すなど、それは相続した人が自由に決めることです。

しかし、土地を分筆し、それぞれ別々の相続人が相続をしたとしても、その土地をまたぐように一つの建物が立っていたとすれば、それは実際は一つの用途としてその土地を利用していますよね。

これは相続税を減らすためだけの分筆として、当然否認される可能性が高いです。

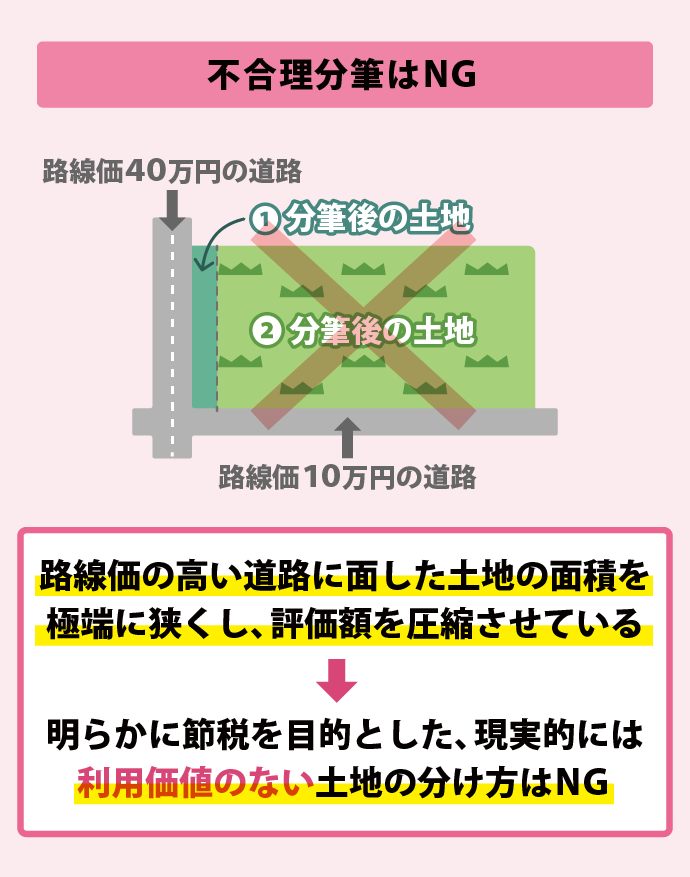

⑤相続税の圧縮だけを目的とした、現実的には利用価値のない土地の分け方は否認される

たとえば下記のイラストのように、どう考えても一方の土地が全く活用できないような分け方の場合、当然ながら相続税を抑えることだけを目的として分筆していると考えられます。

現実に分筆の登記そのものはできたとしても、相続税の計算においては否認される可能性が非常に高いです。

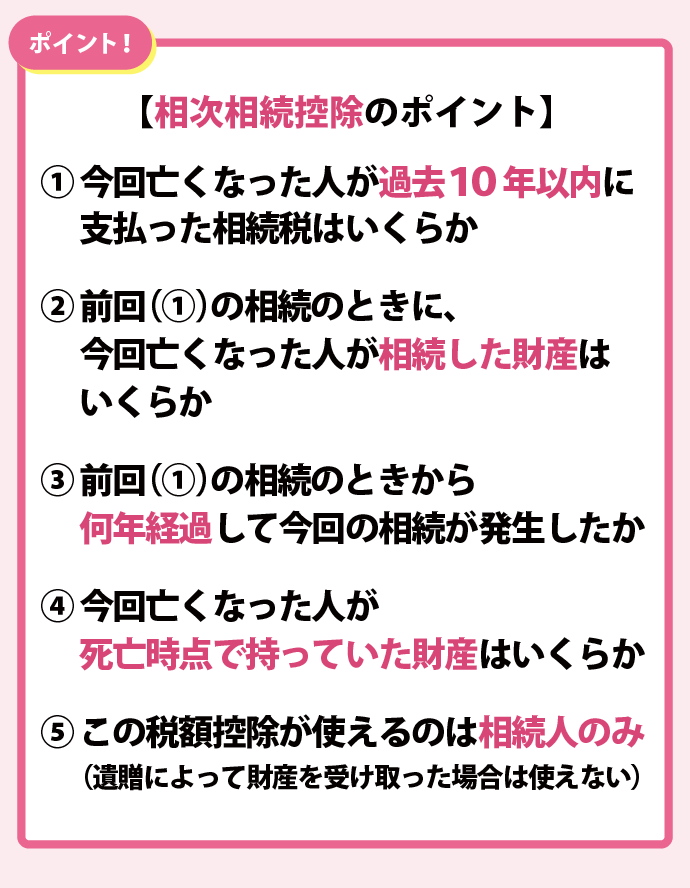

1-12.過去10年以内に相続税を払ったことがあれば相次相続控除を使う

亡くなった人が過去10年以内に相続税を払っていた場合、今回の相続において税額控除が受けられます。

相続税を払っているということは「財産を相続した」ということであり、仮にそれを使い切らずに今回の相続が開始したとすれば、前回相続税を払ったはずの財産にまた相続税が課税される(いわゆる二重課税)ことになってしまうからです。

ただ、相続した財産を使い切ったかどうかをそれぞれの人ごとに判断することは困難なため、一律で「過去10年以内」という期限を設定し、年月の経過と共に財産を使っていったものとして考えます。

具体的にどれだけの税額控除が受けられるかの計算は複雑になりますのでここではポイントだけお伝えします。

これらの情報から、過去10年以内に払った相続税額に対して10~100%の割合で計算した金額を今回の相続税額からマイナスすることができます。

例えば今回の相続税が100万円、相次相続控除が計算によって30万円だとわかった場合、今回の相続税は100-30=70万円ということになります。

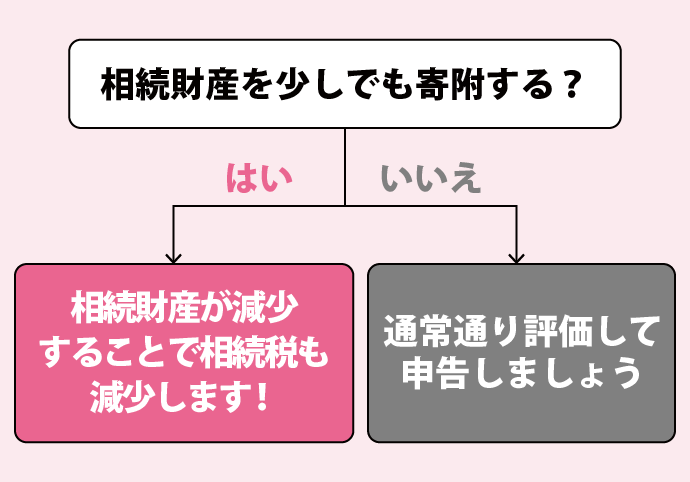

1-13.相続財産を寄附する

相続財産を一部でも寄附した場合、その寄附した金額分は亡くなった人の財産に含めないことができますので、財産額が減ることによって結果的に相続税も減ることになります。

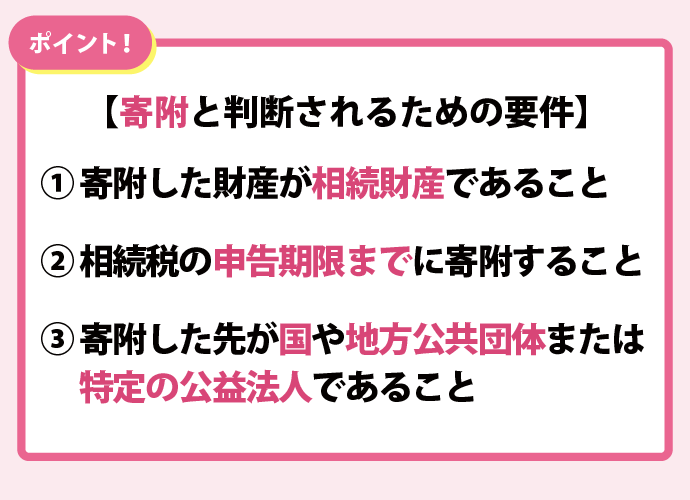

ただし、いつでも誰にでも寄附して良いわけではなく、下記の要件を満たすことが必要です。

③の「特定の公益法人」というのが分かりにくいかと思いますが、

などが挙げられます。

一度は耳にしたことがあるようなところが多いと思いますが、これら以外にもたくさんあります。

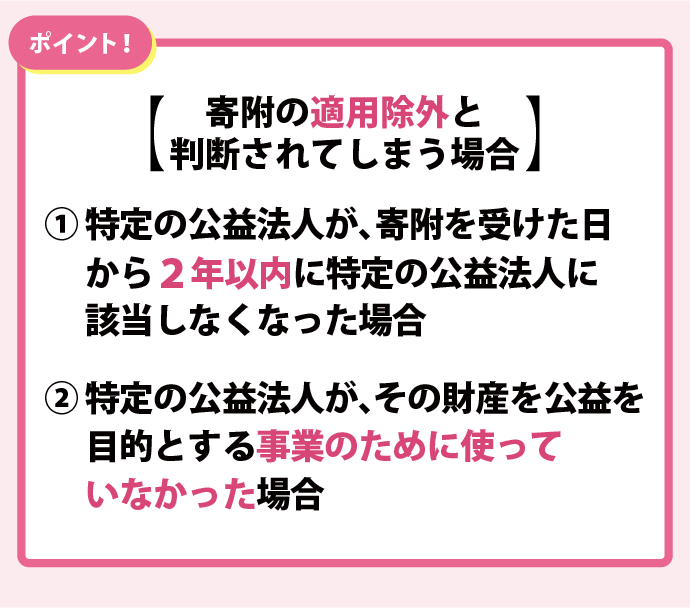

では、この要件を満たした場合は必ず寄附とみなされ相続税を抑えることができるのかというと、そうではありません。

これらの場合は相続税を減らすために寄附をしたと考えられますので、適用除外と判断されることになります。

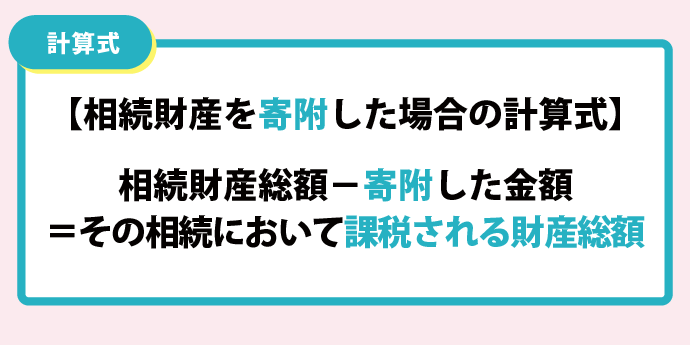

相続財産を寄附した場合の計算式は下記の通りです。

少しわかりにくい計算式ですが、つまり寄附した分だけ財産総額に含めなくてもよいということですので、例えば

- 1億円の財産から1,000万円を寄附→財産総額は9,000万円

- 8,000万円の財産から3,000万円を寄附→財産総額は5,000万円

ということになります。

相続財産そのものが減ることで結果的に相続税も減ることになりますが、当然ながら寄附した分だけ財産は減ってしまうことになりますのでご注意ください。

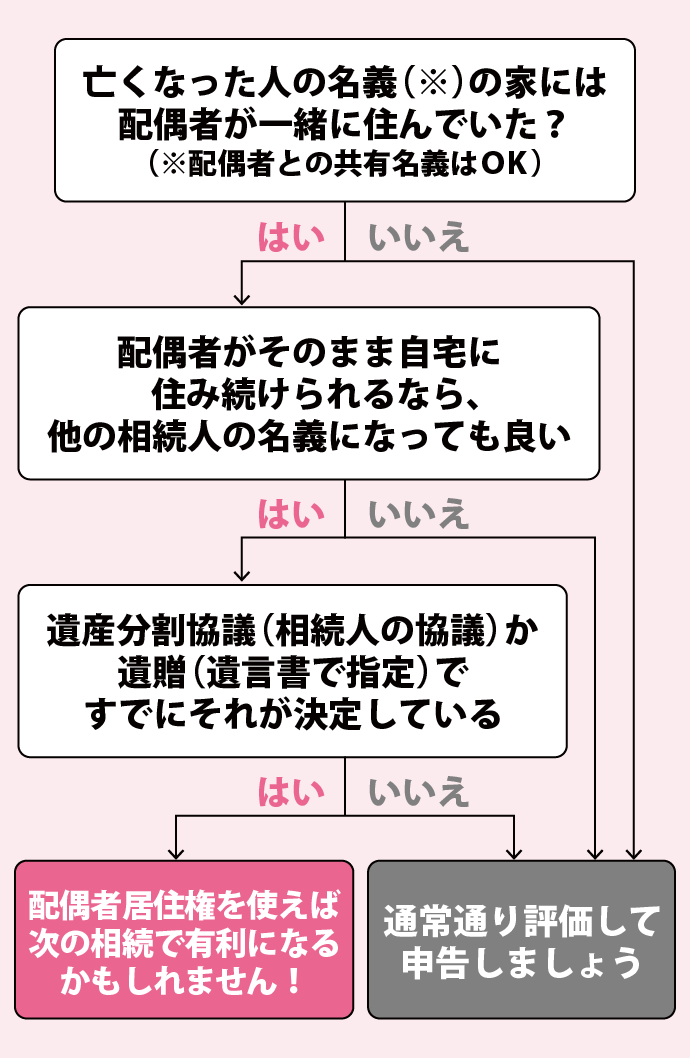

1-14.配偶者居住権を使って次の相続に備える

初めて耳にされる方も多いかと思いますが、「配偶者居住権」は民法の改正によって新設された権利で、施行日は令和2年4月1日からとなっています。

つまり、令和2年4月1日以降に開始した相続しかこの権利を行使することはできませんので、節税のために活用をお考えの場合も、そもそも令和2年4月1日以降に発生した相続かどうかをまずご確認ください。

制度の詳しい説明は法務省のパンフレットを見ていただいた方が良いと思いますが、簡単に説明するなら、

家の権利を「居住(住むこと)」と「所有(名義人になること)」に分け、「居住権」を配偶者が、「所有権」をその他の相続人が相続する方法です。

遺産分割や登記する上でのメリットもありますが、配偶者居住権を相続税のメリットとして考えるには、1回目の相続だけではなく、2回目の相続まで含めてトータルで考える必要があります。

※1回目、2回目という言葉がイメージしにくいかもしれませんが、例えば1回目=父の相続、2回目=母の相続といった感じで、夫婦の相続が順に発生する場合に1回目・2回目と表現します。

むしろ、1回目の相続だけで考えるのであれば、配偶者居住権を使わない方が節税になる可能性は高いです。

(配偶者の税額軽減の特例を使えば配偶者は1億6,000万円まで無税になるので)

このメリットを活かすには、

- 1回目の相続で「所有権」と「居住権」の権利を分ける(これが配偶者居住権)

- 2回目の相続開始によってその「居住権」が消滅する

- 消滅することで「居住権」の評価分だけ相続財産が減る(そもそも、財産として計算しない)

の順に考えることで、1回目の相続で不動産の所有権を配偶者が相続した場合に比べ、相続税を抑えることができます。

先ほどもお伝えしましたが、配偶者居住権を相続税のメリットとして活かすには、広い視点で考える必要があります。

そのポイントをご紹介します。

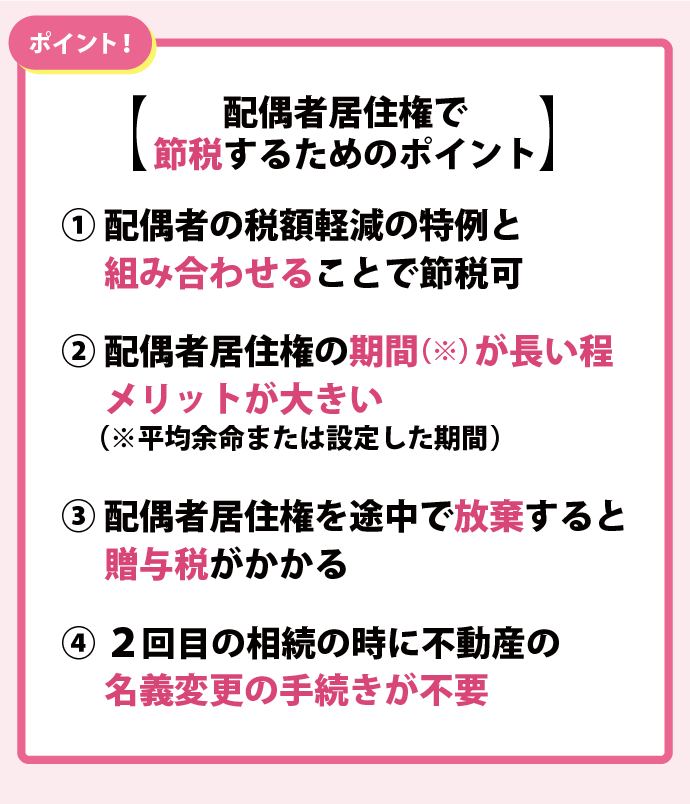

①配偶者の税額軽減の特例と組み合わせることで節税可

配偶者居住権では配偶者は「居住権」を相続しますが、その権利ももちろん具体的な数字として財産評価されますので、配偶者はそれを相続した財産として申告することになります。

そこで、既にご紹介しました配偶者の税額軽減の特例と組み合わせれば、この「居住権」も含めて配偶者は1億6,000万円(または法定相続分)までは相続税がかからないことになります。

②配偶者居住権の期間(平均余命または設定した期間)が長い程メリット大

配偶者は「居住権」を相続し、次の配偶者の相続の時にはその「居住権」は消滅します。

これは、「居住権」が500万円のときでも5,000万円のときでも同じで、最終的には消滅します。

つまり、「居住権」が高ければ高いほど、それが消滅したときの効果が大きいということです。

ただし、「居住権」は厚生労働省が発表する生命表(第22回生命表(男)、第22回生命表(女))をもとに算出された平均余命や遺産分割協議で決定した期間などによって計算されますので、勝手に金額を決めて良いわけではありません。

また、配偶者が「居住権」を相続する時点ではもちろんそれも財産として申告しなければなりませんので、上記①でお伝えしました配偶者の税額軽減の特例もできる限り活用することを前提に検討する必要があります。

③配偶者居住権を途中で放棄すると贈与税がかかる

配偶者居住権を使うことに決定

↓

配偶者の税額軽減の特例を使って節税

↓

申告が終わり、もう十分節税できたので配偶者居住権をやめて他のところに引っ越してしまおう!

・・・これはダメですよね。

配偶者居住権を途中で放棄したときは、その配偶者居住権の残り期間に応じて算出した評価額分が名義を引き継いだ人に対して贈与されたことになり、贈与税が課されることになります。

簡単に考えるなら、残った分(使わなかった分)は一括で贈与したことにして税金を払ってくださいねということです。

④2回目の相続の時に不動産の名義変更の手続きが不要

不動産の名義変更には「登記」という手続きが必要です。

また、相続税という点とは少し異なりますが、不動産の名義変更をする際は「登録免許税」という税金がかかります。

配偶者居住権を活用した場合、これらの手続きや税金を抑えることができます。

- 父から母、母から子へ2段階で不動産の「所有権」を相続する場合

→名義変更の際にそれぞれ登録免許税がかかる(計2回) - 配偶者居住権を使って父から子へ不動産の「所有権」を相続し、母は「居住権」だけ相続する場合

→2回目の相続の際は名義変更は不要で、配偶者居住権を消す手続き(抹消登記)のみでOK

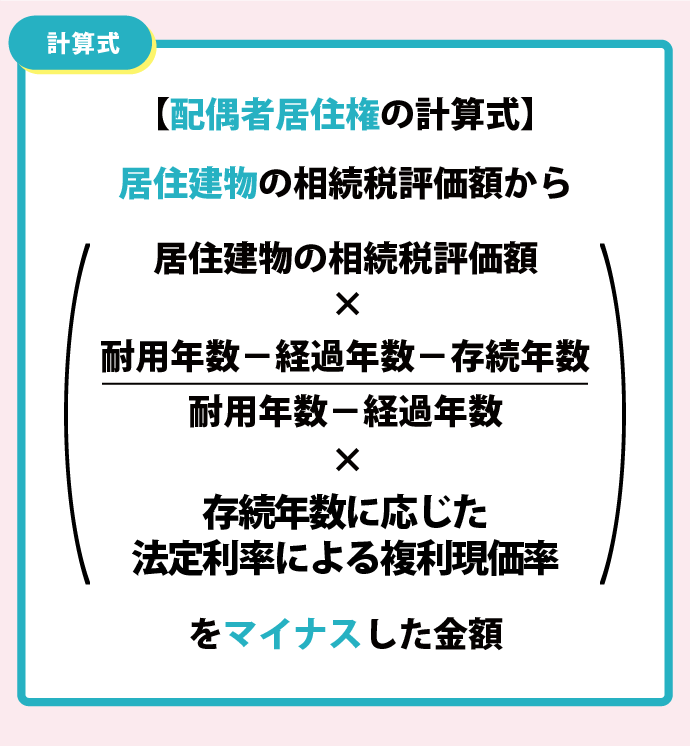

では、配偶者居住権の具体的な計算式ですが・・・

このように非常に複雑な計算式になりますので、配偶者居住権の活用をお考えの場合はお気軽にご相談いただければと思います。

計算を誤るとせっかくメリットと思ってやったことがデメリットになってしまうこともありますので注意が必要です。

2.まとめ

一つ一つの内容が深く、難しいところもあったかもしれませんが、フローチャートで判断していただければ“自分のケース”で使える特例や控除を見つけられたかと思います。

どれだけ特例や控除のことを知っていても、自分はどれが使えるのかが判断できなければ意味がありません。

相続税は自己申告です。

税務署が勝手に計算し、納付書を送って来てくれるわけではありません。

ぜひこの記事で見つけた”自分のケース”で使える特例や控除を活用して、亡くなった人が遺してくれた大切な財産を今後に活かしていきましょう。